「プロミスでお金を借りても大丈夫?」

「プロミスがやばいって聞くけど本当?」

このような疑問をお持ちの方もいらっしゃるのではないでしょうか。

実際に検索してみるとネガティブなワードが出てくるため、不安に感じてしまう方も多いでしょう。しかし、プロミスでお金を借りること自体は、なんの問題もありません。

プロミスは、法律に基づいて関東財務局長に登録を受けているれっきとした正規の貸金業者であり、安心して利用できる企業です。

そこで、本記事では、プロミスがやばいと誤解されている理由や、噂の実態について詳しく解説します。ぜひとも最後まで読んでいただき、参考にしてみてくださいね。

結論(この記事のポイント)

- プロミスは貸金業法という法律に則って運営されている

- プロミスは関東財務局長に登録を受けている正規の貸金業者

- プロミスは他社と比較して上限金利が低い

- 一括や増額返済を利用して早く完済すれば支払う利息額も減る

至急お金が必要なあなたに。プロミスで即日融資・最短で借りたいときの方法3選

| プロミス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~500万円 | 最短3分※1 | 最短3分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 4.5%~17.8% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…無利息期間の利用にはメールアドレス登録とWeb明細利用の登録が必要

- 3…18歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須。専業主婦(専業主夫)、収入が年金のみの方、高校生(定時制高校生および高等専門学校生も含む)などは申込不可

目次

- プロミスでお金を借りるのって本当にやばいの?

- プロミスで借りるとやばいと言われる理由

- プロミスを利用した人の口コミ・体験談

- プロミスで借りてもやばい状況にならないために大事なポイント

- プロミスのカードローンとは?

- プロミスと他消費者金融との違いを比較

- プロミスと銀行カードローンとの違いを比較

- プロミスを利用するメリット・デメリット

- プロミスのカードローンはこんな人におすすめ

- プロミスのカードローンがおすすめできない人

- プロミスでお金を借りるときに必要な書類

- プロミスのカードローンの申込方法

- 審査申込~借入までの基本的な流れ

- プロミスは在籍確認の電話なし

- プロミスで即日融資・最短で借りたいときの方法

- プロミスの審査に落ちてしまったら?

- プロミスを利用するときの注意点

- プロミスで使える借入方法

- プロミスで使える返済方法

- プロミスで増額申請をする方法

- プロミスの解約方法は?

- プロミスの自動契約機・ATMを利用したい方

- 【まとめ】お金を借りるなら安心して利用できるプロミスがおすすめ

- プロミスのお金の借り方でよくある質問

プロミスでお金を借りるのって本当にやばいの?

結論から言うと、プロミスでお金を借りること自体は、やばいことではありません。

確かに、ネットで検索してみると、ネガティブなワードが出てくるケースも多いでしょう。しかし、これらの実態としては、カードローンという商品をきちんと理解して使いこなしていないことが問題なのです。

ここでは、プロミスでお金を借りることがやばくない理由についてご紹介しますので、詳しく見ていきましょう。

およそ10人に1人はキャッシングを利用している

信用情報機関であるJICC(株式会社日本信用情報機構)が発表した2023年3月時点の各種統計データを見てみると、キャッシングの利用者数は約1,050万4,000人となっています。

- 引用:JICC「2022年度 統計データ」より

これは、総量規制の対象となる借入(カードローンやクレジットカードでのキャッシング)の登録者の数ですが、およそ10人に1人はキャッシングでの借入をしている計算です。10人に1人がキャッシングを利用しているとなると、借り入れをすること自体はいたって普通のことですよね。

世の中では、お金を借りること自体を「良くないこと」と捉えている方も多いでしょう。確かに、返済のことを考えず、無計画にお金を借りるのは良いとは言えません。

無計画に借りてしまったがゆえに、返済が遅れたり、新たな借入で返済したりと、いわゆる借金地獄に陥ってしまうケースも想定され、結果的に「お金を借りる=良くない」といったイメージが付いたといえるでしょう。

しかし、上手にお金を借りることができれば、人生を豊かに過ごすことが可能です。

借金の経験が一切ない場合、いざ大きな借入をしようと思っても、審査に通りにくくなるケースも想定されます。

このような点からもキャッシングなどの借入は決して悪いことではないのです。

プロミスは正規の貸金業者として運営している

プロミスは、関東財務局長より正規の貸金業者として登録された消費者金融です。

消費者金融と聞くと、ヤミ金のようなイメージを抱いている方もいるかもしれません。しかし、実際にはヤミ金と消費者金融は全く異なるものです。

ヤミ金とは、法律で定められている金利を超えて金銭貸付を行う違法な金融業者のことであり、正当な貸金業者ではありません。

プロミスは正当な貸金業者として、次のとおり、貸金業法に則った運営を行っている消費者金融業者なのです。

■プロミスは正規の貸金業者として運営している

- 「関東財務局長(14)第00615号」管轄する財務局長により正規の貸金業者として登録されている

- 「日本貸金業協会会員第000001号」日本貸金業協会会員として貸金業法に則った運営をしている

■信用情報機関に加盟している

消費者金融はヤミ金のような違法な行為をしない

プロミスをはじめとして、正規に認められている貸金業者では、以下のような違法な行為は行っていません。

■禁止されている取り立て行為の例

- 正当な理由がないのに午後9時~午前8時の間に電話をしたり債務者の居宅を訪問する

- 正当な理由がないのに債務者の勤務先や居宅以外に電話・FAX・郵送・訪問などを行う

- 債務者から退去するよう意思表示を受けたにも関わらず、その場所から退去しない

- 方法を問わず、債務者の借入や私生活に関することを債務者以外の者に明らかにする

等

ヤミ金業者の場合、上記のような「違法な取り立て行為」だけでなく、「利息制限法を無視した法外な利息の請求」などが行われています。一方、正規な貸金業者においては、こうした違法行為は行わないため、安心して利用できます。

プロミスは利用者視点のサービス設計がされている

プロミスでは、はじめてお金を借りる人でも安心して利用できるような、利用者目線でのサービスを提供しています。

はじめてお金を借りるとなると、不安に思う点や疑問点も少なくありません。しかし、プロミスでは、こうした不安を解消できるよう、以下のような利用者視点のサービス設計がなされているため、安心して利用できるのです。

- 上限金利が17.8%と低めの設定…上限金利が適用されやすい初めての利用者向けに他社(18.0%)よりも低めになっている

- 18歳・19歳の方でも申し込みが可能…大手消費者金融の中では唯一、改正後の新成人に対応している

- プライバシーへの配慮…「原則、電話での在籍確認なし」「カードレス契約可能」「郵送物なし(Web明細登録などの対応要)」など、周囲にバレにくいサービスがある

- 返済期日に遅れないよう配慮…「口座振替で自動引き落とし」「返済日お知らせメール」「ネット返済なら最短10秒」など、返済の延滞によって利用者の信用情報にキズがつかないよう配慮されたサービスがある

- コールセンターの対応が充実…「女性専用窓口」や「返済プランの見直し」など、各種相談を受ける体制が整っている

上限金利が低めに設定されていたり、返済期日に遅れないような配慮がされていたりと、利用者の目線に立ったサービスの提供はありがたいポイントです。

このように、利用者視点でのサービスが充実している点から考えても、プロミスを利用するのは決してやばいことではない理由といえるでしょう。

結論プロミスで借りること自体はやばいことではない

プロミスでお金を借りることは、決してやばいことではない理由について、いくつかご紹介してきました。

これまで紹介した理由から、プロミスでお金を借りることは決してやばくないことが理解できたのではないでしょうか。

むしろ、プロミスは、コールセンターの対応が充実していたり、返済が遅れないように配慮されていたりと、利用者視点のサービスを提供している優良な貸金業者といえます。

プロミスの提供している各種サービスをしっかりと理解し、活用していけば、プロミスでお金を借りることは何の問題もないといえるでしょう。

プロミスで借りるとやばいと言われる理由

前述したとおり、プロミスでお金を借りることは、決してやばくありません。

では、なぜプロミスでお金を借りるとやばいと言われるのでしょうか。

主な理由としては、次のような声がよく挙がっています。

■プロミスでお金を借りるとやばいと言われる理由の例

ここからは、プロミスでお金を借りるとやばいと言われる理由について、どのような誤解が生まれているかを解説していきますので、それぞれ見ていきましょう。

消費者金融とヤミ金を混同している

まず、消費者金融路とヤミ金を混同しているために、プロミスでお金を借りるとやばいと誤解しているケースが挙げられます。

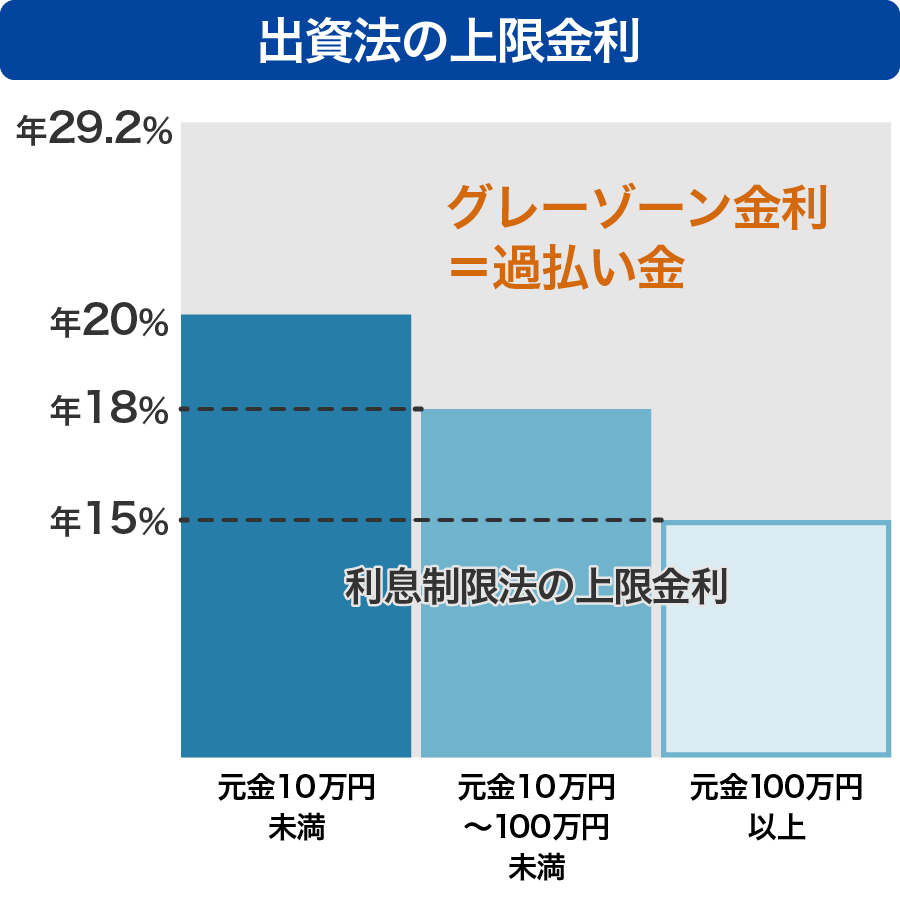

かつては「利息制限法」と「出資法」という2つの法律で異なる上限金利が設定されていました。

貸金業者の多くは、2010年6月の法改正が行われるまで、「利息制限法の上限金利(15~20%)」と「出資法の上限金利(29.2%)」の金利(いわゆる「グレーゾーン金利」)で貸付を行っていました。

本来であれば、貸金業者は、利息制限法の上限金利を守らなくてはいけませんでした。しかし、一定の要件を満たしていれば罰せられることもなかったため、貸金業者の多くが「グレーゾーン金利」で貸付を行っていたのです。

このような高金利での貸付を行っていたこともあり、消費者金融に対して、ヤミ金のような悪いイメージが付いてしまったといえるでしょう。

しかし、法改正後の現在、正規の貸金業者はこのような行為は行っていません。利息制限法に則った金利設定がされているため、安心して利用できるようになっています。

一方、ヤミ金業者は、正規の貸金業者ではありません。

そのため法律を無視して、トイチのような法外な利息を請求したり、違法な取り立て行為をしたりしてきます。トイチとは、お金を借りると10日で1割の利息が付くという意味であり、法律で定められている金利を大幅に超えた違法な請求です。

このように、ヤミ金業者は違法な手段を行うため、こうした業者を利用しないよう注意が必要です。

目的別ローンよりも金利設定が高い

プロミスなどの消費者金融を利用してお金を借りる場合、「住宅ローン」や「自動車ローン」といった目的別ローンと比べて、どうしても金利が高くなってしまいます。

この金利設定の高さも、プロミスなどの消費者金融でお金を借りるのがやばいと言われる理由の1つに挙げられます。

「住宅ローン」や「自動車ローン」は、お金の使途が限定されていたり、保証人や担保が必要になったりと、条件が厳しいケースが多いです。

一方、カードローンやフリーローンの場合、無担保・保証人不要で借りられたり、お金の使い道の自由度も高かったりと条件が緩くなっています。

条件が緩い分、貸金業者としても目的別ローンと比べてリスクも高くなるため、金利も高く設定せざるを得ないのです。

対策不足で家族や職場に借入がバレる

家族や職場に借入がバレてしまうことから、プロミスなどでお金を借りるのがやばいとするケースも挙げられます。

家族や職場にバレやすい要因としては、職場への在籍確認や、自宅への郵送物、銀行の履歴、ローンカードを見られたなどが考えられるでしょう。

しかしながら、プロミスでは第三者にバレないような配慮を行っており、バレてしまうのは利用者側が何も対策をしていないのが原因と言えます。

家族や職場に借入がバレないためには、無人契約機で契約して自宅への郵送物を無くしたり、ローンカードを発行しない手続きをしたりするのが有効です。こうした対策をしっかり行えば、家族や職場にバレる可能性を減らせるでしょう。

延滞や滞納で信用情報にキズがつく

延滞や滞納による信用情報への影響も、プロミスでお金を借りるのがやばいと言われる理由として挙げられます。

これも大きな誤解であり、延滞や滞納は利用者自身がきちんと返済を行わなかったのが問題です。返済期日の延滞や滞納を繰り返してしまうと、その履歴情報が個人信用情報機関に登録されてしまいます。

こうした情報は、登録から5年間は履歴が残るため、その間に他のローンを申し込んでも審査に通らなくなるケースが生じてしまいます。

一方、延滞せずに完済した実績があると、返済能力が高いとして信用が上がり、ローンの審査にも通りやすくなるといった良い影響も期待できます。

また、万が一、延滞してしまった場合には、すぐにプロミスへ連絡を行い、返済期日の変更や返済額の調整などの相談を行うことのがおすすめです。逆にプロミスからの案内を無視するといった行為はNGですので、気を付けておきましょう。

プロミスを利用した人の口コミ・体験談

ここからは、プロミスを利用した人の口コミや体験談を見ていきましょう。

プロミス「審査」の口コミ・体験談

丁寧だったよ!

審査が通るかも不安だったのですが、Web申し込みからすぐに連絡や説明をしてくださって融資を受ける事ができました。緊張でシドロモドロになっていたのも察知してくださって・・・お世話になります!

引用:みん評

融資申し込みの際には、緊張してうまく話せないといったケースも多いです。

特に相手が男性だとうまく話せないといった女性も多いでしょう。プロミスでは、女性専用ダイヤルも用意されており、女性でも安心して申し込みできます。

申し込み方法としても、Web・アプリの他、無人契約機、電話といった方法が用意されています。ご自身に合った申し込み方法を選択できる点もプロミスを利用するメリットといえるでしょう。

対応がいい

パソコンで、いろんな口コミを見てみると、プロミスは審査基準が厳しいけれど、対応がいいというものが多かったので、プロミスに融資の申込をしました。

やっぱり他の方が言っているように厳しいのか、希望額の50万は融資してもらえず、30万で決定しました。でも、30万あれば十分よかったので助かっています。(本当は30万でギリギリよかったのですが、融資額を下げられるということで50万にしていました。)

対応はどうかというと、とてもすがすがしいものでした。

インターネットで融資の申込をしたときにかかってきた電話でも、丁寧にいろいろ教えてくれて、無人契約機に行ったときでも、同じく丁寧な対応をしてもらえました。

融資してもらう額も大切だとは思いますが、やっぱりお客さんとの対応も重要だと私は思っているので、プロミスはいいと思いますよ。ですので、私はこれから、増額をしなければいけないときは、プロミスに頼もうと思います。

引用:みん評

審査申し込みにおいて、分からない点を丁寧に教えてもらえるのはありがたいポイントでしょう。

融資を申し込む側としては、審査が通るかどうか不安に感じている方も多いです。そんな中で、対応が丁寧だと余計なストレスを感じることなく手続きでき、安心して利用できるのではないでしょうか。

また、希望額での融資は受けられなかったとのことでしたが、利用していく中で返済をしっかりしていると増額審査時に希望額で対応してもらえる可能性も高いです。今後を見据えた取引を行うのも重要なポイントといえるでしょう。

プロミス「在籍確認」の口コミ・体験談

概ね満足

オペレーターさんの応対も親切でしたし、思ったよりも大きな額を用意して頂けて大変助かりました。返済方法も色々選べるのもありがたいです。

ただ、在籍確認の電話が名乗らなかったようで、大変不審がられてしまいました。その点だけが残念です。引用:みん評

在籍確認の電話で名乗らなかったとのことですが、基本的に電話での在籍確認が行われる場合、プロミスの名前を出さず個人名でかかってきます。

口コミ内容では判断しきれませんが、在籍確認の担当者が経験不足だったため個人名すら伝えなかったのか、個人名は伝えたものの会社名を出さなかったためか、いずれにしても不審感を残してしまった点についてはプロミス側の不備と言えるでしょう。

また、プロミスでは原則、電話での在籍確認が不要となっています。電話による在籍確認を希望しない場合には、会社名の記載されている収入証明資料を提出するなど、なるべく勤め先への在籍確認をせずに済むようにしておくと良いでしょう。

また、どうしても不安な場合には、事前に相談してみるのもおすすめです。

プロミス「即日融資」の口コミ・体験談

助かりました

プロミスにネットで申し込みしました。

バイトですが、希望金額20万借りることができました!

審査は、1時間近くかかったと思います!

本当に助かりました。

ありがとうございました!引用:みん評

プロミスでは、安定した収入があれば、アルバイトであっても申し込みが可能です。

審査時間については、土日祝日や夕方などの混雑状況や申し込み内容によって異なりますが、Web完結での申し込みなら最短3分で借入まで完了できます。

銀行のローンの場合、即日融資に対応できないため、急ぎでお金が必要な場合には、即日融資が可能なプロミスを利用するのがおすすめできるでしょう。

最低だ

無人契約機に先程行って来た!審査時間が長いし融資出来ませんて言われた本当に最低だ!手に入れた俺の情報をどうゆう風に利用するのか分からないけど本当に腹立つ。

引用:みん評

審査時間が長く、融資も受けられなかったとの口コミですが、プロミスに限らず、受付状況によっては、審査に時間がかかるケースが多いです。

申し込みを行った人の状況によっては審査に時間がかかったり、審査が通らなかったりする場合も考えられます。そのため、申し込みを行う場合には、時間に余裕を持って申し込むのがおすすめです。

また、申し込み時に受け付けた個人情報は、本人の同意を得ることなく、第三者に提供することはありません。

プロミス「金利」の口コミ・体験談

金利が低めに設定してある

多くの消費者金融では18%の金利が適用されていますが、プロミスでは17.8%の金利になっています。数字だけ見るとわずかな違いですが、長い目で見ると返済額に大きな違いが出てきます。

新規の申し込みにはお得な特典がついてきて、なかでも30日間の無利息期間がついてくるのは魅力的です。

ひとつ残念なのは電話での勧誘がしつこく、他の消費者金融でも借り入れがあったので借り換えを勧められました。断ってもしばらくすると連絡があるので、その点については困りました。引用:みん評

プロミスでは、上限金利は17.8%に設定されており、他の貸金業者と比べても低めに設定されています。また、30日間の無利息期間もあるため、初めて借入をしてから1ヶ月間は利息が発生せずに借入可能です。

他社と比べて、上限金利が低めに設定されている点や、無利息期間を有効活用すると賢く借入ができる点は、プロミスのおすすめポイントといえるでしょう。

プロミス「返済」の口コミ・体験談

返済日に対して柔軟な対応です

キャッシングが初めてで、どういう会社を利用すればよいのか全然わからなかったのですが、こちらはテレビのCMでよく見ていたので、おそらく大手の企業で安心だろうと思ってこの会社に決めました。

一度だけ、返済日に遅れそうになったので、そのことを伝えるために返済日の前日に電話をしたことがあります。

そのとき私は厳しく注意を受けるだろうと思っていましたが、「大丈夫ですよ」と優しい感じで答えてくださったので、ありがたかったです。引用:みん評

プロミスでは、Webや銀行振込、口座振替、スマホATM、コンビニ・提携ATM、プロミスATMなど返済方法も充実しています。

また、毎月の返済期日や最低返済額は、プロミスのインターネット会員サービスやプロミスコールで確認可能です。返済が難しい場合には、プロミスコールに連絡することで返済プランの相談にも乗ってもらえます。

万が一、返済期日に遅れそうな場合には、あらかじめ連絡をしておくとスムーズに対応してもらえるのでおすすめできるでしょう。

口コミ・体験のまとめ

プロミスの口コミや体験談を紹介しました。

紹介した口コミを見ると、全体的に対応が丁寧であったという意見が多く、プロミスは安心して利用できる貸金業者だということが分かったのではないでしょうか。

審査時間に関しては、時間がかかったといった口コミも見られましたが、申し込み時の混雑状況によっては、審査に時間がかかってしまうケースも想定されます。

審査に時間がかかる場合を想定して、あらかじめ時間に余裕を持っておくと良いでしょう。

プロミスで借りてもやばい状況にならないために大事なポイント

プロミスでお金を借りること自体はやばくありません。

むしろ、無理な借入によって返済が苦しくなり、延滞や滞納を繰り返したり、督促状が送られてきたりすることが、やばい状況に陥ってしまう原因といえます。

こうした状況に陥らないためには、次の5つのポイントを押さえておくのが重要です。

ここからは、やばい状況に陥らないための5つのポイントについてご紹介しますので、それぞれ見ていきましょう。

1借入は必要最低限に抑える

まず、借入は必要最低限に抑えるのが重要なポイントです。

お金を借りる前に、本当に必要な金額がいくらなのかを把握したうえで借入を申し込みましょう。

借入金額が大きくなればなるほど、利息の負担も大きくなり、完済が遠のいてしまいます。

また、借入金額が大きいと返済計画も立てづらく、借入と返済を繰り返してしまう可能性が高いです。できれば、一度借入をしたら完済するまでは追加の借入を行わないのが理想といえるでしょう。

特に、借入社数が多くなると、毎月の返済金額も大きくなりがちです。お金が必要な場合には、安易に借入社数を増やすのではなく、利用限度額を増額したり、おまとめローンを利用するなど、できるだけ毎月の返済負担が大きくならないように心がけましょう。

2返済シミュレーションを活用する

借入を行う前に、返済シミュレーションを活用するのもポイントの1つです。

プロミスでは、公式サイト上で返済回数や返済金額のシミュレーションツールが利用できます。

サイト上で、「お借入希望額」と「毎月のご返済金額額」もしくは「ご返済期間」、「お借入金利」を入力するだけで、簡単に「返済回数」や「返済額」をシミュレーション可能です。

- 画像出典:プロミス

また、返済シミュレーションだけで分からない場合には、プロミスコールへ相談すれば、返済計画の相談に乗ってもらえます。

あらかじめ、返済シミュレーションを利用して返済回数や返済金額を把握しておくと、返済計画も立てやすく、返済が遅れる心配も減らせるのでおすすめです。

3基本的な返済方法は「口座振替」を使う

返済方法として「口座振替」を利用するのもやばい状況に陥らないためのポイントといえます。

口座振替を利用すると、毎月自動的に銀行口座から返済分が引き落とされるため、うっかり返済を忘れてしまうといった心配がいりません。そのため、基本的な返済方法としては、「口座振替」を利用するのがおすすめです。

ただし、口座振替の場合、口座に引き落とし金額以上の残高が残っている必要があるため、給与の入金口座にセットしておくのが良いでしょう。口座が異なる場合には、引き落とし口座へ自動振込がされるように対応しておくのも1つの方法です。

また、万が一、口座振替で不備があった場合には、最短10秒で完了できる「ネット返済」を利用すると良いでしょう。

4月々の返済金額は無理のない範囲で多めに設定

やばい状況に陥らないためのポイントとして、月々の返済金額は無理のない範囲で多めに設定しておくのも挙げられます。

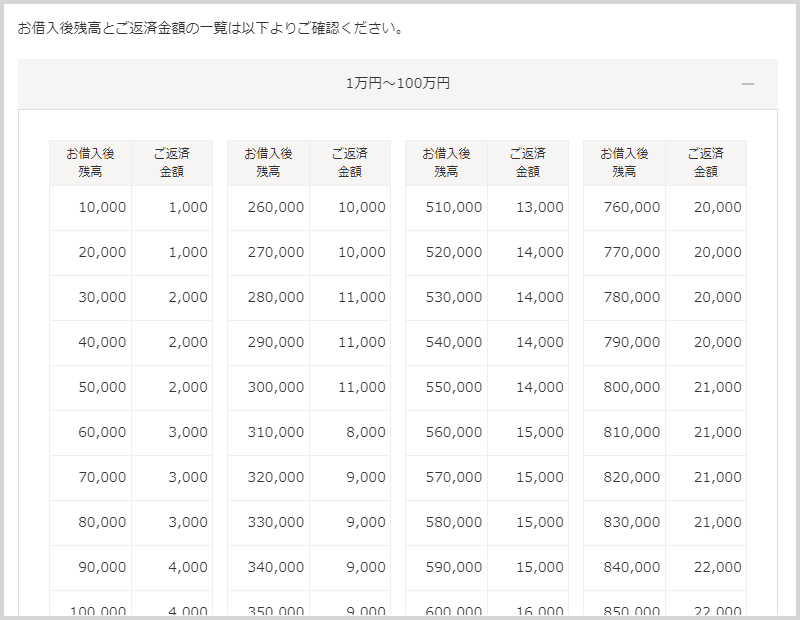

プロミスの最低返済額は、契約内容や利用状況にもよりますが、1,000円から設定可能です。しかし、月々の返済金額が少ないと、その分返済期間が長くなってしまうため、より多くの利息を支払わなくてはなりません。

できるだけ早く完済した方が、利息も少なくて済むので、ご自身の収入と支出のバランスを考えて、毎月多めに返済していくのがおすすめです。

借入残高ごとの返済金額は、プロミスの公式サイトの「返済金額の算出方法」や「返済金額の一覧表」などで確認できます。

- 画像出典:プロミス

無理のない範囲で早めに完済できるよう心がけていきましょう。

5余裕があるときは追加で返済をする

余裕がある場合には、追加で返済するのも、やばい状況に陥らないためのポイントといえます。

例えば、ボーナスが出て余裕がある月には、毎月の最低返済額に加えて余分に返済すると良いでしょう。また、状況によっては一括返済を行い、完済実績を作っておくのもおすすめです。

完済実績を作っておくと、後々ローンを組む際に良い影響を受けられる可能性が高くなります。

後から返済が苦しくなると意味がないため、無理に一括返済や追加で返済する必要はありませんが、余裕があるときには追加で返済しておくと良いでしょう。

返済を長期化させないことが大切

プロミスは他の消費者金融業者と比べて、上限金利が低めに設定されているとはいえ、目的別ローンや銀行ローンと比べて、金利は高めです。

返済が長期化すればするほど、利息負担も大きくなるため、返済を長期化させないのが大切なポイントとなります。

返済が長期化するとその分利息も増えるため、生活が苦しくなってしまう可能性が高いです。できるだけ早く完済するように努めていくと良いでしょう。

プロミスのカードローンとは?

プロミスは、三井住友銀行をはじめとした、SMBCグループ傘下であるSMBCコンシューマーファイナンス株式会社が展開するキャッシング、カードローンサービスの名称です。

三井住友銀行といえば、三菱UFJ銀行、みずほ銀行と並び、日本三大メガバンクの1つとして知られ、SMBCグループでは、銀行、リース、証券、クレジットカード、コンシューマーファイナンスなどの幅広い事業を展開しています。

そんなSMBCグループの消費者金融サービスであるプロミスでは、次の4種類のカードローンを取り扱っています。

- フリーキャッシング

- おまとめローン

- 自営者ローン

- レディースキャッシング

ここでは、プロミスのメイン商品であるカードローン「フリーキャッシング」について紹介しますので、それぞれ見ていきましょう。

プロミスのカードローン(フリーキャッシング)の詳細

プロミスのメイン商品であるカードローン「フリーキャッシング」の商品内容は、下記のとおりとなっています。

| 利用限度額 | 1万円~500万円まで※1 |

|---|---|

| 金利(実質年率) | 4.5%~17.8%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 返済期日 | 5日・15日・25日・末日のいずれかから選択可能※2 |

| 返済期間/返済回数 | 最終借入後原則最長6年9カ月/1~80回 |

| 資金使途 | 生計費に限る(ただし、個人事業主の方は生計費および事業費に限る) |

| 担保・保証人 | 不要 |

| 審査時間 | 最短3分※3 |

| 在籍確認 | 原則、書類での在籍確認 |

| 口座開設 | 不要 |

| 融資時間 | 最短3分※3 |

| 土日祝日の即日融資 | 可能 |

- 出所:プロミス

- 1…本審査の結果を基に申込時の指定契約額(利用限度額)の範囲内でプロミスが決定

- 2…三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行・PayPay銀行や、一部の地銀などの金融機関以外で口座振替による返済を希望する場合の返済期日は毎月5日のみ

- 3…申し込みの時間帯や振込先銀行などによって翌営業日以降の対応となる場合あり

プロミスでは、専用アプリによる借入・返済ができるアプリローンを展開しており、カード不要で24時間365日いつでも利用可能です。

アプリ内で申し込みから借入まで完結でき、書面受取りも「Web明細」にすれば、郵送物が送られてくることもありません。また、原則、電話での在籍確認を行っていないため、会社に借入がバレる可能性も低いです。

さらには、条件を満たせば30日間無利息で借入でき、利息負担を抑えられます。

他の消費者金融業者と比べて、上限金利が低めに設定されているのも大きなポイントといえるでしょう。

プロミスの申込条件

プロミスの申込条件は下記のとおりとなっています。

■プロミスの申込条件

年齢18~74歳の本人に安定した収入のある方

- 主婦・学生でもアルバイト・パートなど安定した収入のある場合は申込可能。ただし、高校生(定時制高校生および高等専門学校生も含む)や、収入が年金のみの方は申込不可

- 出所:プロミス

プロミスは、「アコム」「レイク」「アイフル」「SMBCモビット」などの大手消費者金融5社の中で、唯一、新成人の18歳、19歳でも申し込みできるのが特徴です。

安定した収入を得ている人であれば、学生も対象となっていますが、18歳以上であっても高校生や専業主婦の場合は申し込みできない点は注意しておきましょう。

プロミスの金利

プロミスの金利は年4.5%~17.8%となっています。

実際の金利は審査によって決まりますが、上限金利である17.8%以上の金利が設定されることはなく、大手消費者金融5社の中でももっとも低い上限金利で借入可能です。

| 10万円未満 | 年20.0% |

|---|---|

| 10万円以上~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

銀行や消費者金融などは、利息制限法により上記金利の範囲内で貸付を行うよう定められています。プロミスも同様に正規の貸金業者として登録されており、利息制限法で定められた金利設定での借入が可能です。

プロミスは、大手消費者金融5社の中でも低い金利で設定されているため、他社と比べても利息負担が少なくて済む点はメリットといえるでしょう。

プロミスで受けられる会員特典

プロミスでは、会員限定の特典として下記のものが用意されています。

■プロミスの会員特典

- ネット振込(最短10秒で入金完了)

- 返済日お知らせメール

- Web明細書

- Vポイントが貯まる・使える

プロミスでは、ネット振込による借入ができ、最短10秒で入金可能です。

また、返済日を忘れがちな人にはありがたい「返済日お知らせメール」も利用でき、返済が遅れる心配を減らせます。

Web明細書を利用すれば、自宅に郵送物が届くことなく借入でき、家族に内緒で借入したい人におすすめできるでしょう。

ほかにも、プロミスではVポイントを貯まるため、ポイントを買い物に利用したり、景品に交換したりとお得に利用できます。

プロミスは30日間の無利息サービスがお得!

プロミスのお得なサービスとして、30日間の無利息サービスが利用できます。無利息サービスは、次の条件を満たした場合に利用可能です。

- プロミスをはじめて利用する人

- メールアドレスを登録した人

- 書面受取りで「Web明細」を選択した人

はじめてプロミスを利用する場合には、30日間の無利息サービスが受けられるため、短期間の借入であれば、ぜひとも利用したいところでしょう。

無利息サービスは、通常、契約の翌日から30日間が一般的です。しかし、プロミスの場合、初回借入の翌日から30日間となっており、無利息期間を無駄に消費せずに済む点は大きなメリットといえるでしょう。

プロミスと他消費者金融との違いを比較

プロミスのカードローン詳細について紹介しましたが、その他の商品と比べて、どのような違いがあるのでしょうか。

プロミスとその他の消費者金融大手の違いについて、下の表にまとめていますので、比較していきましょう。

| 名称 | 金利 (実質年率) |

利用 限度額 |

申込条件 (年齢) |

|---|---|---|---|

| プロミス | 年4.5% ~17.8% |

1万円~ 500万円 |

18歳 ~74歳 |

| アコム | 年3.0% ~18.0% |

1万円~ 800万円 |

20歳~72歳 |

| レイク | 年4.5% ~18.0% |

1万円~ 500万円 |

20歳 ~70歳 |

| アイフル | 年3.0% ~18.0% |

1万円~ 800万円 |

20歳~69歳 |

| SMBC モビット |

年3.0% ~18.0% |

1万円~ 800万円 |

20歳 ~74歳 |

プロミスは、その他の消費者金融業者と比べて、上限金利が低めに設定されています。

また、大手消費者金融5社の中で、唯一18歳からの申し込みに対応している点も特徴といえるでしょう。

一方、利用限度額は、アコム、アイフル、SMBCモビットが最大800万円なのに対し、最大500万円と少なめです。しかし、少額利用であれば、上限金利の低いプロミスを利用するのがおすすめできるでしょう。

プロミスと銀行カードローンとの違いを比較

プロミスと消費者金融大手の違いを比較しましたが、銀行カードローンとはどのような違いがあるでしょうか。

ここでは、プロミスと銀行カードローンとの違いについて、下表にまとめていますので、比較していきましょう。

| 名称 | 金利 (実質年率) |

利用限度額 | 口座開設 | 即日融資 |

|---|---|---|---|---|

| プロミス フリーキャッシング |

年4.5%~17.8% | 1万円~500万円 | 不要 | 可能 |

| 三菱UFJ銀行 バンクイック |

年1.4%~14.6% | 10万円~500万円 | 不要 | 不可 |

| 三井住友銀行 カードローン |

年1.5%~14.5% | 10万 ~800万円 |

不要 | 不可 |

| みずほ銀行 カードローン |

年2.0%~14.0% | 10万円~800万円 | 必須 | 不可 |

| 楽天銀行 スーパーローン |

年1.9%~14.5% | 10万円~800万円 | 不要 | 不可 |

プロミスと銀行カードローンを比較してみると、借入の金利(実質年率)はプロミスの方が高めに設定されていることが分かります。

銀行カードローンでは、2018年1月より即日審査や即日融資ができなくなっています。

一方、プロミスは即日融資が可能となっており、急いでお金が必要な場合にはプロミスを利用するのがおすすめできるでしょう。

銀行カードローンでは、金利は安い傾向にあるものの、その分審査も厳しいケースが多いです。また、銀行の借入は総量規制の対象外となっており、借りすぎてしまうリスクもあり、注意が必要でしょう。

プロミスを利用するメリット・デメリット

プロミスとその他消費者金融業者や銀行カードローンとの違いをご紹介しましたが、プロミスを利用するうえで、どのようなメリット・デメリットがあるのでしょうか。

ここからは、プロミスで借入をするメリットとデメリットについて解説します。

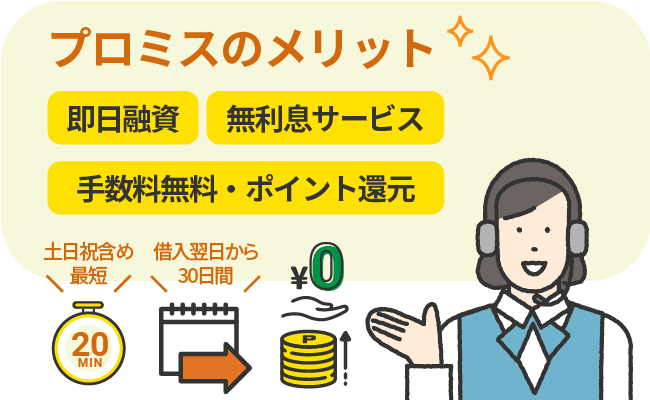

プロミスを利用するメリット

プロミスを利用するメリットとして、次のような点が挙げられます。

- 即日融資が可能(土日祝日含む・最短3分)

- 30日間の無利息サービス(初回借入日の翌日から適用)

- 手数料で損をしない方法がある(三井住友銀行ATMなら無料・Vポイントで還元)

プロミスでは、最短3分で審査を完了でき、即日融資が可能です。

また、通常、契約日の翌日から一定期間を無利息とする消費者金融業者が多い中、初回借入日の翌日から適用となる30日間の無利息サービスが利用できます。

借入日の翌日から適用されるため、無利息期間を無駄なく利用できる点は大きなメリットといえるでしょう。

ほかにも、三井住友銀行ATMであれば手数料無料で利用でき、Vポイントなどによる還元が受けられるのもメリットといえます。貯まったポイントで買い物や景品と交換できるなど、お得に利用できるので賢く利用してみてはいかがでしょうか。

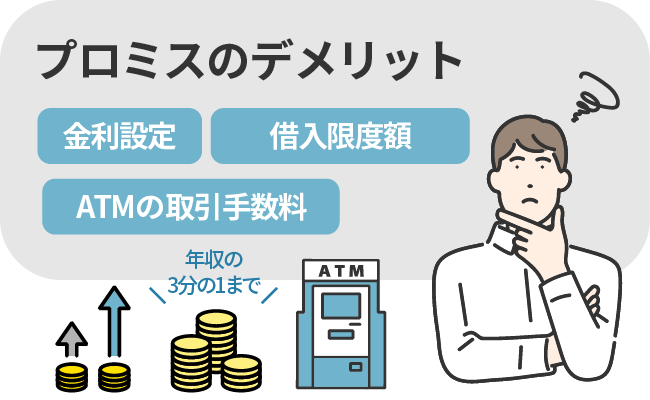

プロミスを利用するデメリット

一方、プロミスを利用するデメリットとしては以下のような点が挙げられます。

- 目的別ローンなどに比べて金利設定が高い(使途の自由度が高いため)

- 借入限度額は年収の3分の1まで(総量規制の対象となるため)

- 提携ATMやコンビニATMで取引手数料がかかる(110円~220円)

プロミスは資金使途の自由度が高い分、「住宅ローン」や「自動車ローン」といった目的別ローンよりも金利設定が高く設定されています。さまざまな使途に対応できますが、金利面では負担が大きい点はデメリットといえるでしょう。

また、総量規制の対象となるため、借入限度額は年収の3分の1までと制限されています。

また、全国のコンビニ・提携ATMが利用できるものの、取引手数料がかかってしまう点はデメリットといえるでしょう。

しかし、こうしたデメリットは、プロミスだけでなく、他の消費者金融でも同様です。デメリットだけを見るのではなく、メリットも十分把握したうえで、利用を検討すると良いでしょう。

プロミスのカードローンはこんな人におすすめ

プロミスのカードローンはどのような人におすすめできるのでしょうか。

プロミスのカードローンは、次のような方におすすめできます。

- 即日融資を受けたい人

- 18歳・19歳の人

- Vポイントを貯めている人

- 無利息サービスを利用してお得に借りたい人

- 少額の借入をしたい人

上記に当てはまるような場合には、プロミスの利用を検討してみてはいかがでしょうか。

プロミスのカードローンがおすすめできない人

では、プロミスのカードローンがおすすめできない人は、どのような人が考えられるでしょうか。

プロミスのカードローンがおすすめできないのは、次のような方が考えられます。

- できるだけ低金利で借入したい人

- 借入希望額が大きい人(500万超)

- コンビニATMで借入・返済の手続きを行いたい人

プロミスは、銀行カードローンと比べて金利も高めに設定されています。したがって、金利が低いのを希望する方にはおすすめしにくいでしょう。

プロミスでお金を借りるときに必要な書類

プロミスでお金を借りる場合には、どのような書類が必要なのでしょうか。

ここからは、プロミスでお金を借りるときに必要な書類について解説しますので、それぞれ見ていきましょう。

プロミスの申し込みに必要な3つの書類

プロミスの申し込みには、次の①~③の書類が必要です。

① 本人確認書類(必須)

- 運転免許証※1

- パスポート※2

- 健康保険証※3+補足資料1点(例:住民票など)

- マイナンバーカード※4

- 在留カード/特別永住者証明書

- 1…経歴証明書も可

- 2…2020年2月3日以前に申請し発行されたもので住所欄に現在住んでいる自宅住所が記載されているもの

- 3…本人確認書類として健康保険証を提出する場合は記号・番号・保険者番号・QRコードの箇所を見えないようにマスキングして提出する必要あり。また、住民票の写しなどの補足資料1点が必要

- 4…通知カードは不可。マイナンバー(個人番号)が記載されている本人確認書類を提出する際はその箇所が見えないようにマスキングなどを行ってから提出する必要あり

② 補足書類(該当する人のみ)

- 公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

- いずれも発行日から6カ月以内のもの

■次の条件に該当する人は補足書類の提出が必要

- 提出する本人確認書類の記載住所と、申込時に記載・記入した現在住んでいる住所が異なる人

③ 収入証明書類(該当する人のみ)

- 源泉徴収票※1

- 確定申告書※1

- 税額通知書※1

- 所得(課税)証明書※1/「収入額」と「所得額」の記載があるもの)

- 給与明細書(直近2カ月分)+賞与明細書(直近1年分)※2

- 1…最新のもの

- 2…賞与明細書が手元にない場合は、直近2カ月分の給与明細書のみを提出

■次の条件に該当する人は収入証明書類の提出が必要

- 希望の借入額(利用限度額)が50万円を超える人

- 希望の借入額(利用限度額)と他社での利用残高の合計が100万円を超える人

- 申込時の年齢が19歳以下の人

本人確認資料として、マイナンバーカードを提出する場合、マイナンバー記載箇所は見えないように加工する必要がある点は注意しておきましょう。

健康保険証を本人確認資料とする場合、住民票の写しなどの補足資料が必要です。不足することがないよう、申し込み前に手元に書類を準備しておくと良いでしょう。

また、収入確認資料は、希望額が50万円を超える場合や他社での利用残高が100万円を超える場合に必要です。しかし、50万円以下の申し込みであっても、場合によっては収入確認資料の提出を求められるケースが想定されます。

申し込みする場合、あらかじめ①~③の書類を手元に用意したうえで申し込むと良いでしょう。

契約方法などによって必要な書類が異なる

契約方法によっては、必要な書類が異なる点には注意しておきましょう。

契約方法ごとの必要書類の食い合わせは以下のとおりです。

■Webで契約する(郵送物なし)ときに必要な書類の組み合わせ

金融機関でかんたん本人確認をする場合

- 本人確認書類(前述のいずれか)

- 補足書類(前述の条件に該当する人のみ)

- 収入証明書類(前述の条件に該当する人のみ)

アプリでかんたん本人確認をする場合

- 本人確認書類(前述のいずれか)

※健康保険証・パスポートを除く - 補足書類(前述の条件に該当する人のみ)

※健康保険証・パスポートを含む - 収入証明書類(前述の条件に該当する人のみ)

家族に内緒で借入したい場合など、郵送物なしを希望する場合には、上記の書類が必要です。書類が不足する場合、契約が完了しないため注意しておきましょう。

■Webで契約する(郵送物あり)ときに必要な書類の組み合わせ

アプリで提出する場合

- 本人確認書類(前述のいずれか)

※パスポートを除く。健康保険証はカード型のもの - 補足書類(前述の条件に該当する人のみ)

※パスポートを含む - 収入証明書類(前述の条件に該当する人のみ)

Webで提出する場合

- 本人確認書類(前述のいずれか)

- 補足書類(前述のいずれか)

- 収入証明書類(前述の条件に該当する人のみ)

※申込者の氏名・生年月日・現住所が確認できる「①のいずれかの書類2点」または「①②のいずれかの書類1点ずつ」の組み合わせで用意する必要あり

※①の書類に記載された住所と現住所が異なる場合は「①のいずれかの書類1点+②のいずれかの書類2点」の合計3点の組み合わせで用意する必要あり

■店舗(自動契約機)で契約するときに必要な書類の組み合わせ

- 本人確認書類(前述のいずれか)

※健康保険証の場合は+②のいずれか1点が必須 - 補足書類(前述の条件に該当する人のみ)

- 収入証明書類(前述の条件に該当する人のみ)

このように、契約方法によって必要な書類の組み合わせは異なります。契約方法に合わせて、書類の不足がないよう注意しておきましょう。

必要書類がそろっているか不安な時は

プロミスでは、運転免許証だけで申し込みできるケースもありますが、必要書類の組み合わせが少し複雑です。

必要書類が間違いないかどうか不安な場合には、事前にプロミスコール(0120-24-0365)に連絡を入れて書類に不足がないか確認を行うのも有効です。また、①~③の書類をあらかじめ全て揃えておくとスムーズに手続きできるでしょう。

プロミスのカードローンの申込方法

プロミスのカードローンを申し込むには、どのような方法があるでしょうか。

基本的な申し込み方法としては、次の3つが挙げられます。

ここでは、各申し込み方法について解説しますので、見ていきましょう。

ネットで申し込む方法

ネットの場合、24時間365日いつでも申し込みできます。

午前中などの早い時間帯に申し込めば、即日融資も可能であり、特に急ぎで融資を受けたい場合や手間を省きたい方におすすめの申し込み方法といえるでしょう。

Web完結を利用すれば、カードレスで郵送物もなく契約可能です。ただし、書面の受取りで「Web明細」を選択しなかった場合、30日間の無利息サービスが受けられない他、自宅に郵送物が発送されてしまいます。

自宅に郵送物が届くと困る場合には、必ず「Web明細」を指定するように注意しましょう。

ネット申し込みの場合、すべての手続きをWebで完結する方法だけでなく、審査結果後に自動契約機で契約手続きを行う「来店契約」も利用できます。ご自身の状況に合わせて利用すると良いでしょう。

自動契約機で申し込む方法

プロミスでは、自動契約機へ足を運んで、審査申し込みから契約まで行う方法も利用できます。

自動契約機内では、電話で案内を受けられるため、はじめて利用するので不安といった方におすすめできる方法といえるでしょう。

ただし、自動契約機は営業時間が9時から21時までのため、時間内に手続きが間に合わないケースも想定されます。また、先に自動契約機を利用している人がいた場合、順番を待たなくてはなりません。

急ぎで契約したい場合には、申し込みだけネットで行い、契約手続きは自動契約機で行うといった方法も利用可能です。

電話で申し込む方法

プロミスでは、電話での申し込みにも対応しています。

専用ダイヤルに電話し、必要な情報を回答することで審査が行われます。女性専用ダイヤルも用意されているため、女性の方でも安心して利用できる点はメリットといえるでしょう。

ただし、電話で申し込みを行った場合、審査通過後の契約手続きは、自動契約機もしくは郵送での手続きが必要です。電話だけで契約手続きまで完了できない点に注意してください。

スマホやPC操作が苦手な方などにおすすめの方法といえるでしょう。

審査申込~借入までの基本的な流れ

プロミスでの審査申し込みから借入までの基本的な流れは次のとおりです。

■審査申込~借入までの基本的な流れ

-

STEP1

必要情報を記入して申し込む

-

STEP2

必要書類を提出する

-

STEP3

本審査~結果通知

-

STEP4

条件の確認~契約

-

STEP5

借入をする

どのような申込方法であっても、申し込みから借入までの流れは変わりませんが、融資完了までのスピードが異なります。

ネット申込の場合、24時間365日いつでも申し込みできるため、ストレスフリーで申し込みできますが、自動契約機や電話だと、待ち時間などが発生するケースも想定されます。

また、必要書類の提出は、ネット申込や自動契約機などで若干手続きが異なるため、注意しておきましょう。

プロミスの審査は最短3分

プロミスでは、最短3分で審査を完了できます。

審査申し込みから最短3分で審査が完了するため、即日融資も可能です。

とはいえ、申し込み時間や審査状況によっては時間が長くなるケースも考えられます。

また、自動契約機の場合、営業時間は9時から21時までであり、審査終了時間は21時までとなっています。審査終了時間までに審査が完了しなかった場合、審査結果は翌日に持ち越されてしまいますので注意しておきましょう。

プロミスは土日祝日でも審査対応・即日融資ができる

プロミスでは、土日祝日であっても審査・即日融資に対応しています。

ネット申込なら24時間365日対応している他、自動契約機や電話であっても、9時から21時まで受付しており、申し込みから審査、借入まで手続き可能です。

ただし、土日祝日は電話による増額申請には対応していません。増額したい場合にはネット申し込みや自動契約機を利用するのがおすすめです。

また、在籍確認が必要になった際に、職場の休業日と土日祝日が重なった場合には、確認後の融資となるため、注意しておきましょう。

在籍確認は、勤務先が記載されている給与明細書や社員証、雇用契約書などで完了するケースもあるため、あらかじめ用意しておくとスムーズに手続きできる可能性が高いです。

プロミスの審査が不安なときの対策・審査に通りやすくするポイント

プロミスで審査に通りやすくするには、次のようなポイントに注意しておくと良いでしょう。

■プロミスの審査に通りやすくするポイント

- 書類の不備をなくす

- 申込情報は正確に記入する

- 希望の借入限度額を必要最低限に設定する

- 電話での在籍確認が必要になったときに備えておく

など

書類不備があると、審査に時間がかかってしまいます。また、誤りや虚偽なく正確な情報を伝えるのも審査を通過するうえで重要なポイントです。

例えば、他社の借入状況などをごまかしたとしても、信用情報を照会すればどのくらい借入があるかはすぐに分かってしまいます。むしろ、正確な情報を伝えていないため、審査においてはマイナスに捉えられてしまう可能性が高いです。

また、総量規制なども考慮し、借入限度額を必要最低限にしておくのも、通りやすくあるポイントといえるでしょう。

審査が不安な方は、次の記事もご一読ください。

合わせてこちらもチェック!

プロミスは在籍確認の電話なし

プロミスでは、原則、電話での在籍確認を行っていません。基本的には、書類による在籍確認を行っています。

ただし、審査状況によっては、電話による在籍確認が必要となるケースも考えられます。土日祝日などで職場が休業日の場合、在籍確認後の融資となるため、即日融資に対応できないケースも想定されるので注意が必要です。

在籍確認については、プロミスに相談することで、勤務先が記載されている給与明細書や社員証、雇用契約書といった追加の書類提出によって職場への連絡を避けられるケースもあります。

近年は、個人情報保護の観点から在籍確認の回答を行わない会社や、私用電話を禁止としている会社も少なくありません。こうした場合には、あらかじめプロミスに相談しておくのも良いでしょう。

合わせてこちらもチェック!

プロミスで即日融資・最短で借りたいときの方法

プロミスで今すぐお金を借りたい場合にはどういった方法があるでしょうか。

ここでは、即日融資・最短でお金を借りたい場合の方法を解説しますので、詳しく見ていきましょう。

ネットで完結~即日振込

即日融資・最短でお金を借りたいなら、申し込みから契約までネットで完結させるのがおすすめです。

ネット申込の場合、24時間365日いつでも申し込み可能であり、ネット振込を利用することで即日お金を借りることができます。

■ネットで完結~即日振込の流れ

プロミスでは、最短3分で審査が完了できますが、曜日や時間帯によって混雑している場合には、審査時間が1時間から2時間程度かかるケースも考えられます。

また、少しでも審査時間を短縮したいのであれば、不備のない書類を提出するのもポイントといえるでしょう。

アプリローンで申し込み~スマホATMでキャッシング

アプリローンで申し込みを行い、スマホATMでキャッシングを行うのもスピーディーに融資を受ける方法としておすすめです。

アプリローンとは、スマホアプリで申し込みから借入までの手続きを完了できる方法であり、Webと同様に仕事や家事で時間が取れない方におすすめの方法といえるでしょう。また、スマホATMとは、プロミスのローンカードを使わずに、スマホだけで現金の借入・返済ができるサービスです。

アプリローンでの申し込みからスマホATMで即日キャッシングを行う流れとしては次のとおりとなっています。

■アプリローンで申し込み~スマホATMで即日キャッシングの流れ

-

STEP1

スマホにプロミス公式アプリをダウンロードする

-

STEP2

アプリから必要情報を入力して申し込む

-

STEP3

アプリで必要書類をアップロードする

-

STEP4

本審査~結果通知

-

STEP5

条件の確認~契約

-

STEP6

「セブン銀行ATM」か「ローソン銀行ATM」で、アプリのスマホATM取引を使って現金を引き出す

なお、Web申し込みであってもカードレス契約をすれば、アプリローンと同様にスマホATMで借入可能です。

スマホATMは、全国の「セブン銀行ATM」や「ローソン銀行ATM」で現金を引き出せるため、どこでも利用しやすいのがポイントといえるでしょう。

自動契約機でローンカードを即日発行

自動契約機で申し込みからローンカード発行まで行い、即日融資を受けるのも最短で融資を受ける方法の1つです。

自動契約機は待ち時間が発生するケースもあるため、Webで申し込みを行い、契約以降の手続きを自動契約機で行うのもスピーディーに手続きを行う方法としておすすめできます。

自動契約機で即日融資を受ける流れとしては次のとおりです。

■自動契約機でローンカードを即日発行する流れ

-

STEP1

必要書類を持参して自動契約機へ行く

- 店舗・ATMの検索はこちら

-

STEP2

自動契約機に必要情報を入力して申し込む

-

STEP3

自動契約機で必要書類をスキャンする

-

STEP4

事本審査~結果通知

-

STEP5

条件の確認~契約~ローンカードの発行

-

STEP6

発行されたローンカードを使い、併設されている「プロミスATM」か近隣の「コンビニ・提携ATM」で現金を引き出す

ただし自動契約機で手続きを行う場合は、必要書類を持参しなくてはなりません。

書類に不備があったり、不足があったりすると書類を取りに戻らなくてはならないため、事前に不備や不足がないかチェックしておくとよいでしょう。

プロミスの審査に落ちてしまったら?

プロミスの審査に落ちてしまった場合、どうすればよいでしょうか。

プロミスの審査に落ちてしまった場合には、主に次のような対応を行うのがおすすめです。

■プロミスの審査に落ちたときの対応例

- 条件が近い他社のカードローンを検討する

- 期間を空けてから再度申し込んでみる

- 他の借入方法を検討する

など

プロミスで審査に落ちたからと言って、他社でも審査に落ちるとは限りません。したがって、他社で申し込んでみるのも1つの方法といえます。

また、信用情報機関に申込履歴が残る6カ月間を経過した後に再度プロミスに申し込みするのも1つの方法です。

ただし、前回申し込んだ時と同じ状況では再度落ちてしまう可能性が高いです。再度申し込む前に、他社の借入を減らすなど、少しでも状況の改善を図るのがポイントといえるでしょう。

プロミスを利用するときの注意点

プロミスは、無利息期間や会員サービスも充実しており、メリットの多い消費者金融業者といえるでしょう。

とはいえ、プロミスを利用する際には、注意しておいた方が良い点がいくつかあります。

プロミスを利用する時の注意点としては次のような点が考えられます。

- 目的別ローンと比べて金利が高いため長期返済に不向き

- パスワードや暗証番号の管理

- 会員サービスが中止になる可能性がある

- 無利息サービスを利用するには条件を満たす必要がある

- 提携ATMを利用する場合には利用手数料が必要

プロミスは、大手消費者金融5社の中では上限金利17.8%と低めの金利が設定されています。しかし、住宅ローンや自動車ローンといった目的別ローンと比べると、どうしても金利が高く、長期返済に向いていません。そのため、できるだけ短期間で利用するのがおすすめです。

また、無利息サービスの提供も行われていますが、条件を満たさないと利用できません。せっかくの無利息サービスが利用できないといったことがないよう注意しておきましょう。

プロミスで使える借入方法

プロミスでは、次の借入方法を利用できます。

■プロミスで使える借入方法

- ネット振込で借入

- スマホATMで借入

- コンビニ・提携ATMで借入

- プロミスATMで借入

- 電話で借入

振込で借りるのであれば、最短10秒で借入できる「ネット振込」がおすすめです。

また、「コンビニ・提携ATM」の場合、利用手数料が発生しますが、「プロミスATM」や「三井住友銀行ATM」なら利用手数料がかかりません。

それぞれの借入方法のメリットを理解して、ご自身にあった借入方法を利用するのがおすすめできるでしょう。

合わせてこちらもチェック!

プロミスで使える返済方法

プロミスでは、次の返済方法が利用できます。

■プロミスで使える返済方法

- ネット返済

- 口座振替で返済

- スマホATMで返済

- コンビニ・提携ATMで返済

- プロミスATMで返済

- 銀行振込で返済

中でも、返済忘れを防止できる「口座振替」がおすすめです。毎月、自動的に口座から引き落とされるため、口座に残高さえあればうっかり返済を忘れてしまう心配がありません。

また、現金で返済するなら、利用手数料のかからない「プロミスATM」や「三井住友銀行ATM」がおすすめです。

返済方法についても、ご自身の状況に合わせて選ぶと良いでしょう。

合わせてこちらもチェック!

プロミスで増額申請をする方法

プロミスで増額申請する方法としては次の4つが利用できます。

■プロミスで増額申請をする方法

- ネット(会員サイト)で増額申請をする

- ネット(アプリ)で増額申請をする

- 自動契約機で増額申請をする

- 電話で増額申請をする

いずれの方法も土日祝日であっても対応可能であり、ご自身の状況に合わせて増額の申請手続きが可能です。

ただし、自動契約機や電話での増額申請の場合、受付時間が決まっているため、受付時間内に手続きを行わなくてはならない点は注意しておきましょう。

なお、増額申請を行う場合、場合によっては限度額が減額となる可能性もあります。増額申請を行う場合には、事前にご自身の返済能力が向上しているかどうかを確認したうえで申込と良いでしょう。

合わせてこちらもチェック!

プロミスの解約方法は?

プロミスでは、次の2つの方法で解約を受付しています。

■プロミスを解約する方法

- 電話で解約する

- 自動契約機で解約する

解約を行う場合には、電話もしくは自動契約機で解約手続きを行う必要があり、ネットでは手続きできない点は注意しておきましょう。

解約の場合、電話での解約手続きが最も簡単です。自動契約機までわざわざ足を運ぶ必要がなく、スムーズに解約できます。

ただし、解約するとポイントの失効や会員サービスが受けられません。また、再度利用するには再度審査を受ける必要があり、必ずしも審査を通過できる訳ではないため、注意が必要です。

合わせてこちらもチェック!

プロミスの自動契約機・ATMを利用したい方

プロミスでは、2023年3月時点で全国各地に自動契約機600台、プロミスATMは615台設置されています。

- 出所:SMBCコンシューマーファイナンス「2023年3月期 決算資料」

自動契約機の営業時間は9時から21時までですが、ATMの営業時間は設置場所によって異なるため、注意が必要です。

また、コンビニ・提携ATMは全国に10万台以上設置されており、利用手数料はかかるものの、全国どこでも利用できる点はメリットといえるでしょう。

店舗・ATMの検索はこちら

【まとめ】お金を借りるなら安心して利用できるプロミスがおすすめ

本記事では、プロミスに対する誤解や、プロミスでお金を借りてもやばくない理由について詳しくご紹介しました。

プロミスは、審査スピードも早く、対応も丁寧な貸金業者であり、消費者金融の中では、上限金利も低く設定されており、18歳から利用できるなど魅力の多い消費者金融業者の1つです。

急な資金が必要になった場合にも即日で融資対応できるなど、安心して利用できる業者といえます。

ぜひとも本記事で紹介した内容を参考に、プロミスを利用してみてはいかがでしょうか。

プロミスのお金の借り方でよくある質問

-

プロミスはサラ金ですか?ヤミ金との違いを教えてください

消費者金融(サラ金)です

プロミスは、関東財務局長に登録を受けており、正規の貸金業者として運営されています。

一方、ヤミ金は、法外な利息で貸付を行ったり、違法な取り立て行為を行ったりする業者のことです。消費者金融は法律で認められている正当な貸金業者ですので、安心して利用できます。

-

プロミスで返済が滞るとどれくらいの期間でやばい状況になりますか?

滞納期間が2ヶ月を超えると信用情報機関に事故情報が登録されます

信用情報機関に事故情報が登録されると、債務が完済して5年経過するまでは、クレジットカードの利用ができない、新たな借入ができなくなるなどの影響が考えられます。

信用情報機関は、他の金融機関やカード会社も利用しているため、プロミスだけでなく、他のカードも利用できなくなる可能性があるので注意しておきましょう。