お金を借りるときには、低金利のカードローンがおすすめです。

低金利のカードローンであれば、以下の理由から返済負担を軽減できるからです。

- 毎月の返済額を減らせる

- 返済期間を短くできる

本記事では低金利でおすすめなカードローンを紹介します。また、金利や利息についてよく分からない人のために、基本的な知識も説明します。金利を下げる方法だけでなく、実質的な負担を減らす方法も知っておきましょう。

結論(この記事のポイント)

- カードローンの金利・利息の基礎知識が身につく

- 低金利なカードローンを選ぶなら銀行カードローン

- 消費者金融カードローンは無利息期間で利息が軽減できる

- 低金利なカードローンを選ぶコツが分かる

- 金利を下げる方法・利息を抑える方法を知ることができる

低金利で利息を抑えたいあなたには、銀行カードローンがおすすめ!

- りそな銀行カードローン【金利:年1.45%〜13.65%】

- イオン銀行カードローン【金利:年3.8%~13.8%】

- ソニー銀行カードローン【金利:年2.5%~13.8%】

- みずほ銀行カードローン【金利:年2.0%~14.0%】

- 三井住友銀行カードローン【金利:年1.5%~14.5%】

- 楽天銀行スーパーローン【金利:年1.9%~14.5%】

- 三菱UFJ銀行カードローン「バンクイック」【金利:年1.4%~14.6%】

- 東京スター銀行スターカードローンα【金利:年1.5%~14.6%】

- 住信SBIネット銀行カードローン【金利:年2.49%~14.79%】

- オリックス銀行カードローン【金利:年1.7%~14.8%】

審査が不安なあなたには、無利息期間で利息が軽減できる消費者金融カードローンがおすすめ!

目次

- 低金利のカードローンでおすすめの金融機関を一括比較!

- 低金利で選ぶならやっぱり銀行カードローンがおすすめ!

- りそな銀行カードローン【金利:年1.45%〜13.65%】

- イオン銀行カードローン【金利:年3.8%~13.8%】

- ソニー銀行カードローン【金利:年2.5%~13.8%】

- みずほ銀行カードローン【金利:年2.0%~14.0%】

- 三井住友銀行カードローン【金利:年1.5%~14.5%】

- 楽天銀行スーパーローン【金利:年1.9%~14.5%】

- 三菱UFJ銀行カードローン「バンクイック」【金利:年1.4%~14.6%】

- 東京スター銀行スターカードローンα【金利:年1.5%~14.6%】

- 住信SBIネット銀行カードローン【金利:年2.49%~14.79%】

- オリックス銀行カードローン【金利:年1.7%~14.8%】

- 無利息期間で利息が軽減できるおすすめの消費者金融カードローン!

- カードローンの金利とは?金利と利息の基礎知識をチェック!

- 低金利のカードローンを利用する利点は?大切なのは利息額を減らすこと

- 低金利のカードローンの選び方とは?選ぶときのコツを解説!

- 低金利のカードローンでさらに金利を下げる方法とは?ポイントは利用実績

- 低金利のカードローンに申し込むときの注意点

- 【まとめ】低金利のカードローンを選んで早めに返済するのがおすすめ

- 低金利なカードローン比較でよくある質問

低金利のカードローンでおすすめの金融機関を一括比較!

低金利でおすすめのカードローンを一括で比較してみました。

低金利かどうかを比較する場合は、上限金利(例:年3.0%~18.0%の場合「年18.0%」の部分)で比較をするとよいでしょう。申込先の金融機関で、初めてカードローンの契約をする場合は、上限金利が適用されるケースが多いためです。

また、一時的な借入であれば無利息期間が活用できるカードローンも有効です。低金利の他にも、無利息期間のあるカードローンも比較・紹介していますので、是非参考にしてみてください。

| 名称 | 金利 (実質年率) |

無利息 期間 |

利用 限度額 |

審査 通過率 |

審査 時間※1 |

融資 時間※1 |

|---|---|---|---|---|---|---|

| りそな銀行カードローン | 年1.45%~ 13.65%※2 |

なし | 10万円~ 800万円 |

非公開 | 最短 1週間 |

最短 1週間 |

| イオン銀行カードローン | 年3.8%~ 13.8%※2 |

なし | 10万円~ 800万円 |

非公開 | 最短 5日 |

最短 5日 |

| ソニー銀行カードローン | 年2.5%~ 13.8%※2 |

なし | 10万円~ 800万円 |

非公開 | 最短 即日 |

最短 翌営業日 |

| みずほ銀行カードローン | 年2.0%~ 14.0%※2,※3 |

なし | 10万円~ 800万円※4 |

非公開 | 最短 当日※5 |

最短 当日※5 |

| 三井住友銀行カードローン | 年1.5%~ 14.5%※2 |

なし | 10万円~ 800万円 |

非公開 | 最短 当日 |

最短 当日 |

| 楽天銀行スーパーローン | 年1.9%~ 14.5%※2 |

なし | 10万円~ 800万円 |

非公開 | 最短 当日 |

最短 翌日 |

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~ 14.6%※2 |

なし | 10万円~ 800万円 |

非公開 | 最短 即日 |

最短 翌営業日 |

| 東京スター銀行スターカードローンα | 年1.5%~ 14.6%※2 ※6 |

30日間※7 | 10万円~ 1,000万円※8 |

非公開 | 最短 2日 |

– |

| 住信SBIネット銀行カードローン | 年2.49%~ 14.79%※2 ※9 |

なし | 10万円~ 1,000万円 |

非公開 | 最短 数日 |

最短 数日 |

| オリックス銀行カードローン | 年1.7%~ 14.8%※2 |

初回契約日の翌日から30日間※10 | 10万円~ 800万円 |

非公開 | 最短 数日 |

最短 数日 |

| プロミス | 年2.5%~18.0% | 30日間 | 1万円~ 800万円 |

40.3%※11 | 最短 3分 |

最短 3分 |

| アコム | 年3.0%~ 18.0% |

初回最大 30日間 |

1万円~ 800万円 |

42.3%※11 | 最短 20分 |

最短 20分 |

| レイク | 年4.5%~18.0% | 365日間、60日間※12 | 1万円~ 500万円 |

非公開 | 最短 15秒 |

Webで最短15分※13 |

| アイフル | 年3.0%~18.0% | 30日間※14 | 1万円~ 800万円 |

34.4%※11 | 最短 18分 |

最短 18分 |

- 1…審査時間・融資時間は、お申込時間や審査によりご希望に添えない場合がございます

- 2…変動金利 : 2025年4月時点

- 3…お借入金利はご利用限度額に応じて異なります

- 4…ご利用限度額は所定の審査により決定いたします

- 5…みずほ銀行の普通預金口座をお持ちの方に限ります

- 6…保証料を含みます。金利は審査により決定します

- 7…お借り入れ日ではなくご契約日から30日間となりますのでご注意ください

- 8…10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します

- 9…利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

- 10…初めての契約の場合、契約日の翌日から30日間の無利息期間(借入日の翌日からではありません)

- 11…2023年4月~2023年9月までの期間、プロミス「月次営業指標」、アイフル「月次データ」、アコム「マンスリーレポート」

- 12…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

- 13…Webの場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

- 14…無利息期間は、はじめてのお申し込みが対象

銀行カードローンでは、申込先の銀行と保証会社による2社からの審査に通過しなければなりません。消費者金融と比べ上限金利が低い分、審査が厳しいとされているため、審査が不安な方にも比較検討できるように、消費者金融のカードローンも紹介します。

特に一時的な借入であれば、無利息期間が利用できる消費者金融のカードローンも有効に活用することができるでしょう。

低金利で選ぶならやっぱり銀行カードローンがおすすめ!

カードローンを繰り返し長く利用する予定がある方や、既に申込先の銀行口座を利用中の方には、消費者金融と比べ上限金利が低めで利用できる銀行カードローンがおすすめです。

特に銀行カードローンの場合は、契約時の利用限度額ごとに適用される金利が明記されているので、予定している借入希望額に合わせて適用金利を比較しやすいといったメリットがあります。

ここでは低金利でおすすめの銀行カードローンを紹介していますので、金利や審査時間、おすすめポイントや申込条件などを基に、申し込むカードローンを選ぶ参考にしてみてください。

金利:年1.45%〜13.65%

りそな銀行カードローン

| りそな銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短1週間※1 | 最短1週間※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.45%〜13.65% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込時に不備などがあると2週間以上かかる場合あり

- 2…20歳以上~66歳未満で安定した収入があれば主婦・主夫の方でも利用可能。ただし学生の方はアルバイトなどで継続安定した収入があっても利用不可

りそな銀行が提供するカードローンは「年1.45%〜13.65%」下限・上限金利ともに、銀行カードローン各社の中でもトップクラスの低金利カードローンです。

利用限度額は、10万円~最大800万円まで、利用限度額ごとに適用される金利設定は次の表のとおりです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円型 | 年13.650% |

| 30万円型 | |

| 50万円型 | |

| 70万円型 | |

| 100万円型 | |

| 150万円型 | 年10.150% |

| 200万円型 | |

| 300万円型 | 年7.150% |

| 400万円型 | 年5.650% |

| 500万円型 | 年5.050% |

| 600万円型 | 年4.650% |

| 700万円型 | 年4.150% |

| 800万円型 | 年1.450% |

- 2025年4月時点

- 借入利率は変動金利で、金融情勢等により金利を見直す場合があり

- 新規に申し込む場合の金利。契約済みの方の金利は異なる場合あり。契約済みの方の金利はアプリやマイゲートにて確認

所定の住宅ローンをご利用中の方は、上記の金利からさらに「年0.5%」引き下げの金利特典を受けることができます。

りそな銀行カードローンの申込条件は次のとおりです。

りそな銀行カードローンの申込条件

- 申込時の年齢が満20歳以上~66歳未満の方

- 継続安定した収入のある方

- 保証会社(りそなカード株式会社、または株式会社ドコモ・ファイナンス、または株式会社オリエントコーポレーションまたはアコム株式会社のいずれか)の保証を受けられる方

りそな銀行の銀行口座を既にご利用中の方や、低金利で長くカードローンを活用していきたい方は、検討してみてはいかがでしょうか。

金利:年3.8%~13.8%

イオン銀行カードローン

| イオン銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短 5日※1 |

最短 5日※1 |

|

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年3.8%~13.8% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込時間や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上~65歳未満で安定した収入があれば主婦・主夫の方、専業主婦・専業主夫の方でも利用可能。ただし学生の方はアルバイトなどで継続安定した収入があっても利用不可

イオン銀行カードローンは「上限金利が13.8%」と、りそな銀行カードローンに次いで低金利な設定です。

利用限度額は10万円~最大800万円まで設定されています。利用限度額ごとに適用される金利設定は次のとおり。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円〜90万円 | 年11.80%〜13.80% |

| 100万円〜190万円 | 年8.80%〜13.80% |

| 200万円〜290万円 | 年5.80%〜11.80% |

| 300万円〜390万円 | 年4.80%〜8.80% |

| 400万円〜490万円 | 年3.80%〜8.80% |

| 500万円〜590万円 | 年3.80%〜7.80% |

| 600万円〜790万円 | 年3.80%〜5.80% |

| 800万円 | 年3.80% |

- 2024年6月1日~024年6月30日借入分の金利設定

- 借入当日は、利用日数には含まれず

- 借入利率は変動金利で、金融情勢等により金利を見直す場合があり

全国のコンビニやスーパーに設置されているイオン銀行ATMや提携コンビニATMなら、24時間365日いつでも何回でも取引手数料が無料で利用できます。返済や借入では1,000円単位から利用可能と、使い勝手の良さが特長です。

イオン銀行カードローンの申込条件

- 日本国内に居住している方、外国籍の方については永住許可を受けている方

- 契約時の年齢が満20歳以上~65歳未満の方

- 本人に安定かつ継続した収入の見込める方

- 保証会社(オンフィナンシャルサービス株式会社、または株式会社ドコモ・ファイナンス、または株式会社オリエントコーポレーション、またはアコム株式会社)の保証を受けられる方

配偶者の方に安定かつ継続した収入がある場合は、本人に収入のない専業主婦・専業主夫の方でも限度額50万円までの条件で、申し込みが可能です。

イオン銀行口座をお持ちの方や、イオンの店舗などをよく利用される方は利用を検討してみてはいかがでしょうか。

金利:年2.5%~13.8%

ソニー銀行カードローン

| ソニー銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短即日※1 | 最短 翌営業日※1 |

|

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.5%~13.8% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込時間や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上~65歳未満で安定した収入があれば主婦・主夫の方でも利用可能。ただし学生の方はアルバイトなどで継続安定した収入があっても利用不可

ソニー銀行が提供するカードローンは「上限金利が年13.8%」と低金利に設定されています。

利用限度額は10万円~最大800万円まで、利用限度額ごとに適用される基準金利は次のとおり。

| 契約時の利用限度額 | 基準金利 |

|---|---|

| 10万円、20万円、 30万円、40万円、50万円 |

年13.800% |

| 60万円、70万円、80万円、90万円 | 年12.800% |

| 100万円 | 年9.800% |

| 150万円 | 年9.000% |

| 200万円 | 年8.000% |

| 300万円 | 年6.000% |

| 400万円 | 年5.000% |

| 500万円 | 年4.000% |

| 600万円 | 年3.500% |

| 700万円 | 年3.000% |

| 800万円 | 年2.500% |

- 2025年4月時点の金利設定

- 借入利率は変動金利で、金融情勢等により金利を見直す場合があり

お急ぎの方は申込時に「初回振り込みサービス」を選択しておくことで、契約の当日(カードの郵送受取よりも前)に振込融資を受けることができます。即日融資の対応は難しいものの、ソニー銀行の円普通預金口座をお持ちの方なら迅速な融資を受けることができるでしょう。

ソニー銀行カードローンの申込条件

- ソニー銀行の円普通預金口座をお持ちの方(カードローンとの同時申込可能)

- 申込時の年齢が満20歳以上~65歳未満の方

- 原則、安定した収入がある方

- 日本国籍の方、もしくは外国籍の方で永住権をお持ちの方

- 保証会社(アコム株式会社)の保証を受けられる方

利用明細などは全てWeb管理で郵送物がないので、家族に利用がバレづらいのも特長の一つです。

ソニー銀行を既にご利用中の方や、周囲にバレるのを避けたい方は、検討してみてはいかがでしょうか。

金利:年2.0%~14.0%

みずほ銀行カードローン

| みずほ銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円※1 | 最短当日※3 | 最短当日※3 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.0%~14.0%※2 | – | 〇※3 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※4 | 〇※4 | 〇※4 | |

|

|||

- 1…ご利用限度額は所定の審査により決定いたします

- 2…お借入金利はご利用限度額に応じて異なります

- 3…審査結果の最短当日回答は、みずほ銀行の普通預金口座をお持ちの方に限る。また、土日祝にお申し込みの場合、審査結果とお借入は翌営業日以降の対応

- 4…20歳以上で安定した収入がある場合、学生・主婦の方でもお申込可能。ただし、本人に収入のない専業主婦/専業主夫、収入が年金のみの方はお申込不可

みずほ銀行のカードローンは「金利年2.0%~14.0%」と、銀行カードローンの中では平均よりもやや低金利に設定されています。

利用限度額は10万円~最大800万円まで、利用限度額ごとの金利は次のとおりです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円以上 100万円未満 |

年14.0% |

| 100万円以上 200万円未満 |

年12.5% |

| 200万円以上 300万円未満 |

年9.5% |

| 300万円以上 400万円未満 |

年7.5% |

| 400万円以上 500万円未満 |

年6.5% |

| 500万円以上 600万円未満 |

年5.5% |

| 600万円以上 800万円未満 |

年4.5% |

| 800万円 | 年2.0% |

- 2025年7月7日時点

- 利率は変動金利で、金融情勢等により見直す場合あり

- ご利用限度額は所定の審査により決定いたします

- お借入金利はご利用限度額に応じて異なります

みずほ銀行で住宅ローンを利用中の方は、さらに「年0.5%金利が低くなる」金利優遇を受けることができます。

既にみずほ銀行のキャッシュカードを持っている方は、申込時に「キャッシュカード兼用型」を選ぶことで「WEB申込」が可能になります。口座をお持ちでない方は、カードローンの申込時に「みずほ銀行の普通預金口座を同時開設」することでWEB申込を選択可能です。

みずほ銀行カードローンの申込条件

- 契約時の年齢が満20歳以上~66歳未満の方

- 安定かつ継続した収入の見込める方

- 保証会社(株式会社オリエントコーポレーションまたはアイフル株式会社)の保証を受けられる方

- 外国人の方は永住許可を受けている方

既にみずほ銀行の普通預金口座をお持ちの方であれば、審査完了後すぐに手元のキャッシュカードで借入が可能になります。条件が整えば最短当日中に融資を受けられる可能性もあるので、スムーズに融資を受けたい方は利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年1.5%~14.5%

三井住友銀行カードローン

| 三井住友銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円 ~800万円 |

最短当日※1 | 最短当日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.5%~ 14.5% |

- | 〇 | |

| パート・ アルバイト |

学生 | 主婦 | |

| 〇 | – | – | |

| おすすめポイント | |||

|

|||

- 1…審査時間・融資時間は、申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます

- 2…三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能

三井住友銀行カードローンの金利は「年1.5%~14.5%」です。消費者金融と比べた場合、上限金利が低めになっています。

利用限度額は10万円~800万円まで、契約時の利用限度額と適用される金利は次のとおりです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 100万円以下 | 年12.0%~14.5% |

| 100万円超 200万円以下 |

年10.0%~12.0% |

| 200万円超 300万円以下 |

年8.0%~10.0% |

| 300万円超 400万円以下 |

年7.0%~8.0% |

| 400万円超 500万円以下 |

年6.0%~7.0% |

| 500万円超 600万円以下 |

年5.0%~6.0% |

| 600万円超 700万円以下 |

年4.5%~5.0% |

| 700万円超 800万円以下 |

年1.5%~4.5% |

- 2025年4月時点の金利設定

- 借入利率は変動金利で、金融情勢等により金利を見直す場合があり

三井住友銀行カードローンの申込条件

- 申込時の年齢が満20歳以上~69歳以下の方

- 原則安定した収入のある方(※年金収入のみの方は申込不可)

- 借入金の使いみちが事業性資金以外の方

- 保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方

申込時に「カードレス※」「キャッシュカード」「ローン専用カードを発行」の3つから、カードの仕様を選択できます。(※三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能)

「カードレス」を選択して、Web完結で申し込めば郵送物なし&最短当日※審査の回答が得られます。条件が整えば最短で当日融資を受けることもできるでしょう。(※審査時間・融資時間は、申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます)

三井住友銀行の普通預金口座を既にお持ちの方は、フォームの入力項目数が少なく手間も軽減できます。もちろん口座開設なしでも申し込めるので、カードレスでお手軽に利用したい方は検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年1.9%~14.5%

楽天銀行スーパーローン

| 楽天銀行スーパーローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短当日※1 | 最短翌日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.9%~14.5% | - | 〇※1 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり、審査対応は平日のみ

- 2…20歳~60歳以下のアルバイト・パートなどお勤めで安定した収入があれば、学生、主婦(主夫)の方などでも申込可能

- 3…必ずしも全ての楽天会員さまが審査の優遇を受けられるとは限りません

楽天銀行スーパーローンの金利は「年1.9%~14.5%」と、上限金利は銀行カードローンの中では平均的な設定です。

利用限度額は10万円~最大800万円まで、限度額と金利の組み合わせは次のとおりです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円以上 100万円未満 |

年14.5% |

| 100万円以上 200万円未満 |

年6.6%~14.5% |

| 200万円以上 300万円未満 |

年3.9%~14.5% |

| 300万円以上 350万円未満 |

年2.9%~12.5% |

| 350万円以上 500万円未満 |

年2.9%~8.9% |

| 500万円以上 600万円未満 |

年2.5%~7.8% |

| 600万円以上 800万円未満 |

年2.0%~7.8% |

| 800万円 | 年1.9%~4.5% |

- 2025年4月時点の金利設定

- 利率は変動金利、金融情勢等の変化により見直す場合あり

- MY ONEネット特約会員は上記の金利から年0.4%差し引いた特約金利が適用

楽天銀行スーパーローンでは、楽天会員ランクに応じて審査優遇を受けられる特典があります。(※必ずしも全ての楽天会員さまが審査の優遇を受けられるとは限りません)楽天会員で、楽天のサービスをよく利用する方にはピッタリなカードローンです。

「金利半額」「ポイントプレゼント」など期間限定のキャンペーンも豊富なので、気に入ったキャンペーンが開催されているタイミングで申し込んでおくのもよいでしょう。

楽天銀行スーパーローンの申込条件

- 年齢が満20歳以上~62歳以下の方(※ただし、パート・アルバイト・専業主婦の方は60歳以下)

- 日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方)

- お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方

- 日本国籍の方、もしくは外国籍の方で永住権をお持ちの方

- 保証会社(楽天カード株式会社または三井住友カード株式会社)の保証を受けられる方(※楽天銀行が認めた場合は不要)

楽天銀行口座を既に利用中の方は、入力項目も減り手間なく申し込めます。給与の振込先口座として利用している方は、在籍確認の電話が割愛されるケースもあります。

楽天銀行の口座をお持ちの方、楽天のサービスをよく利用する方は、申し込みを検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年1.4%~14.6%

三菱UFJ銀行カードローン「バンクイック」

| 三菱UFJ銀行カードローン「バンクイック」 | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円 | 最短即日※1 | 最短翌営業日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.4%~14.6% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | – | – | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上で安定した収入があればアルバイト・パートなどの方でも申込可能

三菱UFJ銀行カードローン「バンクイック」の金利設定は「年1.4%~14.6%」と、銀行ならではの金利設定です。

利用限度額は10万円~最大800万円まで、限度額と金利の組み合わせは次のとおりです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| ~100万円 | 年13.6%~14.6% |

| 110万円~200万円 | 年10.6%~13.6% |

| 210万円~300万円 | 年7.6%~10.6% |

| 310万円~400万円 | 年6.1%~7.6% |

| 410万円~500万円 | 年4.6%~6.1% |

| 510万円~600万円 | 年4.1%~4.6% |

| 610万円~700万円 | 年3.6%~4.1% |

| 710万円~800万円 | 年1.4%~3.6% |

- 利率は変動金利(2025年4月時点)

- 2024年9月16日以降に契約した方の適用金利。それ以前に「バンクイック」を契約した方の適用金利は、本金利と異なる場合あり

- 利用限度額50万円超を希望する場合、収入証明書の提出が必要

三菱UFJ銀行カードローンは、銀行カードローンの中では珍しく、土日祝日でも審査対応が可能です。ローンカードを発行する際は、三菱UFJ銀行の店舗に設置されているテレビ窓口でローンカードを受け取れば郵送物なしで契約手続きを完了できます。また、三菱UFJ銀行の普通預金口座を保有していれば、カードレス契約を選択することも可能です。

三菱UFJ銀行カードローン「バンクイック」の申込条件

- 年齢が満20歳以上~65歳未満の方

- 日本国内に居住する個人の方

- 原則安定した収入がある方

- 保証会社(アコム株式会社)の保証を受けられる方

- 外国人の方は永住許可を受けている方が対象

審査の対応も早く、Web申込なら最短即日で審査結果の通知が届きます。また、年金収入のみの方でも申し込みが可能で、高齢者にも対応したサービスとなっています。普段から三菱UFJ銀行の口座を利用している方や、お近くに店舗がある方、年金収入のみの方はご利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年1.5%~14.6%

東京スター銀行スターカードローンα

| 東京スター銀行スターカードローンα | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~1,000万円※1 | 最短2日※2 | – | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.5%~14.6%※3 | 契約日から30日間※4 | – | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※5 | 〇※5 | 〇※5 | |

| おすすめポイント | |||

|

|||

- 1…10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します

- 2…土日祝・年末年始は除きます。申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 3…保証料を含みます。金利は審査により決定します

- 4…お借り入れ日ではなくご契約日から30日間となりますのでご注意ください

- 5…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

東京スター銀行スターカードローンαの金利設定は「年1.5%~14.6%」と、銀行カードローンの中では平均的な設定です。

利用限度額は10万円~最大1,000万円まで、利用限度額ごと適用金利は次のとおりです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円~1,000万円※1 | 年1.5%~14.6%※2 |

- 1…10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します

- 2…保証料を含みます。金利は審査により決定します(2025年3月時点)

東京スター銀行スターカードローンαでは、カードローン申込時に「自動融資あり」か「自動融資なし」のいずれかを選ぶことができます。「自動融資あり」を選ぶことで、支払時に口座残高が不足していても自動融資で支払いを行ってくれるので、例えば公共料金の滞納を防いだりすることが可能になります。

東京スター銀行スターカードローンαの申込条件

- 申込時の年齢が、満20歳以上~69歳以下の方

- 定期的な収入がある方(パート・アルバイトの方もご利用できます)

- 日本国籍の方または外国籍で永住権をお持ちの方で国内居住の個人の方

- 保証会社(アイフル株式会社)の保証が受けられる方

メイン口座として東京スター銀行をご利用中の方や、自動融資で残高不足の不安を拭いたい方は、審査申込をしてみてはいかがでしょうか。

金利:年2.49%~14.79%

住信SBIネット銀行カードローン

| 住信SBIネット銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 1,000万円 |

最短数日※1 | 最短数日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.49%~ 14.79%※2 |

- | 〇 | |

| パート・ アルバイト |

学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込時間や審査の状況などによって希望に沿えない場合あり

- 2…利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

- 3…満20歳以上満65歳以下で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

住信SBIネット銀行カードローンの上限金利は「年14.79%」と、銀行カードローンの中では平均的です。

利用限度額は10万円~最大1,000万円まで設定が可能です。利用限度額と適用される金利の組み合わせは次のとおり。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円~100万円 | 年14.79% |

| 110万円~200万円 | 年11.99% |

| 210万円~300万円 | 年8.99% |

| 310万円~400万円 | 年7.49% |

| 410万円~500万円 | 年6.49% |

| 510万円~600万円 | 年5.49% |

| 610万円~700万円 | 年4.49% |

| 710万円~900万円 | 年2.99% |

| 910万円~1,000万円 | 年2.49% |

- 2025年4月時点の金利設定

- 利率は変動金利、金融情勢等の変化により見直す場合あり

「SBI 証券口座の保有登録済の方」「住信SBIネット銀行が扱う住宅ローン残高がある方」など、一定条件を満たせば、最大で年0.5%の金利引き下げが可能です。

住信SBIネット銀行カードローンの申込条件

- 申込時の年齢が満20歳以上満65歳以下の方

- 安定継続した収入がある方

- 外国籍の場合は永住者の方

- 保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方

- 住信SBIネット銀行の普通預金口座を保有している方(同時申込可)

また、住信SBIネット銀行カードローンでは、専用カードの発行や明細の郵送がありません。カードについては、口座の同時開設または既にお持ちのキャッシュカードを利用するか、スマホアプリでカードレスでの利用が可能です。明細などもペーパーレスで全てWebでの対応となっています。

SBI証券口座をお持ちの方や、住宅ローン残高がある方などは利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年1.7%~14.8%

オリックス銀行カードローン

| オリックス銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800 万円 |

最短数日 | 最短数日 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.7%~14.8% | 30日間※1 | 〇※2 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | ✕ | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…初めての契約の場合、契約日の翌日から30日間の無利息期間(借入日の翌日からではありません)

- 2…土日祝日に借入は可能、審査対応は土日祝日などを除く平日のみ

- 3…満20歳以上69歳未満のお勤めで安定した収入があれば主婦(主夫)の方も申込可能。お勤めでない専業主婦(専業主夫)、お勤めであっても学生の方などは申込不可

オリックス銀行カードローンの金利設定は「年1.7%~14.8%」と、銀行カードローンの中では平均的といえるでしょう。

利用限度額は10万円~最大800万円まで、利用限度額ごとに金利のコースが設定されています。詳細は次の表のとおりです。

| コース | 利用限度額 | 適用金利(実質年率) |

|---|---|---|

| 100万円未満コース | 100万円未満 | 年12.0%~14.8% |

| 100万円コース | 100万円 | 年6.0%~14.8% |

| 150万円コース | 100万円超150万円以下 | |

| 200万円コース | 150万円超200万円以下 | 年5.0%~12.8% |

| 300万円コース | 200万円超300万円以下 | |

| 400万円コース | 300万円超400万円以下 | 年4.5%~8.8% |

| 500万円コース | 400万円超500万円以下 | |

| 600万円コース | 500万円超600万円以下 | 年3.5%~5.8% |

| 700万円コース | 600万円超700万円以下 | |

| 800万円コース | 700万円超800万円以下 | 年1.7%~4.8% |

- 2025年7月1日時点

- 利率は変動金利で、金融情勢等により見直す場合あり

- コースは申し込み時の希望コースであり、審査の結果10万円単位で利用限度額が決定される

オリックス銀行カードローンの大きな特長は2つあります。

1つは銀行カードローンでは希少な「無利息サービス」を利用できることです。初めての契約の場合、契約日の翌日から起算して30日間以内の借入であれば、無利息で利用ができます。

2つ目は、ガン保障特約付きプラン「Bright」に同時加入ができることです。毎月の保険料はオリックス銀行が負担してくれるので、利用者の負担は0円で金利の上乗せなどもありません。万が一「死亡・高度障害」または「ガンと診断確定された」ときに、借入残高の返済を利用者に代わって、保険金で支払ってくれます。

オリックス銀行カードローンの申込条件

- 申込時の年齢が満20歳以上~69歳未満の方

- 原則、毎月安定した収入がある方

- 日本国内に在住の方(外国籍の方は、永住者または特別永住者の方)

- 保証会社(株式会社ドコモ・ファイナンスまたは新生フィナンシャル株式会社)の保証を受けられる方

無利息サービス手軽に利用を開始しつつ将来の不安にも備えて長く使える、オリックス銀行カードローンをぜひ検討してみてはいかがでしょうか。

合わせてこちらもチェック!

無利息期間で利息が軽減できるおすすめの消費者金融カードローン!

銀行カードローンの審査が不安な方や、即日融資を確実に受けたい方は、消費者金融カードローンを検討するのもよいでしょう。担保・保証人だけでなく、保証会社も不要なため審査時間や融資までの時間が短い傾向があります。

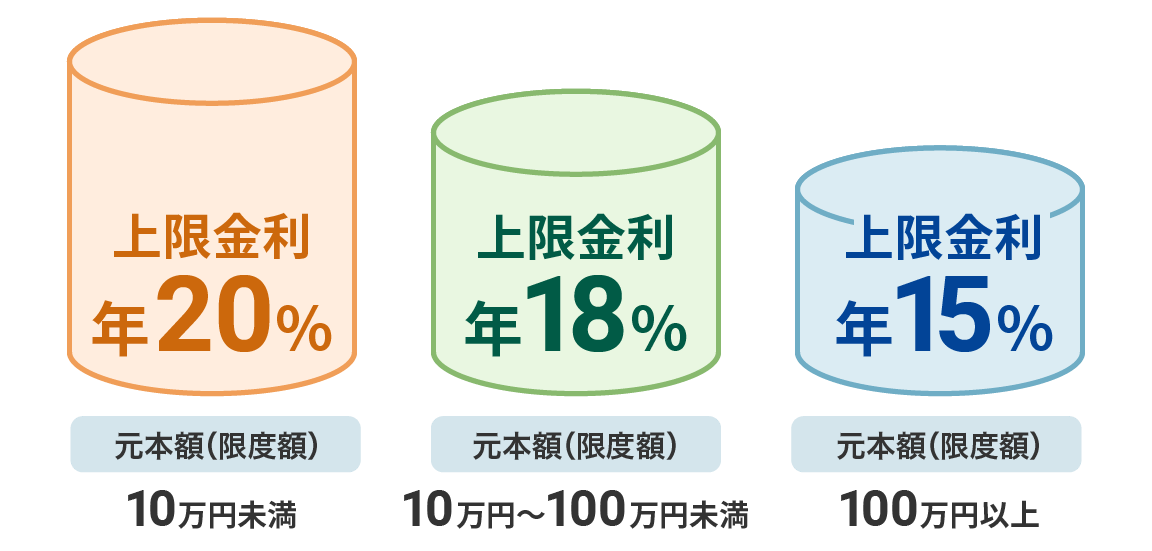

消費者金融カードローンでは利用限度額ごとの詳細な金利設定を公開しているケースは少なく、基本的に利息制限法に沿って上限金利が設定されます。

利息制限法とは?

利用者の金利負担の軽減を図るために上限金利のルールを定めたもので、2010年6月に改正施行されました。

- 元本額(限度額)が10万円未満のときの上限金利…【年20%まで】

- 元本額(限度額)が10万円以上~100万円未満のときの上限金利…【年18%まで】

- 元本額(限度額)が100万円以上のときの上限金利…【年15%まで】

また、消費者金融カードローンでは「無利息期間」を活用できるため、一時的な借入目的であれば、銀行カードローンよりもお得に利用することが可能です。

ここでは、無利息サービスが利用可能な消費者金融カードローンを紹介します。ぜひ参考にしてみてください。

金利:年2.5%~18.0%

プロミス【30日の無利息期間は初回借入日の翌日から起算!】

| プロミス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短3分※1 | 最短3分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.5%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…無利息期間の利用にはメールアドレス登録とWeb明細利用の登録が必要

- 3…18歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須。専業主婦(専業主夫)、収入が年金のみの方、高校生(定時制高校生および高等専門学校生も含む)などは申込不可

| 無利息期間 | 30日間 |

|---|---|

| 無利息期間の起算日 | 初回借入日の翌日から |

| 無利息サービスの利用条件 | プロミスを初めて利用する方で、かつメールアドレスを登録してWeb明細を利用する方 |

プロミスの無利息サービスの最大の特長は、無利息期間の起算日が「初回借入日の翌日から」であることです。契約後に急いで借入をする必要がなく、30日間分の無利息期間を、無駄なく確実に活用することができます。

プロミスの申込条件

- 年齢が満18歳以上~74歳の方

- 本人に安定した収入のある方

プロミスでは、「無利息期間を確実に活用したい方」「お急ぎの方に最短3分で即日融資」「18歳~74歳までの幅広い年齢層の方」など、幅広いニーズに対応しています。

無利息期間を活用しながらスピーディーに融資を受けたい方や、初めてカードローンを利用する方などは、利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年3.0%~18.0%

アコム【初回最大30日間の無利息期間あり!】

| アコム | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短20分※1 | 最短20分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年3.0%~18.0% | 初回最大30日間 | 〇 | |

| パート・アルバイト | 学生 | 専業主婦 | |

| 〇※2 | 〇※2 | ×※2 | |

| おすすめポイント | |||

|

|||

- 1…審査時間・融資時間は、お申込時間や審査によりご希望に添えない場合がございます

- 2…20歳~72歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。専業主婦(専業主夫)、収入が年金のみの方は申込不可

- 3…アコムマンスリーレポート(2024年3月期)より

| 無利息期間 | 最大30日間 |

|---|---|

| 無利息期間の起算日 | 契約の翌日から |

| 無利息サービスの利用条件 | アコムを初めて利用する方 |

アコムの無利息サービスは一般的な設定です。契約の翌日から無利息期間が開始されるので、借入を急いでいる方であれば無駄なく活用できるでしょう。

アコムの申込条件

- 年齢が満20歳以上~72歳の方

- 安定した収入と返済能力を有する方

- アコムの基準を満たす方

アコムの最大の特長は審査通過率です。直近の公開データ「アコムマンスリーレポート」では、「2024年3月期:42.0%」「2025年3月期(上半期のみ):39.7%」と、毎年平均して40%前後の実績があり、審査が不安な人にも申し込みやすいカードローンです。

融資の審査に不安を感じている方や、初めてカードローンを利用する方は利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年4.5%~18.0%

レイク【はじめて&Web申込限定で「365日間」「60日間」無利息!】

| レイク | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~500万円 | 申込後、最短15秒 | Webで最短15分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年4.5%~18.0% | 365日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- レイクの貸付条件はこちら

- 1…Webの場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

- 2…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

- 3…20歳以上で安定した収入があれば学生・主婦の方や収入が年金のみの方でも利用可能。専業主婦/専業主夫の方は不可

| 無利息期間 | 「365日間」「60日間」 | |

|---|---|---|

| 無利息期間の起算日 | 契約の翌日から | |

| 無利息サービスの利用条件 ※併用は不可 |

365日間 |

|

| 60日間 |

|

|

レイクでははじめて契約&Web申込限定で「365日間」「60日間」を上記条件で利用することが可能です。「365日間」もの長期の無利息期間は業界でも初の試みで、サービス開始からとても好評です。

レイクの申込条件

- 年齢が満20歳以上~70歳以下の方

- 安定した収入のある方

できるだけ長く無利息期間を活用したい方は、レイクの利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

金利:年3.0%~18.0%

アイフル【最大30日間利息0円サービス!】

| アイフル | |||

|---|---|---|---|

|

利用限度額※4 | 審査時間 | 融資までの時間 |

| 1万円~ 800万円 |

最短18分※1 | 最短18分※1 | |

| 金利(実質年率)※4 | 無利息期間 | 土日の借入 | |

| 年3.0%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…はじめての方なら最大30日間利息0円

- 3…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

- 4…貸付条件はリンク先の公式サイトをご確認ください

| 無利息期間 | 30日間 |

|---|---|

| 無利息期間の起算日 | 初回契約日の翌日から |

| 無利息サービスの利用条件 |

|

アイフルも無利息サービスの設定としては一般的で、最短18分の即日融資にも対応しているので、お急ぎの方であれば無駄なく活用できるでしょう。

アイフルの申込条件

- 年齢が満20歳以上~69歳までの方

- 定期的な安定した収入のある方

アイフルは大手消費者金融の中ではメガバンクを親会社に持たない、唯一の独立系消費者金融企業で、独立系ゆえの柔軟な審査対応が強みです。

他者で審査に落ちてしまったことがある方や、お急ぎの方などは利用を検討してみてはいかがでしょうか。

合わせてこちらもチェック!

カードローンの金利とは?金利と利息の基礎知識をチェック!

カードローンに申し込むなら、金利について理解しておきましょう。

お金を借りたら利息を付けて返さなければなりません。同じ金額を借りても、金利によって返す額が変わってきます。まずは、金利と利息について説明します。

「金利」とは借りる金額に対して支払う利息の割合のこと

カードローンでは、金利に注目する必要があります。

金利とは、借りる金額に対しどれくらいの利息が発生するかという割合を示すものです。一般的に金利は年何%という形で表示されます。

例えば、金利年10.0%で100万円を借り、1年後に返済すると仮定してみましょう。支払う利息の計算式は、次のとおりです。

100万円×0.1(10.0%)=利息額10万円

この場合、1年後には借りた100万円に利息10万円を上乗せして返さなければなりません。

「金利(%)」と「利息(金額)」の違い

「金利(%)」と「利息」は次のように違います。

- 金利:借入額に対する利息の割合をパーセンテージ(%)で表したもの。利率ともいう

- 利息:借入額に金利をかけたもの。借入に対する対価

例えば、30万円を15%の金利(利率)で1年間借りた場合の利息は次のとおり計算します。

利息=300,000円×15%(金利) = 45,000円

金融機関が顧客にお金を貸す場合、貸した金額をそのまま返してもらうだけでは利益になりません。そのため貸付の対価として、利息を請求するのです。

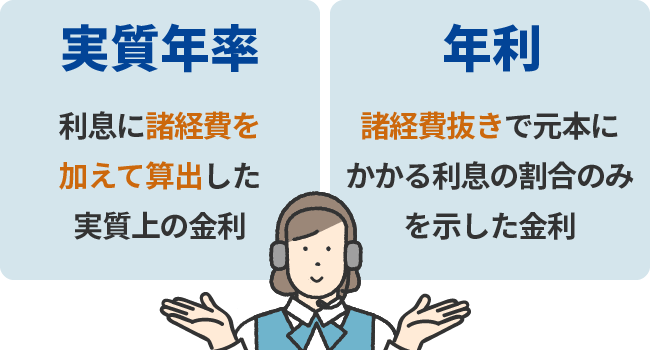

「実質年率」と「年利」の違い

実質年率も年利も1年あたりの金利ですが、両者では意味が異なります。

- 実質年率:年利に手数料や保証料などの費用を加えた総費用

- 年利:元本にかかる年間の利息の割合

実質年率とは、利息に諸経費を加えて算出した実質上の金利です。カードローンでは利息以外に事務手数料や保証料も発生することがあります。実質年率で表示することにより、こうした諸経費も含めた実質的な負担が分かります。

年利とは、諸経費抜きで元本にかかる利息の割合のみを示したものです。年利だけでは実質的な負担が分からないため、実質年率を見て比較する必要があります。

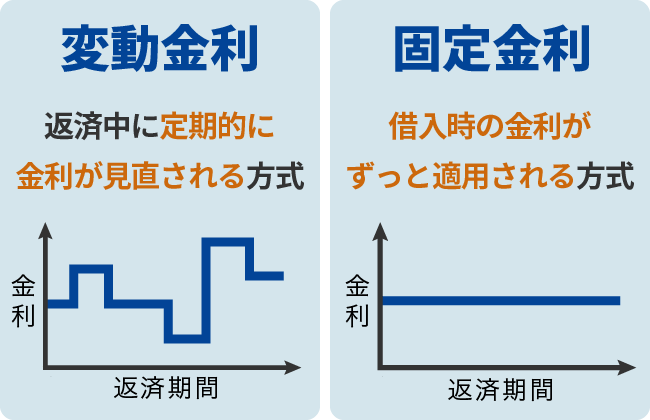

「変動金利」と「固定金利」の違い

カードローンの金利には変動金利と固定金利の2つのタイプがあります。金融機関によって採用している金利タイプが異なります。

- 変動金利:金利情勢に応じて一定期間ごとに金利が見直される(おもに銀行カードローンが採用)

- 固定金利:契約時に定めた金利が変更されない(消費者金融や信販会社のカードローンが採用)

変動金利とは返済中に定期的に金利が見直される方式です。一方、固定金利とは借入時の金利がずっと適用される方式です。

固定金利は返済計画が立てやすいのがメリットですが、変動金利より高めに設定されています。市場金利が低い状況が続く場合には、変動金利の方が、返済額が抑えられます。

一方、変動金利の場合は金利が高くなると、毎月返済額が増えたり、返済期間が長くなるため注意が必要です。

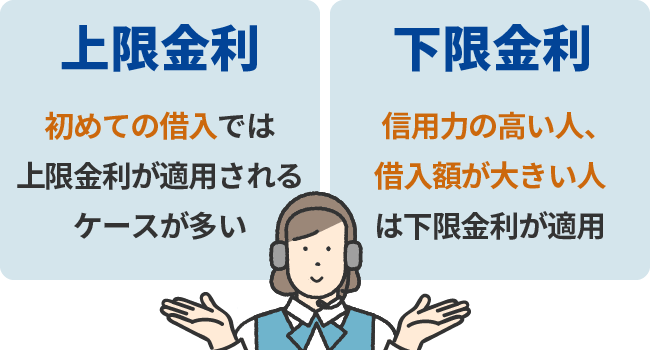

「上限金利」と「下限金利」の違い

カードローンでは「年3.0%~18.0%」のように、「上限金利」と「下限金利」が示されています。

- 上限金利:適用される最大貸付利率

- 下限金利:適用される最小貸付利率

例えば、金利(実質年率)が「年3.0%~18.0%」と記載されていれば、「上限金利が年18.0%」で「下限金利が年3.0%」です。

ただし、はじめてカードローンへ申し込む場合は、利用限度額が低く設定される場合が多く、適用金利も高くなる傾向にあります。金利を比較する際は、まず上限金利を比較するとよいでしょう。

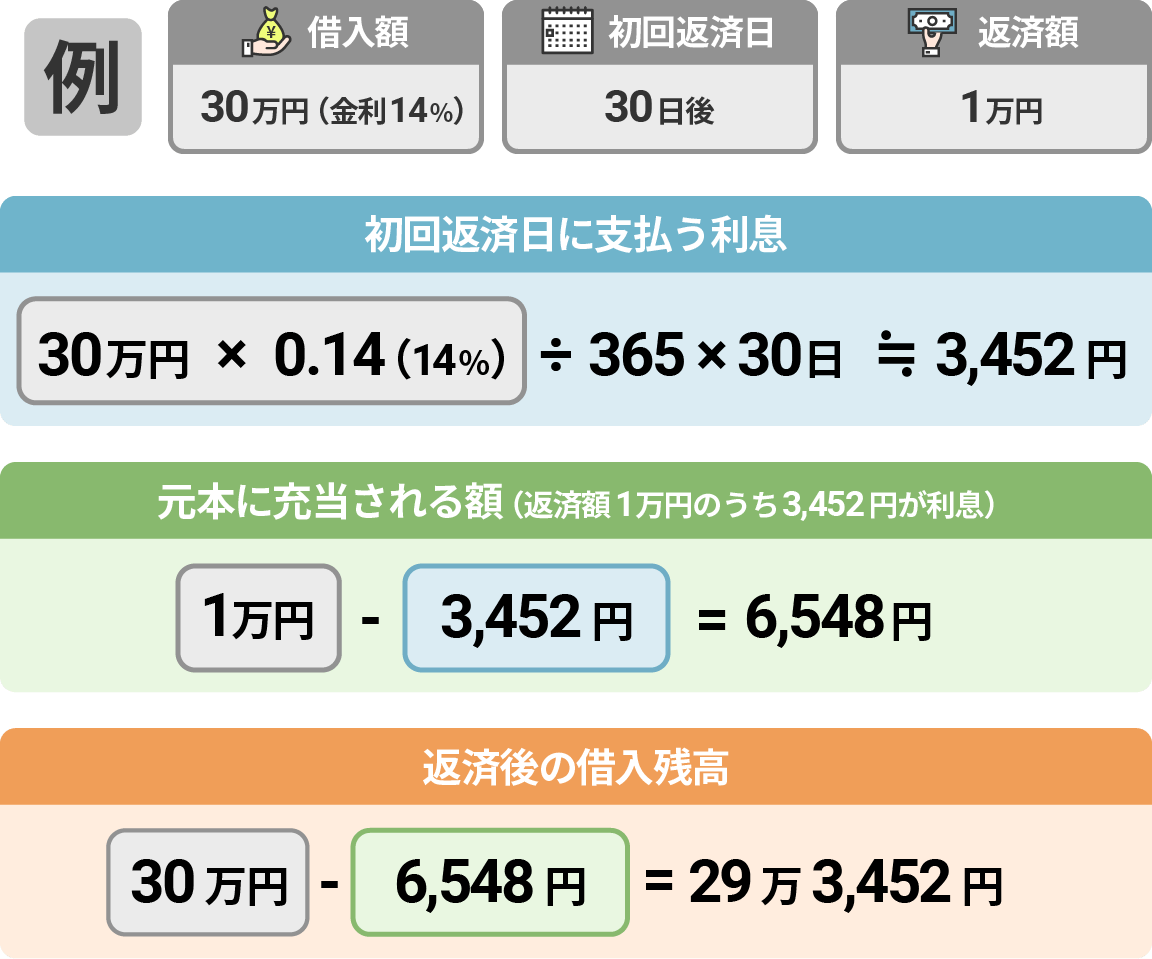

初心者でも簡単!利息の算出方法

カードローンでは毎月返済を行うため、返済の都度、日割り計算された利息を払う必要があります。利息は次の計算式で算出します。

利息=借入残高×金利÷365×借入日数

返済をすると借入残高(元本)も減るため、次回支払う利息は減った元本をもとに計算します。次回返済日の利息は借入残高を29万3,452円とし、借入日数を初回返済日からの日数で計算します。

例えば以下のように、毎月の返済額が4,000円の場合、残高(元本)が減るにつれて返済額に占める利息の割合が減り、元金の割合が増えるため、返済が進みやすくなります。

※以下の例は「残高スライド元利定額返済方式」

- 画像出典:プロミス

カードローンを取り扱う金融機関では、返済シミュレーションを用意している場合が多いため、申込み前に返済計画を立てるとよいでしょう。

契約時に適用される金利の決まり方

カードローンで提示されている範囲の金利のうち、どの金利が適用されるかは、申込後の審査によって決まります。審査では申込者の返済能力を考慮して、金利を設定します。

返済能力の低い人ほど、金利は高くなります。金融機関は貸し倒れを防ぐため、返済能力の低い人からは高い利息を徴収するのです。年収が低い人、他社借入が多い人、過去の返済実績に問題がある人などは、返済能力が低いとみなされ、高い金利が適用されます。

なお、ほとんどの金融機関は、利用限度額によって適用金利が決まります。契約後、利用限度額の増額を行うことで、適用金利を下げられる場合があります。

利用限度額と金利の関係性

カードローンの金利は、利用限度額が大きいほど低く、利用限度額が小さいほど高くなります。これは、返済能力・信用力が高い人ほど貸倒れリスクが低く、限度額を大きく・金利を低く設定できるためです。

また、金融機関のほとんどは、利用限度額の段階ごとに適用金利の範囲が変わることが明記されています。

なお、金利には利息制限法により、次のような上限規制があります。これは、カードローン利用者の利息負担を減らすためです。

| 元金 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上 100万円未満 |

年18.0% |

| 100万円以上 | 年15.0% |

- 画像出典:日本貸金業協会:上限金利について

上記の上限金利は、貸金業法の改正によって定められました。上限金利を超える金利を提示する業者は違法なヤミ金の可能性が高いため注意が必要です。

銀行カードローンの方が消費者金融よりも低金利な理由

銀行カードローンと消費者金融の金利を比較すると、消費者金融の方が高くなっています。

消費者金融の上限金利は年18.0%かそれに近い金利です。つまり、消費者金融では利息制限法違反とならないギリギリの利息を徴収されます。消費者金融の場合、融資がメイン事業であるため、どうしても利息を多くとられてしまうのです。

一方、銀行カードローンの上限金利は年14.0%前後であるのが一般的で、消費者金融よりも上限金利が低いです。銀行は預金、貸出、為替の三大業務を行っているため、貸出(融資)の収益だけに頼らなくてもかまいません。資金調達にも顧客の預金が利用できるため、資金調達コストも抑えられます。銀行はカードローンの金利を低くしても、利益が出せる仕組みになっているのです。

低金利のカードローンを利用する利点は?大切なのは利息額を減らすこと

カードローンはさまざまな金融機関で提供されていますが、各々の金利は異なります。金利に注目した場合、できるだけ低金利のカードローンを選びたいと考えるでしょう。

低金利のカードローンを利用すれば、支払う利息を減らせます。ただし、低金利のカードローンは審査が厳しい傾向にあります。ここでは、低金利のカードローンを利用する利点を整理し、メリットを最大限活かせる使い方を考えてみます。

最大の利点は金利が低ければそれだけ支払う利息が減ること

借入金額が同じで毎月の返済額も同じ場合、金利が低いカードローンの方が支払う利息の総額が少なくなります。カードローンでは、「利息=借入残高×金利÷365×借入日数」で計算するため、金利が低いほど発生する利息は少なくなります。

ただし、発生する利息が少なくても、毎月の返済額が少なければ、元金はあまり減りません。たとえ金利が低くても、元金が減らずに借入日数が長くなれば、支払う利息の総額は多くなってしまいます。

10万円・30万円・50万円を金利18%で借りた場合の返済シミュレーション

10万円、30万円、50万円を、利息制限法の上限である年18%で借入した場合についてシミュレーションしてみます。

- 金融広報中央委員会:知るぽると「しっかりシミュレーション:借入返済額シミュレーション」を使用

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

9,167円 | 110,004円 | 10,004円 |

| 24回 (2年) |

4,992円 | 119,808円 | 19,808円 |

| 36回 (3年) |

3,615円 | 130,140円 | 30,140円 |

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

27,503円 | 330,036円 | 30,036円 |

| 24回 (2年) |

14,977円 | 359,448円 | 59,448円 |

| 36回 (3年) |

10,845円 | 390,420円 | 90,420円 |

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

45,839円 | 550,068円 | 50,068円 |

| 24回 (2年) |

24,962円 | 599,088円 | 99,088円 |

| 36回 (3年) |

18,076円 | 650,736円 | 150,736円 |

金利が同じで返済期間も同じ場合、借入金額が大きくなるほど支払う利息も増えることが分かります。金利年18%で返済期間を1年とした場合の利息総額は、10万円借りた場合には約1万円、30万円借りた場合には約3万円、50万円借りた場合には約5万円です。支払期間が2倍、3倍になると、利息総額も2倍、3倍になります。

一方、10万円を借りて3年かけて返す場合と、30万円を借りて1年で返す場合の利息はほぼ同じであることも分かります。借入金額が少なくても、返済期間が長引くと、利息の負担は大きくなってしまうのです。

10万円・30万円・50万円を金利年14%で借りた場合の返済シミュレーション

続いて、10万円、30万円、50万円を金利年14%で借りた場合を見てみましょう。

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

8,978円 | 107,736円 | 7,736円 |

| 24回 (2年) |

4,801円 | 115,224円 | 15,224円 |

| 36回 (3年) |

3,417円 | 123,012円 | 23,012円 |

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

26,936円 | 323,232円 | 23,232円 |

| 24回 (2年) |

14,403円 | 345,672円 | 45,672円 |

| 36回 (3年) |

10,253円 | 369,108円 | 69,108円 |

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

44,893円 | 538,716円 | 38,716円 |

| 24回 (2年) |

24,006円 | 576,144円 | 76,144円 |

| 36回 (3年) |

17,088円 | 615,168円 | 115,168円 |

借入金額と返済期間が同じ場合、金利18年%のときよりも毎月の返済額は少なくなりますが、利息総額は減っています。1年で返済した場合で見ると、借入金額10万円なら2,268円、借入金額30万円なら6,804円、借入金額50万円なら11,352円利息の負担が軽くなっています。

なお、金利14年%でも返済期間が長くなると、利息の負担はかなり大きくなってしまうことも分かるでしょう。金利14年%で返済期間3年の場合の利息総額は、借入金額にかかわらず、金利18年%で2年以内に返す場合の利息総額よりも多くなっています。

低金利で借りていても、返済期間が長くなると、利息が減るメリットがなくなってしまうのです。

無利息期間サービスを活用して借入した場合の返済シミュレーション

無利息期間サービスがあるのは、主に消費者金融のカードローンです。金利年18.0%、借入日から30日間無利息の場合、利息総額がどうなるかシミュレーションしてみましょう。

借入日から30日間に発生する利息は、次のとおりです。

- 10万円×0.18÷365×30日≒1,479円

- 30万円×0.18÷365×30日≒4,438円

- 50万円×0.18÷365×30日≒7397円

ここでは、上記の利息を利息総額から差し引いて、大まかな利息総額を出してみます。

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

9,167円 | 108,507円 | 8,507円 |

| 24回 (2年) |

4,992円 | 118,329円 | 18,329円 |

| 36回 (3年) |

3,615円 | 128,661円 | 28,661円 |

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

27,503円 | 325,598円 | 25,598円 |

| 24回 (2年) |

14,977円 | 355,010円 | 55,010円 |

| 36回 (3年) |

10,845円 | 385,982円 | 85,982円 |

| 支払回数 (返済期間) |

毎月の 返済額 |

合計 返済金額 |

利息総額 |

|---|---|---|---|

| 12回 (1年) |

45,839円 | 542,671円 | 42,671円 |

| 24回 (2年) |

24,962円 | 591,691円 | 91,691円 |

| 36回 (3年) |

18,076円 | 643,339円 | 143,339円 |

無利息期間がある場合、早期に完済すれば金利年14%の場合にかなり近付けられます。しかし、返済期間が長くなると無利息期間の効果が薄くなってしまいます。

すぐに返済できる見込みがないなら、高金利で無利息期間を活用するよりも、低金利のカードローンを契約した方がよいと考えられます。

繰上返済(臨時返済)や一括返済で返済額を増やせば金利を下げずに利息は減らせる

カードローンで借入した場合、毎月決まった日に決まった金額を返済しなければなりません。これを約定返済といいます。約定返済額は最低限、支払わなければならない返済額です。

カードローンでは、約定返済を行った上で、追加の返済をしてもかまいません。返済日以外のタイミングでの追加返済や、返済日に約定返済額以上の金額を返済することも可能です。

約定返済と別に借入額を前倒しで返済することを繰上返済といいます。お金に余裕のあるときに繰上返済したり、借入残高の全部を一括返済したりすれば、返済期間を短縮できます。繰上返済をした分は、全額元金に充てられます。元金を減らす効果も大きくなり、利息を大きく減らせます。

50万円を借入して3年で返す予定のところ、1年7か月目に10万円を繰上返済し、その後の返済額はそのままの場合、次のようになります。

| 繰上返済前 | 繰上返済後 | |

|---|---|---|

| 支払回数 (返済期間) |

36回 (3年) |

30回 (2年6カ月) |

| 毎月の返済額 | 18,076円 | 18,076円 |

| 合計返済金額 | 650,736円 | 627,460円 |

| 利息総額 | 150,736円 | 127,460円 |

- 金融広報中央委員会:知るぽると「しっかりシミュレーション:繰り上げ返済シミュレーション」を使用

上記のケースでは、繰上返済により返済期間が6カ月短縮し、利息総額が2万円以上減っています。

金利よりも利息の返済総額を把握して減らすことが大切

カードローンでは、金利を下げることよりも、利息の返済総額を減らすことを考えましょう。

返済額や返済期間などの条件が同じであれば、金利が低い方が利息総額は少なくなります。しかし、金利が高くても、返済額を増やして返済期間を短くすれば、利息総額を減らせます。

低金利のカードローンは審査が厳しいため、必ず契約できるとは限りません。高金利のカードローンを契約した場合でも、利息を減らす方法はあることを知っておきましょう。

低金利のカードローンの選び方とは?選ぶときのコツを解説!

カードローンを申し込むときには、できるだけ低金利のカードを選んでおくのがおすすめです。低金利のカードローンを選ぶときのコツは、次の4つです。

低金利のカードローンを選ぶときのコツ

それでは、①~④のそれぞれについて、詳しく説明していきます。

1希望する利用限度額に合わせて適用される上限金利をチェックする

カードローンの申込を検討するときには、希望する利用限度額の上限金利はいくらなのかをチェックしておきましょう。

例えば希望する利用限度額が100万円の場合、銀行カードローンでは以下のとおり金利が異なります。

| 金融機関 | 上限金利 |

|---|---|

| りそな銀行カードローン | 年13.65% |

| ソニー銀行カードローン | 年9.8% |

| 三井住友銀行カードローン | 年12.0%〜14.5% |

| みずほ銀行カードローン | 年12.5% |

| 楽天銀行スーパーローン | 年6.6%〜14.5% |

| 三菱UFJ銀行バンクイック | 年13.6%〜14.6% |

- いずれも変動金利(2025年4月時点)

- お借入金利はご利用限度額に応じて異なります

銀行に限らず消費者金融でも「年〇%~〇%」の形で金利が表記されている場合は、「高い方の金利(上限金利)」で比較した方がよいでしょう。

適用金利は審査によって決まり、契約時まで分からないためです。

2初めて申し込むカードローンの場合は上限金利の低さで選ぶ

初めて申し込むカードローンの場合は、上限金利の低さで選ぶことが重要です。初回契約時は利用限度額が低く設定され、上限金利が適用される場合が多いためです。

例えば以下の条件のカードローンがあった場合、初めて申し込むのであればAのカードローンを申し込むと良いでしょう。

- カードローンA:適用金利 年6.0%〜14.5%

- カードローンB:適用金利 年3.0%〜18.0%

カードローンの広告では下限金利の低さを強調しているケースも多いですが、あくまでも「自分に適用される金利がどうか」で判断することが大切です。

3無利息サービスの開始日と期間の長さで選ぶ

「借入期間が短い」「少しでも利息を減らしたい」という方は、無利息サービスの開始日と期間の長さで選ぶことも重要です。

消費者金融カードローンの多くは30日程度の無利息サービスを利用できますが、無利息期間の開始日は「契約日の翌日から」「初回借入れ日の翌日から」と違いがあるからです。

【無利息サービスの違い】

- プロミス:初回借入日の翌日から30日間

- アコム:初回契約日の翌日から30日間

- レイク:初回契約日の翌日から(無利息期間は条件により異なる)

- アイフル:初回契約日の翌日から30日間

上記のとおり、プロミスは無利息サービスの開始日が「初回借入日の翌日」です。契約後、すぐに借入れしない場合はプロミスを選ぶと無利息期間を有効に活用できます。

レイクの場合は、契約額が50万円以上なら365日間の無利息、契約額が50万円未満なら60日間の無利息を活用することができます。

※365日間無利息サービスの利用は「Webでお申込み」「初めてのご契約」「契約額が50万円以上」「契約後59日以内に収入証明書類の提出とレイクでの登録が完了」が条件です。

無利息サービスを利用する場合にも、借入期間を考慮して自分に合った会社を選ぶのがおすすめです。

4返済忘れや遅延防止のサービスが充実しているかをチェック

カードローンの返済日に返済をしなかった場合には、遅延損害金が課されるるためです。遅延損害金は通常の上限金利より高い利率であるのが一般的です。せっかく低金利のカードローンを契約しても、返済忘れや滞納で遅延損害金がかかってしまっては意味がありません。

例えば、返済日の3日前などのタイミングで、メールなどで通知してくれるサービスもあります。通知を設定しておけば、返済忘れを防止できるでしょう。

また、毎月の返済を口座振替にすれば、返済忘れを防ぐことができます。ただし、口座の残高が不足していれば返済できず延滞となってしまうため、口座残高には注意しておきましょう。

なお、利息負担額を減らすには、毎月の返済に加え、任意返済(追加返済)も効果的です。可能であればボーナス時など余裕のある時に、いったん借入金を全額返済するのもよいでしょう。

低金利のカードローンでさらに金利を下げる方法とは?ポイントは利用実績

カードローン契約後も金利を下げてもらうチャンスはあります。カードローン利用中も、金利を下げることを意識しておくとよいでしょう。金利を下げる方法として次の6つがあります。

カードローンの金利を下げる方法

それぞれについて詳しくみていきます。

1借入と返済の利用実績をしっかりと積んで限度額を増額する

カードローンで契約時に決まった利用限度額は、その後に増額してもらうこともできます。利用限度額が上がると、金利は下がるのが一般的です。増額を希望する場合には、増額申込をし、改めて増額審査を受ける必要があります。

増額審査に通るためには、借入をしてきちんと返済を行った実績が必要です。少なくとも6カ月程度の利用実績を積んでから増額を検討しましょう。

増額して金利を下げてもらうためにも、借りたお金は延滞することなく返済しなければなりません。利用実績を積んでいれば、金融機関側から増額の案内が来ることもあります。

2年収・収入を上げて増額審査に通りやすくする

カードローンの利用限度額を増額してもらうには、増額審査に通らなければなりません。年収・収入が上がれば増額審査に通りやすくなります。

消費者金融などの貸金業者では、総量規制により、利用限度額が年収の3分の1までに制限されます。つまり、年収が上がればそれに合わせて利用限度額を増額してもらえる可能性が高くなるのです。

銀行カードローンには総量規制の適用はありませんが、年収が上がれば返済能力が高いとみなされます。年収が上がってから増額を申し込めば、利用限度額が上がり、金利が下がる可能性があります。

※各行同様の規制を設けております。

3借入先で既に他のローン商品などを利用していると金利が優遇されることも

借入先の金融機関で、他のローン商品なども利用している場合には、カードローンの金利が優遇されるケースがあります。

住信SBIネット銀行カードローンでは基準金利は年2.49~14.79%ですが、SBI証券口座保有登録済の場合または住信SBIネット銀行住宅ローンを利用中の場合には基準金利より年0.5%の金利引き下げを受けられます。また、所定のミライノカード(JCB)を所有し同行口座を引き落とし口座に設定している場合には、基準金利より年0.1%引き下げとなります。※ミライノカード(JCB)は、2023年11月30日で新規募集を停止しております。

取引している金融機関の系列のカードローンで、金利の優遇が実施されていないか確認してみるとよいでしょう。

4キャンペーンや特典で金利が優遇されるケースがある

カードローンでは、キャンペーンにより期間限定で金利を優遇しているケースもあります。

例えば楽天銀行スーパーローンでは、通常金利が年1.9~14.5%のところ、期間限定の金利半額キャンペーンにより年0.95~7.25%に下がったケースなどが挙げられます。

参考までに、50万円、30万円、10万円を金利年14.5%、金利年7.25%で借りた場合、1か月(30日)後に発生する利息は次のように変わります。

| 元金 | 金利 年14.5% |

金利 年7.25% |

|---|---|---|

| 50万円 | 5958円 | 2979円 |

| 30万円 | 3575円 | 1787円 |

| 10万円 | 1191円 | 595円 |

金利半額キャンペーンは期間限定で、期間経過後は通常の金利に戻ります。返済期間が長引くとキャンペーンの効果が薄くなってしまうので注意しておきましょう。

5直接交渉をして金利を下げてもらう

金融機関と直接交渉して、カードローンの金利を下げてもらう方法も検討してみましょう。ただし、契約後すぐに交渉しても応じてもらえません。まずは問題のない利用実績を積んでいることが必須になります。

増額申込をするタイミングで金利の引き下げを交渉してみるというのも1つの方法です。増額すると金利が下がることが多いですが、必ずしも下げてもらえるとは限らないからです。

転職や昇給で年収が上がったときなども、交渉のチャンスです。金融機関に年収の増加を申告して、利用限度額の増額や金利の引き下げをお願いしてみるとよいでしょう。

6おまとめローンを利用する

おまとめローンとは、融資してもらったお金で他の借金を完済し、複数の借金を一本化するためのローンです。おまとめローンで借りたお金は、返済以外の目的では使えません。カードローンのように追加の借入はできないため、借りた後は返済のみを行います。

おまとめローンでは、他のローンを一括返済できるだけの金額を借りられます。通常、複数の借入がある状態では新たな借入は困難ですが、借り換え専用のおまとめローンなら借りられます。おまとめローンは総量規制の対象外であるため、年収の3分の1を超える額でも借入可能です。

おまとめローンを利用して借入を一本化すると、借入額が大きくなるため、金利が下がるのが一般的です。一本化により借入額が100万円以上になれば、利息制限法の上限金利も年18.0%から年15.0%になります。複数のカードローンを抱えている場合には、おまとめローンで金利を下げられる可能性があります。

低金利のカードローンに申し込むときの注意点

金利が高ければ利息も増えてしまい、返済の負担が重くなることがあります。低金利のカードローンを契約できれば、利息の負担を抑えられます。

ただし、カードローンは審査に通らなければ利用できません。低金利のカードローンを申し込んでも、誰もが利用できるわけではないのです。

ここからは、低金利のカードローンに申し込むときの注意点を説明します。低金利のカードローンの審査に通過するために、事前に知識を持っておきましょう。

低金利なほど審査が厳しくなる

カードローンの場合、金利が低いほど審査は厳しくなります。上限金利が高金利の消費者金融では審査に通る人でも、低金利の銀行カードローンでは審査に落ちることがあります。

審査が厳しい理由の1つは、金利が低い場合、利用限度額が大きくなることが多いからです。多くの額を借りようとすれば、当然貸す側も慎重になります。利用限度額が大きくなると、総量規制に違反する可能性も出てきます。収入状況のチェックもしっかり行わなければならないのです。

また、低金利の場合、金融機関は利息収入が少なくなってしまうのも理由の1つです。貸し倒れが増えると赤字になってしまうため、申込者の返済能力の有無を厳重にチェックする必要があるのです。

労働金庫や信用組合、JAなどの非営利団体は低金利だが最も審査が厳しい

労働金庫や信用組合、JAなどの非営利の金融機関でも、カードローンを提供しています。こうした非営利団体は利益を目的としていないため、カードローンも低金利です。安心感もあり、返済の負担が軽いので魅力的に感じることも多いでしょう。

しかし、非営利団体のカードローンは、他の銀行などと比べても、特に審査が厳しくなっています。非営利団体が赤字経営になれば、構成員や組合員への還元ができなくなってしまうからです。

既に組合員などであれば借りられるかもしれませんが、それ以外では返済能力が高い人でないと借りるのが難しくなっています。他社借入が多い人などは審査に通りにくいため、他の銀行カードローンを検討してみましょう。

返済シミュレーションツールよりも窓口で返済相談をした方が良い

上限金利が低いカードローンを利用するなら、できるだけ利息の負担を抑えたいものです。そのために、返済計画を立てておくことも忘れないようにしましょう。返済の仕方によっては、利息があまり減らないこともあるからです。

返済計画を立てるときには、各社の公式サイトの返済シミュレーションツールが役に立ちます。ただし、返済シミュレーションツールでは誤差が発生することもあるため注意しておきましょう。実際の返済方式とシミュレーションツールの計算式が異なる場合もあるからです。

返済額を途中から増やしたい場合などは、シミュレーションツールでは計算できません。返済計画で悩んでいるなら窓口に直接相談するのがおすすめです。

【まとめ】低金利のカードローンを選んで早めに返済するのがおすすめ

カードローンの金利とは利息の割合です。利息の負担を抑えるためには、低金利のカードローンを選ぶのがおすすめです。消費者金融と銀行カードローンを比較すると、銀行カードローンの方が上限金利が低めになっています。

低金利のカードローンでも延滞すると高い利率の遅延損害金を請求されてしまいます。返済期間が長引いても、利息の負担が大きくなってしまいます。返済遅延をしないように注意し、早めに返済してしまうのがおすすめです。

低金利なカードローン比較でよくある質問

-

借り換えローンで金利が下がることはありますか?

あります

消費者金融のカードローンは上限金利が高いため、銀行カードローンに借り換えることで金利を下げられます。金利が高くて負担に感じているなら、借り換えを考えてみましょう。ただし、カードローンは借り換え専用のローンではないため、既に借入があると審査に通りにくくなります。

借り換えには総量規制の適用がないおまとめローンがおすすめです。複数の借入がある場合には、一本化して借入額を大きくし、金利を下げることも可能です。

-

キャンペーンなどを実施しているカードローンはありますか?

あります

楽天銀行スーパーローンでは、一定期間金利が2分の1になる金利半額キャンペーンを行っていることがあります。キャンペーンを利用すれば、利息の負担を減らせます。

借入残高に応じてポイントや現金がもらえるところもあります。例えば、PayPay銀行カードローンでは、新規契約で最大1500円、カードローンの利用で最大1万円がもらえるキャンペーンを実施しています。こうしたキャンペーンでも、利息の実質的な負担を減らせることになります。

※キャンペーン情報は2025年4月時点のものです。キャンペーン適用条件は各カードローンの公式ページで確認してください。