「みずほ銀行カードローンは専業主婦でも借りられる?」

「無職だけど、みずほ銀行カードローンを利用できる?」

専業主婦や無職の方が、みずほ銀行カードローンの利用を考える際に、疑問に思われることもあるでしょう。

この記事では、みずほ銀行カードローンの主婦(専業主婦)・無職・学生・自営業者・個人事業主・年金受給者の利用可否や審査の注意点、バレないためのポイントなどについて、次のような内容を解説します。

結論(この記事のポイント)

- みずほ銀行カードローンは収入があれば主婦(主夫)でも申込OK

- みずほ銀行カードローンは収入のない無職や専業主婦(専業主夫)は申し込めない

- みずほ銀行カードローンは学生でも20歳以上で収入があれば申し込める

- 自営業者や個人事業主が申し込むときは必要書類と在籍確認の対策をしておく

- 年金受給者が利用するには年金以外に収入を得ている必要がある

みずほ銀行カードローンの利用を検討している方は、ぜひ参考にしてください。

| みずほ銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円※1 | 最短当日※3 | 最短当日※3 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.0%~14.0%※2 | – | 〇※3 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※4 | 〇※4 | 〇※4 | |

|

|||

- 1…ご利用限度額は所定の審査により決定いたします

- 2…お借入金利はご利用限度額に応じて異なります

- 3…審査結果の最短当日回答は、みずほ銀行の普通預金口座をお持ちの方に限る。また、土日祝にお申し込みの場合、審査結果とお借入は翌営業日以降の対応

- 4…20歳以上で安定した収入がある場合、学生・主婦の方でもお申込可能。ただし、本人に収入のない専業主婦/専業主夫、収入が年金のみの方はお申込不可

合わせてこちらもチェック!

目次

- みずほ銀行カードローンの申込条件

- みずほ銀行カードローンを「利用できる人」「利用できない人」の違いは?

- みずほ銀行カードローンは収入のない専業主婦(専業主夫)では借入できない

- みずほ銀行カードローンは毎月の収入がある主婦(主夫)なら利用できる

- みずほ銀行カードローンの審査に主婦(主夫)・専業主婦(専業主夫)が申し込むときの注意点

- みずほ銀行カードローンの利用を主婦(主夫)・専業主婦(専業主夫)が家族にバレないためのポイント

- みずほ銀行カードローン以外で専業主婦(専業主夫)が融資を受ける方法

- みずほ銀行カードローンは無職でも利用できる?

- みずほ銀行カードローンは学生でも利用OK!親バレ防止のポイントも解説

- みずほ銀行カードローンは自営業者・個人事業主も利用OK!必要書類・在籍確認など

- みずほ銀行カードローンは年金受給者でも利用できる?

- 【まとめ】みずほ銀行カードローンの利用は主婦(主夫)でも安定した収入が必要

- みずほ銀行カードローンの専業主婦・無職・学生・自営業者・年金受給者でよくある質問

みずほ銀行カードローンの申込条件

みずほ銀行カードローンの申込条件をまとめると次のとおりです。

銀行カードローンが利用できる人

- 外国籍の人は永住許可を受けている人

原則として「安定かつ継続した収入が見込めること」を前提としています。ここでは上記内容について詳しく解説します。

1契約時の年齢が、満20歳以上~66歳未満の人

みずほ銀行カードローンは、契約時の年齢が満20歳以上〜満66歳未満を条件としています。

また、契約後も満66歳を迎えた時点で新規借入ができなくなり、返済のみを続けることになるので注意してください。

なお、みずほ銀行カードローンに限らず、銀行カードローンは申込時の年齢条件が厳しい傾向にあります。借入後、一定の返済期間が必要であることを考え、年齢条件が緩いカードローンの利用を検討するのもよいでしょう。

【年齢条件の緩い銀行カードローンの例】

- セブン銀行ローンサービス :

満20歳以上満70歳未満 - 三井住友銀行カードローン :

満20歳以上69歳以下 - オリックス銀行カードローン :

満20歳以上69歳未満

2安定かつ継続した収入が見込める人

みずほ銀行カードローンは、「安定かつ継続した収入が見込める人」を申込条件にしています。

「安定かつ継続した収入が見込める」とは、長期間にわたり一定水準以上の収入を得られることを指します。

「毎年収入が大きく変動する」「短期間で転職を繰り返す」といった場合は、「安定かつ継続した収入」とみなされないため注意が必要です。

みずほ銀行に限らず、各社が「安定かつ継続した収入」を申込条件としているのは、カードローンが繰り返し自由に借入・返済ができる長期間の利用を想定した商品のためです。

なお、みずほ銀行カードローンの利用には「本人が安定した収入を得ている必要がある(配偶者の収入は考慮しない)」点にも注意が必要です。

3審査の結果、保証会社の保証を受けられる人

みずほ銀行カードローンでは「株式会社オリエントコーポレーション」「アイフル株式会社」のいずれかに保証を委託しています。このため、両社いずれかで延滞や何らかの問題を抱えている方は、審査落ちする可能性が高いでしょう。

みずほ銀行カードローンは、保証会社による審査、在籍確認、そして最終的にみずほ銀行の審査を経て利用できるかどうかが決まります。

保証会社と銀行、両方の審査を通る必要があるため、みずほ銀行に限らず銀行カードローンの審査基準はやや厳しい傾向があると考えられます。

みずほ銀行カードローンを「利用できる人」「利用できない人」の違いは?

みずほ銀行カードローンを「利用できる人」と「利用できない人」の違いをまとめると次のとおりです。

| 職業 | 収入状況 |

|---|---|

| 会社員 | 正社員、公務員、契約社員、派遣社員、出向社員などで安定かつ継続した収入が見込める人 |

| アルバイト・ パート |

アルバイト・パートなどで安定かつ継続した収入が見込める人 |

| 主婦・主夫 | |

| 学生 | |

| 自営業者・ 個人事業主 |

経営している事業などで安定かつ継続した収入が見込める人 |

| 年金受給者 | アルバイト・パートなどで年金以外に安定かつ継続した収入が見込める人 |

| 無職 | 定職に就いていなくても不労所得などで、毎月安定かつ継続した収入が見込める人 |

| 職業 | 収入状況 |

|---|---|

| 会社員 |

|

| 専業主婦・ 専業主夫 |

安定かつ継続した収入が見込めない人 ※配偶者貸付制度はない・配偶者の収入は本人の年収に含まれない |

| 学生 | 安定かつ継続した収入が見込めない人 |

| 年金受給者 | 収入が年金のみの人 |

| 無職 | ニート、生活保護受給者など安定かつ継続した収入が見込めない人 |

みずほ銀行カードローンは、会社員以外でもアルバイト・パート、自営業などで「安定かつ継続した収入」を得ていれば利用できます。

一方、収入のない専業主婦・専業主夫は、配偶者に収入があっても利用できません。銀行カードローンは、貸金業法における配偶者貸付制度の対象にもなりません。みずほ銀行カードローンでは、あくまでも「本人に収入があること」を利用条件としています。

【配偶者貸付とは】

本人に収入がなくても、配偶者の収入と合わせて年収の3分の1まで借入ができる、貸金業法における総量規制の「例外貸付け」に分類される契約です。みずほ銀行をはじめ、銀行は貸金業者ではないため、貸金業法の適用を受けず、配偶者貸付制度を利用することもできません。

また、収入が年金のみの場合や、収入のない無職やニート、生活保護受給者なども利用できません。

参考:「金銭感覚が合わない…」夫婦やカップルでお金の価値観が違うときの対処方法まとめ |ふたり会議

みずほ銀行カードローンは収入のない専業主婦(専業主夫)では借入できない

みずほ銀行カードローンは、本人に収入のない専業主婦(専業主夫)では借入ができません。ここでは、収入のない専業主婦(専業主夫)は借入できない理由を解説します。

収入のない専業主婦(専業主夫)では借入できない理由

収入のない専業主婦(専業主夫)が、みずほ銀行カードローンで借入できない大きな理由は、「毎月の返済資金を確保できないため」です。

カードローンに限らずローン商品では、長期間にわたり毎月の元本返済に加えて利息の支払いが必要です。

【参考例】

例えば30万円を年14.0%の金利(みずほ銀行カードローンの上限金利)で借り、36回で返済した場合の毎月返済額は10,611円、利息負担額は合計で71,381円となります。

| 返済 回数 |

毎月の 返済額 |

返済額の 総額 |

利息額の 合計 |

|---|---|---|---|

| 36回 | 10,611円 | 371,381円 | 71,381円 |

- 出所:みずほ銀行(返済金額シミュレーション)

上記例のとおり、カードローンを利用すると生活費に加えて毎月の返済資金が必要となります。このため、安定した収入を得ることはもちろんですが、融資を受ける前にまずは家計を見直すことも大切です。

参考:パート辞めたいけどお金ない!収入源を見つけてトラブルなく退職する方法を解説 – 株式会社Campus(キャンパス)

みずほ銀行カードローンは毎月の収入がある主婦(主夫)なら利用できる

みずほ銀行カードローンは、毎月の収入がある主婦(主夫)であれば利用できます。

ここでは、主婦(主夫)が、みずほ銀行カードローンを利用できるケースと利用できないケースについて紹介します。

アルバイトやパートで本人が収入を得ていれば利用できる

みずほ銀行カードローンは、アルバイトやパートで本人が安定した収入を得ていれば主婦(主夫)でも利用できます。

ただし、継続した収入が見込めない単発・短期間のアルバイトや季節限定のアルバイトでは申し込めません。

また、安定した収入のほか、信用状況や他社借入状況などをもとに、保証会社の審査が行われる点にも注意が必要です。

副業程度の収入や不労所得のみの主婦(主夫)は申し込めない

内職など副業程度の収入や、不動産投資(ワンルームマンション投資など)による不労所得のみの主婦(主夫)では、みずほ銀行カードローンに申し込むことができません。また、金融資産運用による不労所得(債券の利息、株式の配当金、投資信託の分配金など)が収入源の場合も同様です。

ただし、事業規模で不動産賃貸業を営み、毎年確定申告をしている場合は、個人事業主としてみずほ銀行カードローンに申し込むことが可能です。また、税金対策や資産承継対策を目的に、法人として不動産投資を行っている場合は、「会社役員」として申込可能です。

参考:40代女性におすすめの副業は?自宅・在宅でできる仕事を一覧で紹介 | 就活OS

参考:不動産投資でクレジットカードを活用するメリットや注意点について解説 | 株式会社クレド

参考:看護師の資格を活かせる副業おすすめ8選!【副業で注意すべき点も紹介 – 働くナースの収入革命

みずほ銀行カードローンの審査に主婦(主夫)・専業主婦(専業主夫)が申し込むときの注意点

主婦(主夫)・専業主婦(専業主夫)が、みずほ銀行カードローンに申し込む場合には、次のとおりいくつかの注意点があります。

主婦(主夫)・専業主婦(専業主夫)がみずほ銀行カードローンの審査に申し込むときの主な注意点

ここでは、上記注意点について詳しく解説します。

1申込条件に該当しているかを確認する

みずほ銀行カードローンに申し込む場合、まず申込条件に該当しているか確認することが重要です。年齢条件や収入(職業)などの各条件に該当していない場合は、審査に落ちる可能性があります。

また、保証会社である「株式会社オリエントコーポレーション」または「アイフル株式会社」の保証を受けられることも申込条件です。両社で何らかの問題(延滞など)を抱えている場合は、審査落ちによって信用情報が悪化する可能性もあるため、申込を見送った方がよいかもしれません。

2年収や勤務期間を確認しておく(嘘の申告はNG)

みずほ銀行カードローンに申し込む場合、年収や勤務期間を確認して正確に申告することが大切です。年収や勤務期間を偽って申告した場合は、銀行の信用を失い審査落ちの原因となります。

また、仮に審査に通ったとしても、虚偽申告が判明した時点で強制解約となり、借入残高全額の一括返済が求められる可能性があります。

強制解約の事実は信用情報に登録されるため、今後のローン審査に悪影響を与える可能性があるため、注意が必要です。

3必要書類を事前に準備しておく

申込の際に必要書類を確認し、事前に準備しておくことも大切です。

みずほ銀行カードローンの審査申込に必要なものは「印鑑(必須)」「本人確認書類(必須)」「収入証明書類(該当する人)」の3つです。

本人確認書類は、みずほ銀行口座の有無によって異なります。以下は、みずほ銀行口座を持っている場合に利用できる本人確認書類です。

みずほ銀行カードローンの審査申込で「本人確認書類」として使用できるもの※みずほ銀行に口座を持っていてネットで申し込む場合

本人であることを確認できる次の書類のコピー(いずれか一通)

- 運転免許証※1

- 運転経歴証明書※1、※2

- パスポート(写真およびご住所のページ)

- 各種健康保険証(被保険者および被扶養者のページ)

- 印鑑証明書※3

- 住民票※3

- 住民基本台帳カード※1

- 在留カード※1、※4

- 特別永住者証明書※1、※4

など

- 1…変更事項がある場合は裏表両面のコピーが必要

- 2…2012年3月31日以前の発行分は本人確認書類として利用不可

- 3…発行後3ヵ月以内のもの

- 4…外国人登録証明書は一定期間、在留カード、特別永住者証明書とみなされる

一方、みずほ銀行に口座を持っておらず、カードローン申込と同時に開設する場合の本人確認書類は、運転免許証(日本国籍の場合)または在留カード(外国籍の場合)のみに限られます。

みずほ銀行カードローンの審査申込で「本人確認書類」として使用できるもの※みずほ銀行に口座がなくネットで申し込む場合

- 日本国籍の方 : 現住所の記載がある運転免許証

- 外国籍の方 : 在留カード

上記いずれかの本人確認書類を持っていない場合は、店舗または申込書作成サービス(郵送で普通預金口座とカードローンを申し込むサービス)から、申し込む必要があります。

一方、仮審査の結果、利用限度額が50万円超となった場合は、以下の収入証明書類の提出が必要となります。

みずほ銀行カードローンの審査申込で「収入証明書類」として使用できるもの

- 源泉徴収票

- 住民税決定通知書または課税証明書※1

- 納税証明書(その1・その2)※2

など

- 個人事業主、会社経営者の方は※1、※2のいずれかに限る

いずれの書類も直近・最新年度のものである必要がある点に注意が必要です。

また、個人事業主、会社経営者の方は、住民税決定通知書または課税証明書、納税証明書のいずれかのみが利用可能な点にも注意してください。

4事前に在籍確認の対策をしておく

みずほ銀行カードローンは、保証会社の判断により電話による在籍確認が行われる場合があります。このため、次のとおり在籍確認の対策をしておくことが重要です。

- 勤務先の電話番号は代表番号にしない(所属部署の番号で申告する)

- 電話の時間を指定する

- 勤務先へ事前に伝えておく

みずほ銀行カードローンは、在籍確認がとれないと審査が終了しません。スムーズに在籍確認ができるように、勤務先の電話番号は代表番号にしない(所属部署で申告する・自分が直接電話に出られる番号で申告する)ことが大切です。

また、電話による在籍確認が行われる場合は事前に連絡が来るため、この時点で電話連絡の時間を指定したり、相談することも可能です。

一方、席を外す機会が多い方は、勤務先に「知人から電話が来る」と伝えておくとよいでしょう。在籍確認の電話は個人名で行われ、同僚の方が電話に出た場合でも「席を外している」など、勤務先に在籍していることが確認できれば終了します。

5返済計画を立ててから借りる

みずほ銀行カードローンは、あらかじめ借入金額を決め、返済計画を立てて借入することが重要です。

カードローンは利用限度額内で自由に借入・返済できるため、返済計画を立てずに利用した場合はなかなか完済せず、「常に借入残高がある」という状態になりかねません。

常に借入残高がある場合、予想外に利息負担が増えるため注意が必要です。

【例えば】

常に30万円の借入残高があり、金利が年14.0%の場合、年間の利息負担額は42,000円となります。

みずほ銀行カードローンの「返済シミュレーション」を利用すれば、「返済期間」「返済回数」「返済金額」と要望に合わせて3つの方法で、返済シミュレーションを行うことが可能です。返済計画を立てる際に活用するとよいでしょう。

みずほ銀行カードローンの利用を主婦(主夫)・専業主婦(専業主夫)が家族にバレないためのポイント

みずほ銀行カードローンの利用を家族に「バレたくない」と考える主婦(主夫)・専業主婦(専業主夫)の方も多いでしょう。家族にバレないためには、次のポイントに注意することが大切です。

主婦(主夫)・専業主婦(専業主夫)がみずほ銀行カードローンの利用を家族にバレないための主なポイント

1連絡先を自分の携帯番号のみで申告する

みずほ銀行カードローンの利用を家族に「バレたくない」のであれば、申込時に電話番号を「自分の携帯番号」のみで申告するとよいでしょう。

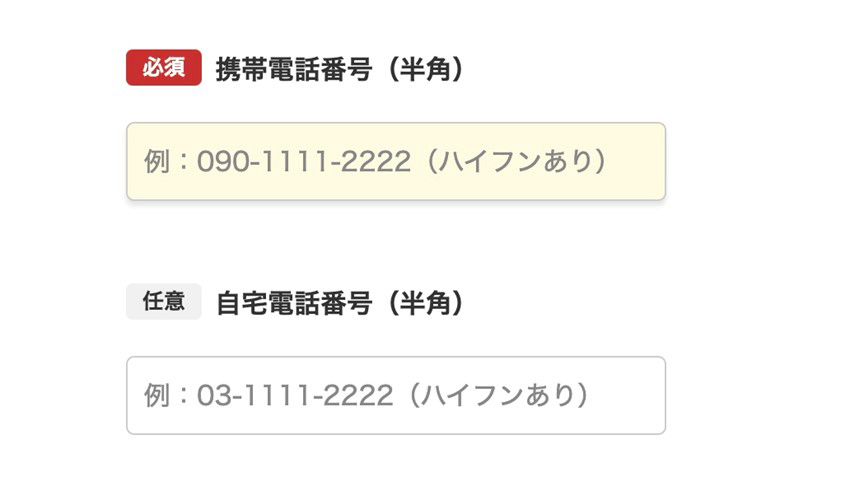

申込画面では次のとおり、携帯番号の入力が「必須」、自宅電話番号の入力が「任意」となっています。

- 画像出典:みずほ銀行

このため、「勤務先支給の携帯電話を利用している」など特段の事情がない限り、「自分の携帯番号」のみで申告することをおすすめします。

2キャッシュカード兼用型を選びネット申込を利用する

みずほ銀行カードローンの利用を家族に「バレたくない」のであれば、ネット申込で「キャッシュカード兼用型」を選ぶと契約時の郵送物も最小限にできます。

「キャッシュカード兼用型」とは、手持ちのキャッシュカードに、ローンカードの機能を付加して利用するものです。自宅にローンカードが届かないため、家族にバレにくい点が特徴です。

ただし、ネット以外で「キャッシュカード兼用型」を申し込んだ場合は、契約内容確認書類が届きます。

なお、みずほ銀行カードローンは、ネットで申し込んだ場合、原則として郵送物が送られてくることはありません。(普通預金の口座開設を同時申込した場合は、みずほダイレクト利用カード等が郵送されます)

また、カードローンの利用明細は郵送されず、ネットバンキング「みずほダイレクト」で確認できます。(別途、みずほダイレクの利用申込が必要)

3通帳の内容を見られないようにする

カードローンを利用した場合、通帳の記載名などから家族にバレる可能性があるので注意が必要です。

借入で振込融資を受けた場合、通帳の摘要欄に「カリイレ」「ローンゴユウシ」など、返済で口座振替・引き落としをした場合は「ヘンサイ」と記載されてしまうからです。

このため、通帳を家族に見られないようにすることも重要です。心配であれば、通帳をオンラインで預金の明細を確認できる「みずほダイレクト通帳」へ切り替えるのもよいでしょう。

「みずほダイレクト通帳」とは、紙の通帳に代えて、オンラインで取引明細を最大10年間分確認できるものです。

「みずほダイレクト通帳」はオンラインで利用するため、家族に見られないほか、「通帳の記帳が不要」「盗難・紛失の心配がない」などのメリットがあります。

4返済遅れや滞納をしないようにする

カードローンは、返済が遅れたり滞納して、本人に連絡がつかない場合は、督促電話がかかってきたり、郵送で督促状が送られてくるなど、家族にバレる可能性があるので注意が必要です。

毎月計画的に返済することはもちろん、毎月10日の返済日までに、返済用口座へ入金し、残高を確認しておくことが大切です。

なお、返済日に残高不足で引落しできなかった場合は、すぐに返済用口座へ入金しましょう。返済金額が入金されると、当日の夜間に再度引落しが行われます。

合わせてこちらもチェック!

みずほ銀行カードローン以外で専業主婦(専業主夫)が融資を受ける方法

ここまで紹介してきたとおり、みずほ銀行カードローンは、収入のない専業主婦(専業主夫)は利用できません。そのため、ここでは収入のない専業主婦(専業主夫)でも利用できるおすすめのカードローンを紹介します。

本人に収入のない専業主婦(専業主夫)におすすめのカードローン

| PayPay銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 1,000万円 |

最短翌営業日※1 | 最短翌営業日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.59%~18.0% | 30日間 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…安定した収入があれば主婦の方や、配偶者に安定した収入があれば専業主婦/専業主夫の方や収入が年金のみの方でも申込可能。学生はアルバイトなどで収入があっても申込不可

PayPay銀行カードローンは配偶者に安定した収入があれば専業主婦・専業主夫でも申し込むことが可能です。

配偶者貸付のように配偶者の同意を得たりする必要がありません。専業主婦・専業主夫の場合は、勤め先へ在籍確認の連絡なども不要なため、家族に内緒で借りることもできてしまいます。

また、初回借入日から30日間の無利息期間も利用できるので、一時的な借入ですぐに返済の目途がある方にもおすすめです。

本人に収入のない専業主婦(専業主夫)がカードローン以外で融資を受ける方法

「専業主婦なのでカードローンでお金を借りるのは抵抗がある」など、できればカードローンを利用したくないと考える人も多いのではないでしょうか。

ここでは、収入のない専業主婦(専業主夫)が、カードローン以外でお金を借りる方法を3つ紹介します。

【専業主婦(専業主夫)が、カードローン以外でお金を借りる方法】

- クレジットカードのキャッシングを利用する

- 生命保険の契約者貸付を利用する

- 公的融資を利用する

専業主婦(専業主夫)がカードローン以外でお金を借りるには、クレジットカードのキャッシングがもっとも手軽です。クレジットカードのキャッシングは、一回払いだけでなくリボ払いも選べるため、「すぐに返済できない」「計画的に返済したい」という人にもおすすめです。まずは手持ちのクレジットカードにキャッシング枠がついているかを確認しましょう。もしキャッシング枠がなかった場合は、本人が収入を得ていなければキャッシング枠の審査に通らない可能性が高いため、他の借入方法を検討してください。

生命保険を契約しているのであれば、生命保険の契約者貸付を利用できる場合があります。契約者貸付とは、生命保険の解約返戻金の一定範囲内で借入できる制度です。終身保険や個人年金保険など、貯蓄性のある保険が対象となり、金利が低いという特徴があります。

これらの方法で借入できない場合は、公的融資の利用を検討するのもよいでしょう。公的融資には、「無職で家賃の支払いが困難」「生活が困難で緊急でお金を借りたい」など、さまざまな人を対象とした制度があり、低金利または無利息で融資が受けられます。

公的融資を利用したい場合は、お住まいの地域の社会福祉協議会へ相談してください。

子育てや介護、ブランクなどの理由で外で働くのが難しい専業主婦(専業主夫)の方でも、在宅ワークなどで家計を支えたいと考えている方は次の記事も参考にしてみてください。

参考:専業主婦が稼ぐ方法16選!未経験・在宅・スマホでも稼げる仕事や注意点を解説 – バズカレッジ

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

主婦(主夫)の場合、仕事はアルバイトやパートの場合が多いでしょう。みずほ銀行カードローンを利用する場合は、収入が多いか少ないかに関わらず、まずは最低限の金額で申し込むとともに、計画的な返済が必要です。また、専業主婦(専業主夫)の場合は、みずほ銀行カードローンを利用できませんが、他の銀行カードローンの中には申込できる商品もあります。しっかりと返済計画を立てて利用を検討するのもよいでしょう。

中澤 哲文

中澤 哲文みずほ銀行カードローンは無職でも利用できる?

みずほ銀行カードローンは無職でも利用できるのでしょうか。

ここでは、無職でみずほ銀行カードローンが利用できるのかに加えて、休職中の場合はどうか、無職に関する注意点を解説します。

本人に収入がない無職やニートは申し込めない

みずほ銀行カードローンは、本人に収入がない無職やニートでは申込できません。

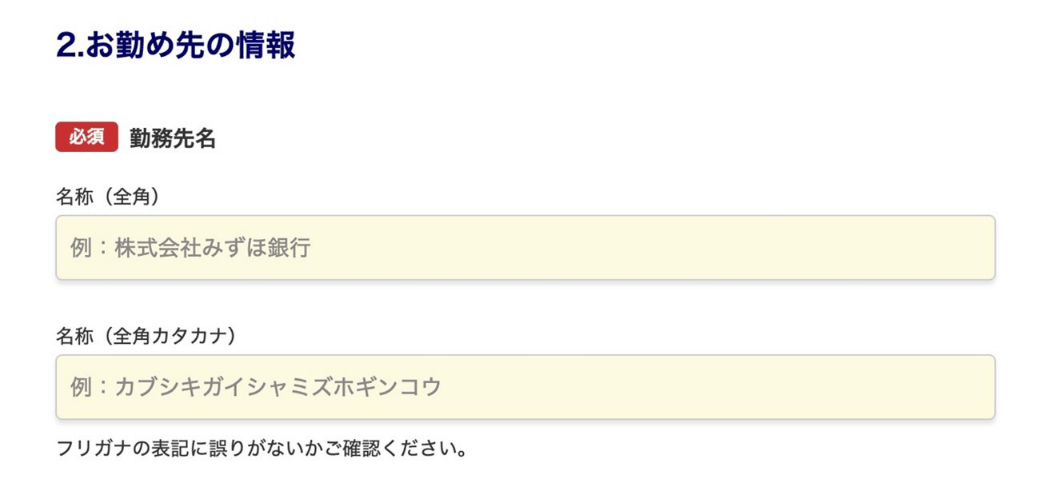

また、みずほ銀行カードローンの申込画面では、勤務先情報の入力が必須となっています。

- 画像出典:みずほ銀行

このため、「金融資産を作ってFIREした」「早期退職で高額な退職金を受け取った」など、不労所得が得られている場合でも、アルバイトやパートなどお勤めで安定した収入がないと申込できない点に注意が必要です。

休職中の人・求職中で無職の人・生活保護受給者なども借入できない

休職中の人・休職中で無職の人は、失業手当を受給していても、みずほ銀行カードローンに申込できません。失業手当は再就職を促すために支給され、受給期間に限りがあるため、安定した収入と認められないからです。

同様に、生活保護受給者も、みずほ銀行カードローンに申し込めません。

休職中・生活保護受給者、いずれの場合も、みずほ銀行カードローンを利用するには、就業して安定した収入を得ることが必要です。

みずほ銀行カードローンの無職に関する注意点

みずほ銀行カードローンの無職に関する注意点についてまとめました。

ここでは、補足説明が必要な内容について解説します。

みずほ銀行カードローンの無職に関する注意点

- アルバイトやパートに就いたばかりの時は一定期間以上働いてから申し込む

- 無職になる予定がある場合は原則として申込できない

- 申込時に嘘の情報で申告しない

- 配偶者(夫・妻)の収入は申告時の本人の収入に含まれない

- 必要書類(本人確認書類・収入証明書類など)は事前に用意しておく

- 返済の見込みを立ててから借りるようにする

など

アルバイトやパートに就いたばかりの場合は、一定期間以上働いてから申し込むことが重要です。就業してから短期間の場合は「安定した収入」と認められない可能性があるためです。

また、無職になる(離職する)予定がある場合も申し込めません。みずほ銀行カードローンは、「安定かつ継続した収入の見込める方」を申込条件にしているためです。

退職が決まっている(退職届を出しているなど)事実を隠して申込を行い、返済不能となった場合は、保証会社から保証を拒否される可能性があるため注意が必要です。

本人に収入のない無職の人がカードローン以外でお金を工面する方法

本人に収入のない無職の人の場合は、カードローン以外でお金を工面する必要があります。

【無職の人がカードローン以外でお金を工面する方法の例】

- クレジットカードのキャッシングを利用する

- 生命保険の契約者貸付や、証券会社の証券担保ローンを利用する

- 不要な物を質入れする

- 親や知人に借りる

もっとも手軽なのは、クレジットカードのキャッシングを利用することです。まずは、手持ちのクレジットカードにキャッシング枠がついているか確認してみましょう。

また、生命保険を契約している人であれば、解約返戻金の一部を借入できる契約者貸付、株式や債券など金融資産を持っている人であれば、これらを担保にする証券担保ローンを利用できる可能性があります。

他にも、「不要な物を質入れする」「親や知人に借りる」などの方法が考えられますが、事前に返済計画や返済のめどを立てておくことが重要です。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

みずほ銀行カードローンに限らず、無職の場合は原則としてカードローンを利用できません。「安定した収入と返済能力」がないためです。このため、無職の人がお金を工面するには、カードローン以外の方法を検討するしかありません。また、ネットなどで「無職でも借入OK」といった広告を見かけることもありますが、いわゆる「ヤミ金融」の可能性が高いので注意してください。

中澤 哲文

中澤 哲文みずほ銀行カードローンは学生でも利用OK!親バレ防止のポイントも解説

みずほ銀行カードローンは、学生でも利用できます。

ここでは、学生が利用できる条件や、審査に申し込むときの注意点、親バレしないためのポイントについて解説します。

20歳以上で本人が収入を得ていれば学生でも申し込める

みずほ銀行カードローンは、20歳以上で本人がアルバイトやパートなどで安定した収入を得ていれば、親の同意なしに申し込みできます。

ただし、18歳・19歳の方は安定した収入があっても申込できません。

また、学生の方は運転免許を取得していない場合も多いでしょう。みずほ銀行カードローンは、ネット申込で、普通預金口座を同時開設する場合は、本人確認書類が運転免許証に限られる点に注意が必要です。

運転免許証を持っておらず、普通預金口座を同時開設する場合は、店舗または申込書作成サービス(※)で申し込む必要があります。

- 郵送で普通預金口座とカードローンを申し込むサービス

みずほ銀行カードローンの審査に学生が申し込むときの注意点

みずほ銀行カードローンに学生が申し込む場合には、次のとおり注意点があります。

ここでは、下記注意点について詳しく解説します。

学生がみずほ銀行カードローンの審査に申し込むときの主な注意点

- 申込条件に該当しているかを確認する

- アルバイト先など同じ職場で一定期間以上働いてから申し込む

- 年収など申込時に嘘の情報を申告しない

- 借入希望額(限度額)は必要最小限にする

- 勤務先の連絡先を代表番号で申告しない

など

みずほ銀行カードローンに学生が申し込む場合は、まず「20歳以上」「安定した収入を得ている」など、申込条件に該当しているか確認することが重要です。

アルバイトで働いている場合は、同じ職場で一定期間働いているかも大切なポイントになります。また、年収などの情報は正確に申告し、「年収を多く申告する」「バイト先の在職期間を長く申告する」など虚偽の申告は絶対に避けましょう。

他にも、収入が限られていることを考慮し、「借入希望額は最小限にする」「電話による在籍確認があった場合に備え、勤務先の電話番号は代表番号で申告しない(勤務部署や店舗の番号で申告する)」などが重要です。

みずほ銀行カードローンの利用を学生が親バレしないためのポイント

みずほ銀行カードローンの利用を学生が親バレしないためには、次のとおり注意点があります。

ここでは、下記注意点について詳しく解説します。

学生がみずほ銀行カードローンの利用を親バレしないための主なポイント

- 連絡先は自分の携帯番号のみで申告する(自宅の電話番号を申告しない)

- キャッシュカード兼用型で申し込む

- 通帳の内容を見られないようにする(「みずほダイレクト通帳」を利用する)

- 返済の延滞や滞納をしない

など

みずほ銀行カードローンは、申込時に携帯電話番号の申告が必須です。任意で自宅電話番号も申告できますが、親バレしないためには申告しない方がよいでしょう。

郵便物で親バレないためには、手持ちのキャッシュカードに、ローンカードの機能を付加して利用する「キャッシュカード兼用型」で申し込むことも大切です。

また、通帳の内容を見られないようにすることも重要です。できれば、オンラインで取引明細を確認できる「みずほダイレクト通帳」へ切り替えしておくことをおすすめします。

加えて、返済の延滞や滞納しないことも大切です。延滞や滞納が一定期間続くと、アルバイト先や自宅に督促が行われるためです。

学生におすすめのカードローン

| プロミス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短3分※1 | 最短3分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.5%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…無利息期間の利用にはメールアドレス登録とWeb明細利用の登録が必要

- 3…18歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須。専業主婦(専業主夫)、収入が年金のみの方、高校生(定時制高校生および高等専門学校生も含む)などは申込不可

プロミスのカードローンなら、成人年齢の18歳・19歳でも利用できます。大学生の方などでもアルバイトやパートで本人が収入を得ていれば申し込むことができます。

原則、電話での在籍確認なし(提出書類での確認)で、カードレス契約や自動契約機でローンカードを受け取れば郵送物もなしで契約できるので、家族などにもバレる心配はありません。

「Web申込なら最短3分」で当日融資を受けられたり、初回の借入日から最大30日間の無利息サービスを利用できるなど、幅広いニーズに応えてくれます。

学生がカードローン以外で融資を受ける方法

「学生なのでカードローンの利用に抵抗がある」など、できればカードローンを利用したくないと考える人も多いのではないでしょうか。

ここでは、学生がカードローン以外の方法でお金を工面する方法について紹介します。

【学生がカードローン以外の方法でお金を工面する方法】

- 大学生協ローンを利用する

- 教科書や専門書を売る

など

「海外旅行に行きたい」「パソコンが欲しい」「運転免許を取得したい」など、大学生の方で利用目的が困っているのであれば、大学生協ローンを利用することができます。

大学生協ローンとは、大学生協がSMBCファイナンスサービスと提携して取り扱う目的別ローンです。大学生協が取り扱う商品やサービスのみ対象ですが、金利が年9.0%とカードローンに比べて低く、満18歳から利用できます。

ただし、大学生協ローンの利用には、親権者の同意または親権者の連帯保証が必要となります。

「利用しなくなった教科書や専門書がある」という方は、教科書や専門書を売ってお金を工面する方法があります。大学や専門学校で利用する教科書や専門書は発行部数が比較的少なく、安定した需要があることから、通常の書籍よりも高く売ることができます。

教科書や専門書の買い取り業者も多くあるので、ネットで探してみるとよいでしょう。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

みずほ銀行カードローンは、学生の方でも安定した収入があれば申し込めます。しかし、生活を仕送りやアルバイトに頼っていることから、利用は最低限に留めた方がよいでしょう。また、限られた収入から返済することを考え、利用する際は、事前にしっかり返済計画を立てることが大切です。

中澤 哲文

中澤 哲文みずほ銀行カードローンは自営業者・個人事業主も利用OK!必要書類・在籍確認など

みずほ銀行カードローンは自営業者・個人事業主でも利用できるのでしょうか?

ここでは、自営業者・個人事業主が利用する場合の注意点や、申込に必要な書類、カードローン以外で融資を受ける方法について紹介します。

みずほ銀行カードローンは自営業者・個人事業主の事業性資金としては利用できない

みずほ銀行カードローンは安定した収入があれば、自営業者・個人事業主でも利用できます。

ただし、消費者金融カードローンと異なり、事業性資金として利用することはできないので注意が必要です。

これは、銀行融資が「事業性貸出と消費性貸出に明確に区分されているため」です。借入金を取引先への支払いに充てたなど、事業資金に利用した場合は規約違反となり、強制解約の可能性があるため注意が必要です。

みずほ銀行カードローンの審査に自営業者・個人事業主が申し込むときの注意点

自営業者・個人事業主がみずほ銀行カードローンへ申し込む場合には、次の点に注意する必要があります。

ここでは、下記注意点について詳しく解説します。

自営業者や個人事業主がみずほ銀行カードローンの審査に申し込むときの主な注意点

- 資金使途が生計費に限られる点に注意する

- 必要書類を余分に用意しておく(本人確認書類・収入証明書類など)

- 資金使途に合わせて収入状況と返済計画を立てて利用する

など

既に触れたとおり、みずほ銀行カードローンは事業性資金として利用できません。資金使途が生計費に限られる点に注意が必要です。可能であれば、返済用口座は生計費専用の口座にするとよいでしょう。

また、個人事業主は収入が増減しやすいことから、資金使途と利用金額にあわせて、事前に返済計画を立てて利用することが大切です。

みずほ銀行カードローンの審査で自営業者・個人事業主が必要になる書類

自営業者・個人事業主がみずほ銀行カードローンへ申し込む場合、事業実態確認のため利用限度額に関わらず、収入確認書類の提出を求められる可能性が高いと考えられます。

この場合は、次のような書類が必要となるので、事前に用意しておくとよいでしょう。

自営営業者・個人事業主がみずほ銀行カードローン審査に申し込むときに用意しておくとよい必要書類

- 住民税決定通知書または課税証明書

- 納税証明書(その1・その2)

など

いずれも最新の書類が必要であるほか、個人事業主は追加で直近2~3年間程度の書類提出を求められる可能性があります。

なお、これらの書類のうち、住民税決定通知書は毎年5月〜6月に居住地の自治体から送付されます。

一方、課税証明書は居住地の地方自治体へ、納税証明書は税務署に請求することで取得できます。

みずほ銀行カードローンの審査で自営業者・個人事業主が在籍確認で注意する点

みずほ銀行カードローンは、保証会社が必要と判断した場合にのみ、電話による在籍確認が行われます。

自営業者や個人事業主の場合は、次の点に注意が必要です。

自営業者や個人事業主がみずほ銀行カードローンの在籍確認を受けるときの注意点の例

- 電話による在籍確認が行われるかは保証会社の判断だが、自営業者・個人事業主は電話確認が行われる可能性が高い

- 事務所などがない場合は自宅に連絡が来る

- 事業実態や事業の収益状況の証明となる書類は、できるだけ多く複数年度分、用意して情報を整理しておくとよい

- 家族に借入をバレたくない場合は、自分しか取らない電話番号(携帯や事務所など)で申告しておく

など

自営業者や個人事業主は事業実態確認のため、電話による在籍確認が行われる可能性が高いと考えられます。

また、在籍確認だけで無く、事業内容や毎年の売上げ状況などの確認が行われると考えてよいでしょう。このため、事業実態や事業の収益状況の証明となる書類を用意しておくことをおすすめします。

また、カードローンの申込を家族にバレたくないのであれば、自分しかとらない電話番号で申告しておくことが重要です。

自営業者・個人事業主がカードローン以外で融資を受ける方法

「カードローン以外でお金を借りたい」「事業資金に利用できるお金を借りたい」と考える自営業者・個人事業主も多いでしょう。

ここでは、自営業者・個人事業主がカードローン以外で融資を受ける方法について解説します。

【自営業者・個人事業主がカードローン以外で融資を受ける方法】

- 公的融資制度を利用する(おもに生計費の場合)

- 日本政策金融公庫を利用する(事業資金の場合)

「生活費が足りない」など、生計費を借入するのであれば、公的融資制度の利用を検討するのがよいでしょう。

公的融資とは、国や地方公共団体から借入を行うものです。公的融資は、借入まで一定の時間が必要ですが、福祉を目的としているため、無利子または低金利で審査に通りやすいという特徴があります。

また「家賃が払えない」「子供の学費を借りたい」など、状況に応じてさまざまな制度があります。公的融資を利用したい方は、お住まいの地域の社会福祉協議会で相談してください。

一方、事業資金を借りたいのであれば、日本政策金融公庫の利用を検討するのがよいでしょう。

日本政策金融公庫では、創業を目指す個人事業主向け融資や、被災者向け融資、一時的に業況が悪化している場合のセーフティネット融資など、さまざまな制度を取り扱っています。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

みずほ銀行カードローンは、自営業者や個人事業主でも利用できます。しかし、資金使途が自由であるものの、あくまで生計費にしか利用できない点には注意が必要です。事業資金が不足しているのであれば、ビジネスローンを利用するか、取引銀行へ相談するのがよいでしょう。また、自営業者や個人事業主は事業実態を把握するため、高い確率で電話による確認とヒアリングが行われるものと思われます。直近2〜3年程度の確定申告書を用意しておく、事業内容をまとめておくなど対策をしておくとよいでしょう。

中澤 哲文

中澤 哲文みずほ銀行カードローンは年金受給者でも利用できる?

みずほ銀行カードローンは、年金受給者でも利用できるのでしょうか?

ここでは、みずほ銀行カードローンを年金受給者が利用する条件や申し込む際の注意点を解説します。

年金以外に収入がある年金受給者なら申込できる

みずほ銀行カードローンは、アルバイトやパートなどで年金以外に安定した収入があれば、年金受給者でも申し込みができます。

ただし、収入条件が「安定かつ継続した収入の見込める方」であるため、今後も継続して勤務することが条件となります。

例えば、再雇用などで「年金を受給しながら働いているが、退職する予定がある」といった方は申し込めない点に注意が必要です。

収入が年金のみの人は申込不可

みずほ銀行カードローンは、収入が年金のみの方は申込できません。年金は「安定かつ継続した収入」と認められないためです。

また、年金のほかにアルバイトやパートをしている場合でも、単発や短期のアルバイト、内職などでは安定収入と認められないため申込ができないので注意しましょう。

契約時の上限年齢は「満66歳未満」まで!年金受給者が審査に申し込むときの注意点

年金受給者が、みずほ銀行カードローンを利用する場合でもっとも注意したい点は上限年齢です。

年金受給者がみずほ銀行カードローン審査に申し込むときの主な注意点

- アルバイトやパートなどで年金以外に収入を得ている必要がある

- 上限年齢と利用できる期間に注意(66歳の誕生日を迎えた段階で新規取引が停止)

- 66歳以降は返済のみを続けることになる

- 配偶者(夫・妻)の収入は申告時の収入に含まれない

- 必要書類(本人確認書類・収入証明書類など)は事前に用意しておく

- 返済の見込みを立ててから借りるようにする

など

みずほ銀行カードローンの申込上限年齢は66歳未満(65歳以下)です。仮に65歳で年金受給を開始した場合でも最長で1年しか利用できません。66歳を迎えると新規借入ができず、返済のみになるという点に注意が必要です。

このため、「より長くカードローンを利用したい」というのであれば、年齢条件の緩いカードローンを利用するのがよいでしょう。

また、「66歳以降は返済のみになる」「限られた収入で返済する」などを考えると、借入は最小限にとどめ、返済の見込みを立ててから借入することが重要です。

年金受給者におすすめのカードローン

| レイク | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~500万円 | 申込後、最短15秒 | Webで最短15分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年4.5%~18.0% | 最大365日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- レイクの貸付条件はこちら

- 1…Webの場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

- 2…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

- 3…20歳以上で安定した収入があれば学生・主婦の方や収入が年金のみの方でも利用可能。専業主婦/専業主夫の方は不可

レイクのカードローンであれば、満20歳以上~70歳以下まで利用が可能です。また、大手消費者金融5社の中では唯一、収入が年金のみの方でも申し込めます。

無利息期間は、レイクでの契約がはじめてでWeb申込を利用すれば、「365日間(契約額50万円以上)」「60日間(契約額50万円未満)」いずれかの無利息期間を利用できます。(契約方法、契約時の利用限度額、その他諸条件により異なる)

Webなら最短15分で当日融資も受けられるので、至急一時的に借入が必要な状況などにも最適です。

年金受給者がカードローン以外で融資を受ける方法

年金受給者の方がカードローンを利用できない場合、次の方法で融資を受けられないか検討するとよいでしょう。

【年金受給者がカードローン以外で融資を受ける方法】

- 生活福祉資金(公的融資)を利用する

- リバースモーゲージを利用する

生活福祉資金とは、都道府県の社会福祉協議会が、低所得者・高齢者・障害者の方を対象に必要な資金を貸付する公的な融資制度です。

「生活費が不足している」「アパートに入居できない」「生活を再建したい」など、状況に応じてさまざまな制度があります。生活福祉資金は、連帯保証人を立てる場合は無利子、連帯保証人を立てない場合は年1.5%の低金利で借入できます。

リバースモーゲージとは、自宅を担保として融資を受けられるローン商品です。

原則として資金使途は自由、毎月の支払いは利息だけという商品がほとんどで、元本返済は本人が亡くなった場合に、自宅を売却することで行われます。リバースモーゲージは、おもに銀行で取り扱っており、各銀行で取り扱い条件が異なることから、興味のある方は、取引銀行に相談してみるとよいでしょう。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

みずほ銀行カードローンは安定した収入があれば年金受給者でも利用できますが、満66歳を迎えると新規借入できません。年金受給者の方にとって、決して使い勝手のよいカードローンとはいえないのが事実です。「長く利用したい」というのであれば、他のカードローンを利用するのもよいでしょう。また、金利負担の少ない公的融資やリバースモーゲージなどの利用を検討するものよいのではないでしょうか。

中澤 哲文

中澤 哲文まとめみずほ銀行カードローンの利用は主婦(主夫)でも安定した収入が必要

みずほ銀行カードローンの利用には、主婦(主夫)の方でも安定した収入が必要です。本人に収入がない専業主婦(主夫)の方は利用できません。

専業主婦(主夫)の方がカードローンを利用したいのであれば、本人の収入を条件としない他の銀行のカードローンや、配偶者貸付制度が利用できる消費者金融カードローンへの申込を検討するとよいでしょう。

ただし、いずれのカードローンを利用する場合でも、しっかりと返済計画を立てて利用することが大切です。

併せて、公的融資などカードローン以外の借入方法を検討するのもよいでしょう。

みずほ銀行カードローンの専業主婦・無職・学生・自営業者・年金受給者でよくある質問

-

専業主婦でも配偶者の収入を証明すれば借入できますか?

できません

みずほ銀行カードローンでは、本人に収入がない専業主婦(専業主夫)は申し込むことができません。

一部のサイトで「配偶者の収入状況を証明すれば、本人に収入がない専業主婦でも借入が可能」といった記載を見かけますが、「みずほ銀行カードローン専用ダイヤル」で確認をしたところ、その情報が誤りである旨の回答を頂いています。

また、銀行カードローンは貸金業法の適用を受けない配偶者貸付制度の対象外のため、専業主婦(専業主夫)でも借入可能としているサイトもありますが、あくまでも申込条件次第であり、銀行によって異なるのが現状です。

-

「専業主婦も無審査で借入OK」という広告を見ましたが利用して大丈夫ですか?

大丈夫ではありません

「無審査」「100%融資」などを語る業者は「ヤミ金融」の可能性が高いため、絶対に利用してはいけません。

「ヤミ金融」を利用すると、法外な利息を請求されたり、違法な取立行為が行われる場合もあります。また、最近ではSNSを通じた「ヤミ金融」の勧誘が増えており、「個人間融資」「後払い(ツケ払い)現金化」など、新たな手法も確認されているため注意してください。