消費者金融カードローンの利用を考えている人の中には、次のような点が気になっている方も多いのではないでしょうか。

「人気がある消費者金融カードローンのおすすめは?」

「即日融資のスピードが速い消費者金融ならどこがいい?」

「借りやすい消費者金融カードローンはどこ?」

「電話での在籍確認なしの消費者金融はある?」

この記事では、消費者金融カードローンを徹底比較し、人気があるおすすめのカードローンを紹介します。

消費者金融カードローンの選び方や利用するときの注意点、審査で落ちないためのポイントも解説しますので、ぜひ参考にしてください。

結論(この記事のポイント)

- みんなが選ぶ人気の消費者金融カードローンが分かる

- 消費者金融カードローンの選び方・比較の仕方が分かる

- 消費者金融カードローンの審査申込から借入・返済までの流れが分かる

- 消費者金融カードローン審査で落ちないためのポイントが理解できる

- 消費者金融カードローンを利用するときの注意点を把握できる

| おすすめの消費者金融カードローンランキング |

|---|

目次

- 人気のおすすめ消費者金融カードローン徹底比較表

- あなたにピッタリなのは?おすすめ人気の消費者金融カードローンをランキングで紹介!

- 【1位】お急ぎのあなたに!最短3分融資の「プロミス」

- 【2位】審査が不安なあなたに!審査通過率42.3%の「アコム」

- 【3位】長期の無利息サービスで利息負担を軽減「レイク」

- 【4位】独立系消費者金融だから審査対応が柔軟「アイフル」

- 【5位】内緒で借りたいあなたにWeb完結「SMBCモビット」

- 【6位】利用限度額&金利ごとの契約枠(コース)が選択可能な「ドコモ・ファイナンス」

- 【7位】スマホでスピード審査「LINEポケットマネー」

- 【8位】Pontaポイントをお得に活用「au PAY スマートローン」

- 【9位】ドコモユーザーなら金利が優遇「dスマホローン」

- 【10位】ファミペイアプリで全て完結「ファミペイローン」

- 大手消費者金融の強み(最短融資・無利息・審査通過率・電話での在籍確認なし)で選ぶならこの3社でOK!

- 消費者金融カードローンの選び方・比較で重要なポイントは?

- 消費者金融カードローンの申し込みから借入・返済までの流れ

- 消費者金融カードローンの審査は甘い?審査なしで借りられる所はある?

- 消費者金融カードローンの審査で落ちないための5つのポイント

- 消費者金融カードローンとは?

- 消費者金融カードローンと銀行カードローンの違いとは?

- 消費者金融カードローンは職業や雇用形態で申込先を選びやすい

- 消費者金融カードローンは希望条件に合わせて申込先を選びやすい

- 消費者金融カードローンを利用するときの注意点

- 【まとめ】審査通過率の高い消費者金融カードローンがおすすめ

- 消費者金融カードローンのおすすめ・比較でよくある質問

人気のおすすめ消費者金融カードローン徹底比較表

まずは消費者金融カードローン各社を「審査時間」「融資時間」「金利」「利用限度額」「無利息期間」「在籍確認の方法」「審査通過率」などで比較してみました。

借入をお急ぎの方は「審査時間」「融資時間」を、利息が気になる方は「金利」「無利息期間」を、周囲にバレたくない方は「在籍確認」を、審査が不安な方は「審査通過率」の各項目内容を参考にして、カードローンを選ぶとよいでしょう。

| 名称 | 審査 時間※1 |

融資 時間※1 |

金利※2 (実質年率) |

利用 限度額 |

無利息 期間 |

在籍 確認 |

審査 通過率 |

|---|---|---|---|---|---|---|---|

| プロミス | 最短3分 | 最短3分 | 年2.5%~18.0% | 1万円~ 800万円 |

初回借入日の翌日から30日間 | 書類で 確認※5 |

40.3%※6 |

| アコム | 最短20分 | 最短20分 | 年2.4%~ 17.9% |

1万円~ 800万円 |

初回契約日の翌日から最大30日間 | 書類で 確認※5 |

42.3%※6 |

| レイク | 最短15秒 | Webで最短15分※3 | 年4.5%~ 18.0% |

1万円~ 500万円 |

はじめて&Web申込限定で365、60日間のいずれか※4 | 書類で 確認※5 |

非公開 |

| アイフル | 最短18分 | 最短18分 | 年3.0%~ 18.0% |

1万円~ 800万円 |

初回契約日の翌日から30日間 | 書類で 確認※5 |

34.4%※6 |

| SMBC モビット |

最短15分 | 最短15分 | 年3.0%~ 18.0% |

1万円~ 800万円 |

なし | 書類で 確認※5 |

非公開 |

| ドコモ・ ファイナンス |

最短60分 | 最短即日 | 年1.5%~ 17.8% |

50万円~ 800万円 |

なし | 電話で 確認 |

非公開 |

| LINEポケットマネー | 最短10分※7 | 最短即日※8 | 年3.0%~ 18.0% |

3万円~ 300万円 |

初回契約日の翌日から30日間※9 | 電話で 確認 |

非公開 |

| au PAYスマートローン | 最短30分 | 最短30分 | 年2.9%~ 18.0% |

1万円~ 100万円 |

なし | 電話で 確認 |

非公開 |

| dスマホ ローン |

最短即日 | 最短即日 | 年3.9%~ 17.9% |

1万円~ 300万円 |

なし | 電話で 確認 |

非公開 |

| ファミペイローン | 最短即日 | 最短即日 | 年0.8%~ 18.0% |

1万円~ 300万円 |

なし | 電話で 確認 |

非公開 |

- 1…審査時間・融資時間は、お申込時間や審査によりご希望に添えない場合がございます

- 2…基準金利にて表記、優遇措置などの金利は別途

- 3…Webの場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます

- 4…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

- 5…勤め先へ電話連絡での在籍確認は原則なし(審査状況などにより電話での在籍確認が必要な場合は、本人に了承を得たうえで勤め先などへ連絡。在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません)

- 6…2023年4月~2023年9月までの期間、プロミス「月次営業指標」、アコム「マンスリーレポート」、アイフル「月次データ」

- 7…手続内容や混雑状況によって審査にお時間を頂く場合があります

- 8…お申込の時間帯により、ご希望に添えない場合があります

- 9…一部プランを除く。諸条件あり

あなたにピッタリなのは?おすすめ人気の消費者金融カードローンをランキングで紹介!

各所の比較項目が分かっても「やっぱりどれを選べば良いのか分からない…」そんな方も多いでしょう。

ここでは、当サイト調べの前項の比較表を基に、各社のスペックを数値化して、その合計ポイントでランキング付けをしてみました。

迷っているあなたは、次のランキングを参考にして、手堅く使い勝手の良いカードローンに申し込んでみてはいかがでしょうか。

ランキングの順位に合わせて、各社の詳細も紹介しているのでぜひ参考にしてみてください。

| 名称 | 合計 ポイント |

審査 時間 |

融資 時間 |

借入 金利 |

利用 限度額 |

無利息 期間 |

在籍 確認 |

審査 通過率 |

|---|---|---|---|---|---|---|---|---|

| プロミス | 19 | 3 | 3 | 2 | 3 | 3 | 3 | 2 |

| アコム | 16 | 2 | 2 | 1 | 3 | 2 | 3 | 3 |

| レイク | 16 | 3 | 2 | 1 | 2 | 3 | 3 | 2 |

| アイフル | 15 | 2 | 2 | 1 | 3 | 2 | 3 | 2 |

| SMBC モビット |

13 | 2 | 2 | 1 | 3 | 1 | 3 | 1 |

| ドコモ・ファイナンス | 13 | 2 | 1 | 3 | 3 | 1 | 2 | 1 |

| LINEポケットマネー | 11 | 2 | 1 | 1 | 2 | 2 | 2 | 1 |

| au PAYスマートローン | 10 | 2 | 2 | 1 | 1 | 1 | 2 | 1 |

| dスマホ ローン |

10 | 1 | 1 | 2 | 2 | 1 | 2 | 1 |

| ファミペイローン | 9 | 1 | 1 | 1 | 2 | 1 | 2 | 1 |

■ランキングの根拠・算出方法は次のとおり

- 1

- 各社のスペックを3段階で評価

- 3ポイント…各社のうち、1位のものまたは条件付きで1位クラスのもの

- 2ポイント…各社のうち、2位以降~の中間値のもの

- 1ポイント…各社のうち、最もスペックが低いと判断できるもの

- 2

- 各項目の指標に合わせてポイント付け

- 「審査時間」「融資時間」はスピードが速いほど高ポイント

- 「金利」は上限金利が低いほど高ポイント

- 「利用限度額」は限度額が高いほど高ポイント

- 「無利息期間」は無利息期間の長いほど・起算日が遅いほど高ポイント

- 「在籍確認」は書類確認が3ポイント、電話確認が2ポイント、来店も必要な場合は1ポイント

- 「審査通過率」は通過率が高いほど高ポイント、非公開は1ポイント

- 3

- 合計ポイント数でランキング化

- 合計ポイントが同一の場合は、次の優先度で順位付け

- 3ポイントの獲得数の多さ > 消費者金融の強みである「審査時間」「融資時間」「無利息期間」「審査通過率」「在籍確認」などで獲得しているポイント数

1位お急ぎのあなたに!最短3分融資の「プロミス」

| プロミス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短3分※1 | 最短3分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.5%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…無利息期間の利用にはメールアドレス登録とWeb明細利用の登録が必要

- 3…18歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須。専業主婦(専業主夫)、収入が年金のみの方、高校生(定時制高校生および高等専門学校生も含む)などは申込不可

ランキング1位は「プロミス」のカードローン(商品名:フリーキャッシング)です。

プロミス最大の特長は、幅広いニーズに応えたサービス設計がされていることでしょう。

お急ぎの方には、Web申込で「最短3分で融資」が可能です。無利息期間も他社とは異なり、初回借入日の翌日から起算されるので、契約後から借入までに間が空いても、30日間の無利息期間を余すところなく活用できます。さらに、各種金融機関の中でも希少な18歳からの申し込みが可能で、上限年齢は74歳までと幅広い年齢層にも対応してくれます。

サポート窓口も、電話(プロミスコール)、女性専用ダイヤル(レディースコール)、チャット、メールなど充実しているので、初めてカードローンを利用する方にもおすすめです。

2位審査が不安なあなたに!審査通過率42.3%の「アコム」

| アコム | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短20分※1 | 最短20分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.4%~17.9% | 初回最大30日間 | 〇 | |

| パート・アルバイト | 学生 | 専業主婦 | |

| 〇※2 | 〇※2 | ×※2 | |

| おすすめポイント | |||

|

|||

- 1…審査時間・融資時間は、お申込時間や審査によりご希望に添えない場合がございます

- 2…20歳~72歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。専業主婦(専業主夫)、収入が年金のみの方は申込不可

- 3…アコムマンスリーレポート(2024年3月期)より

ランキング2位は「アコム」のカードローンです。

アコムの最大の特長は、大手消費者金融の中でも高い審査通過率を毎年変わらず維持し続けている点でしょう。

カードローンの申し込みを検討している方には「審査が不安…」と感じている方がとても多くいらっしゃいます。カードローンへの申込履歴は約6カ月間、信用情報機関に残ってしまうため、万が一審査落ちの履歴が残った状態で他のローンに申し込むと、審査に影響が出てしまうリスクがあります。

この点に対してアコムであれば、毎年の審査通過率はおよそ40%前後を維持しており、公式で発表されている「アコムマンスリーレポート」では、2024年3月期(2023年4月~2024年3月の期間)は「審査通過率:42.0%」の実績があります。

アコムは審査が不安な方でも申し込みやすいカードローンとしておすすめです。

3位長期の無利息サービスで利息負担を軽減「レイク」

| レイク | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~500万円 | 申込後、最短15秒 | Webで最短15分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年4.5%~18.0% | 365日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- レイクの貸付条件はこちら

- 1…Webの場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

- 2…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

- 3…20歳以上で安定した収入があれば学生・主婦の方や収入が年金のみの方でも利用可能。専業主婦/専業主夫の方は不可

ランキング3位は「レイク」のカードローンです。

レイクの最大の特長は、大手消費者金融の中でも独自の無利息サービスを展開している点です。

無利息期間の起算日は一般的な設定で「契約の翌日から」となりますが、レイクの契約がはじめて&Web申込限定で「365日間」「60日間」のいずれかを利用することができます。長期の設定があるので他社よりも無利息期間をお得に活用することができるでしょう。

申込直後の審査結果も最短15秒ですぐ画面上に表示されるので、至急、一時的な借入が必要な方には最適なカードローンとしておすすめです。

4位独立系消費者金融だから審査対応が柔軟「アイフル」

| アイフル | |||

|---|---|---|---|

|

利用限度額※4 | 審査時間 | 融資までの時間 |

| 1万円~ 800万円 |

最短18分※1 | 最短18分※1 | |

| 金利(実質年率)※4 | 無利息期間 | 土日の借入 | |

| 年3.0%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…はじめての方なら最大30日間利息0円

- 3…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

- 4…貸付条件はリンク先の公式サイトをご確認ください

ランキング4位は「アイフル」のカードローン(キャッシングローン)です。

アイフルは大手消費者金融の中でもメガバンクを親会社に持たない、唯一の独立系消費者金融です。

独立系消費者金融のため審査への対応が柔軟で「他の消費者金融の審査では落ちたのに、アイフルの審査には通った!」といったような口コミもよく見られます。お急ぎの方への対応も柔軟で「最短18分融資」で、即日融資の確度が高いのも特徴の一つです。

「キャッシングローン」の他「おまとめMAX」「かりかえMAX」など、商品単位で幅広いニーズに応える形を取っています。他社審査で落ちたことがある方には、しっかりと自分に合った商品を選び直して申し込むとよいでしょう。

5位内緒で借りたいあなたにWeb完結「SMBCモビット」

| SMBCモビット | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短15分※1 | 最短15分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年3.0%~18.0% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…Web完結の場合に限る。審査時間および融資時間は、申込時間や審査状況などによって希望に沿えない場合あり

- 2…20歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。専業主婦(専業主夫)、収入が年金のみの方は申込不可

ランキング5位は「SMBCモビット」のカードローン(商品名:フリーキャッシング)です。

無利息期間がなく、融資速度の面でも上位の大手消費者金融4社よりも時間はかかる傾向にありますが、特にカードローンの利用を周囲にバレたくない方には最適な一枚となっています。

「在籍確認は原則、電話での連絡なし(書類での確認)」「Web完結申込なら郵送物なし」だけでなく、借入方法でも大手消費者金融の中では希少な「PayPayマネーチャージ」に対応しているため、銀行口座の履歴からバレる心配がありません。

また、ローンカードを利用したい方でも家族にバレづらいように、「コンビニなどでカード受取」が可能なので、自宅への郵送物でバレる心配もありません。

借金が周囲にバレて恥ずかしい思いをしたくない方、こっそり内緒で利用したい方には最適なカードローンとしておすすめです。

6位利用限度額&金利ごとの契約枠(コース)が選択可能な「ドコモ・ファイナンス」

| ドコモ・ファイナンス「VIPローンカード」 | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円 | 最短60分※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年1.5%~17.8% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申し込みの曜日、時間帯によっては審査回答が翌日以降となる場合あり

- 2…20歳以上69歳以下でアルバイトやパートなど毎月定期収入があれば、学生、主婦(主夫)の方でも申込可能。専業主婦(専業主夫)、収入が年金のみの方は申込不可

- 3…審査の結果によっては希望に沿えない場合あり

- 4…アプリ型(カードレス)のみ。オンライン本人確認サービスを利用すれば自宅への郵送物なし。契約後、入金の遅れや契約内容に変更があった場合など重要な案内については書面をお送りする場合あり

ランキング6位はドコモ・ファイナンスのカードローン(商品名:VIPローンカード)です。

NTTドコモグループの「株式会社ドコモ・ファイナンス」が運営するカードローンサービスで、申込時に「アプリ型(カードレス)」「カード発行型」のどちらかを選ぶことが可能です。また、消費者金融の中では希少な「契約枠(コース)」が選択可能で、利用限度額ごとに金利の設定を明記している点にも好感が持てます。

消費者金融カードローンでも、できるだけ設定金利を確認したい方に、おすすめなカードローンです。

7位スマホでスピード審査「LINEポケットマネー」

| LINEポケットマネー | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 3万円~300万円 | 最短10分※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年3.0%~18.0% | – | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…審査時間は、手続内容や混雑状況によって審査にお時間を頂く場合があります。融資時間は、お申込の時間帯により、ご希望に添えない場合があります

- 2…20歳以上で安定した収入があれば学生・主婦の方、収入が年金のみの方でも申込可能。専業主婦/専業主夫の方は不可

- 3…一部プランを除く。諸条件あり

ランキング7位は「LINEポケットマネー」です。

LINEヤフーグループ企業のLINE Credit株式会社が運営するキャッシングサービスです。LINEの利用中に広告などで見かけた方も多いのではないでしょうか。デフォルトが「カードレス」の設定になっているため、カードローンというイメージは低いものの、貸金業者として消費者金融に分類されます。

「スタンダードプラン」「マイペースプラン」「プレミアムプラン」3つから用途に合わせてプランを選択可能です。利用限度額は3万円~300万円と低めな設定ですが、選択したプランや利用方法によっては「1円から返せる」「100円から借りられる」「最大30日間利息0円(※一部プランを除く。諸条件あり)」といったメリットを受けることができます。

LINEアプリなどをよく利用する方には特におすすめなサービスです。

8位Pontaポイントをお得に活用「au PAY スマートローン」

| au PAY スマートローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~100万円※1 | 最短30分※2 | 最短即日※2 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.9%~18.0% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇 | 〇 | 〇 | |

| おすすめポイント | |||

|

|||

- 1…極度額(利用限度額)はauフィナンシャルサービス所定の審査によりに決定。 状況によって希望に沿えない場合あり

- 2…審査時間・融資時間は、申込時間や審査状況などによって希望に沿えない場合あり

- 3…本人確認書類を提出して申し込んだ場合は、契約に必要な「確認コード」が記載されたハガキを登録住所あてに郵送

ランキング8位は「au PAYスマートローン」です。

au PAYスマートローンは「カードレス」で利用が可能です。au PAY 残高にチャージすれば、キャッシュレスで融資を受けることもできます。直接現金が必要な場合は、セブン銀行ATMで「スマホATM取引」を利用して出金を行うことができます。

さらにau PAYプリペイドカードやau PAYで使えば、利用額200円(税込)ごとに1Pontaポイントが貯まります。

au IDをお持ちの方や、Pontaポイントをよく利用する方におすすめなサービスです。

9位ドコモユーザーなら金利が優遇「dスマホローン」

| dスマホローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~300万円 | 最短即日※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年3.9%~17.9% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…審査時間・融資時間は、お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます

- 2…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

ランキング9位は「dスマホローン」です。

dスマホローンも「スマホ完結」で利用できるカードレスのサービスです。ドコモが提供するサービスの利用状況に応じて「最大年率3.0%」の金利優遇を受ける事が可能です。

d払い残高での借入であれば1千円単位での借入ができるので、余分な金額で融資を受ける必要がありません。d払い残高へのチャージも24時間365日即時で入金され、そのままd払いで買い物をすればdポイントを貯めることも可能です。

docomoユーザーの方や、d払いでよくお買い物をされる方におすすめなサービスです。

10位ファミペイアプリで全て完結「ファミペイローン」

| ファミペイローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~300万円 | 最短即日※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年0.8%~18.0% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上で安定した収入があれば学生・主婦の方、収入が年金のみの方でも利用可能。専業主婦/専業主夫の方は不可

ランキング10位は「ファミペイローン」です。

ファミペイローンもカードレスで「スマホアプリだけで完結」できるサービスです。

借入は1千円単位で可能、返済に至っては1円単位で、どちらもスマホアプリからいつでも利用が可能です。時期によって、「無利息期間」などのキャンペーンを実施しているケースも多いため、好みのキャンペーンを実施しているタイミングがあれば申し込んでおくのが良いでしょう。

ファミリーマートをよく利用する方や、ファミペイよくお買い物をされる方におすすめなサービスです。

大手消費者金融の強み(最短融資・無利息・審査通過率・電話での在籍確認なし)で選ぶならこの3社でOK!

| プロミス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短3分※1 | 最短3分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.5%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…無利息期間の利用にはメールアドレス登録とWeb明細利用の登録が必要

- 3…18歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須。専業主婦(専業主夫)、収入が年金のみの方、高校生(定時制高校生および高等専門学校生も含む)などは申込不可

| アコム | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~800万円 | 最短20分※1 | 最短20分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.4%~17.9% | 初回最大30日間 | 〇 | |

| パート・アルバイト | 学生 | 専業主婦 | |

| 〇※2 | 〇※2 | ×※2 | |

| おすすめポイント | |||

|

|||

- 1…審査時間・融資時間は、お申込時間や審査によりご希望に添えない場合がございます

- 2…20歳~72歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。専業主婦(専業主夫)、収入が年金のみの方は申込不可

- 3…アコムマンスリーレポート(2024年3月期)より

| レイク | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~500万円 | 申込後、最短15秒 | Webで最短15分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年4.5%~18.0% | 365日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- レイクの貸付条件はこちら

- 1…Webの場合。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

- 2…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

- 3…20歳以上で安定した収入があれば学生・主婦の方や収入が年金のみの方でも利用可能。専業主婦/専業主夫の方は不可

消費者金融カードローンの選び方・比較で重要なポイントは?

消費者金融カードローンの選び方・比較で重要なポイントは、「審査通過率」「審査時間」「融資スピード」「無利息期間」などです。

まずは、「契約すること」が前提となるため、「審査通過率」は最も重視するポイントといえます。

他には、「利便性」や「周囲へのバレにくさ」なども重要なポイントになるでしょう。

消費者金融カードローンを選ぶ際には、「どこにポイントをおくか」を明確にしておくことが大切です。

消費者金融カードローンの選び方・比較で重要な8つのポイント

- 1

- 審査通過率

- 2

- 審査時間・即日融資のスピード

- 3

- 無利息サービスの条件

- 4

- Web完結ができるか

- 5

- カードレス・スマホATM取引が利用できるか

- 6

- 金利・利用限度額

- 7

- 借入方法・返済方法の利便性

- 8

- 周囲にバレづらいか

1審査通過率

消費者金融カードローンを選ぶうえで、まず重要なのは審査通過率です。

審査通過率が消費者金融によって大きく異なり、どのカードローンを選ぶかによって審査落ちの可能性が高まるからです。

審査通過率の公表は、銀行カードローンなどにはない特長なので、「審査が不安」という方は、消費者金融カードローンの利用を検討するとよいでしょう。

2024年3月期での消費者金融カードローンの審査通過率TOP3は次のとおりです。

【消費者金融カードローン審査通過率TOP3】

- 1位

- アコム(42.0%)

- 2位

- プロミス(37.8%)

- 3位

- アイフル(35.9%)

- 出所:2024年3月期(2023年4月~2024年3月の期間)、アコム「マンスリーレポート」、プロミス「月次営業指標」、アイフル「月次データ」

2審査時間・即日融資のスピード

消費者金融カードローン選びのポイントとして、審査時間や融資スピードが挙げられます。

消費者金融のカードローンは、審査時間や融資スピードの速さも特長の1つだからです。

急いで借入したい人にとっては大きなメリットといえるでしょう。

特に大手消費者金融のカードローンは審査時間・即日融資のスピードが速く、忙しい人やすぐに審査結果を知りたい人におすすめです。

【消費者金融カードローン審査時間TOP3】

- 1位

- レイク(最短15秒)

- 2位

- プロミス(最短3分)

- 3位

- SMBCモビット(最短15分)

【消費者金融カードローン融資スピードTOP3】

- 1位

- プロミス(最短3分)

- 2位

- SMBCモビット(最短15分)

- 3位

- アイフル(最短18分)

また、消費者金融のカードローンは、アプリやWebで簡易診断が受けられるので、事前に借入可能か確認することができます。

- 消費者金融カードローンの簡易診断は「年齢」「収入」「他社借入額」などから簡易的に借入可否の可能性を判断するものです。このため、利用しても信用情報に影響を与えることはありません。

【簡易診断について】

3無利息サービスの条件

無利息サービスの条件もカードローン選びで重視すべきポイントです。

金融機関によって「無利息期間」や「無利息サービスの起算日(開始日)」が異なるからです。

特に「無利息サービスの起算日(開始日)」には注意が必要です。無利息期間の起算日は各社異なり、大手消費者金融ではプロミスのみが「初回借入日の翌日から」、他社は「契約日の翌日から」となっています。このため、契約後すぐに借入しない場合はプロミスを選ぶとよいでしょう。

また、各社ともに「はじめての利用」が適用条件となっており、他にもWeb明細の利用など他の条件が付されて場合もあるので、比較する際は注意が必要です。

| 起算日 | 無利息期間 | |

|---|---|---|

| プロミス | 初回借入日の翌日から | 30日間 |

| アコム | 契約日の翌日から | 最大30日間 |

| レイク | 契約日の翌日から | 365日間※ |

| アイフル | 契約日の翌日から | 30日間 |

- 「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

また、これらの常設の無利息サービスとは若干異なりますが利息のキャッシュバック特典をつけているカードローンや、キャンペーン期間のみ無利息サービスを実施しているカードローンもあります。

4Web完結ができるか

消費者金融カードローンを選ぶ際は、「Web完結できるか」もポイントになります。

Web完結とは、申込から必要書類の提出、審査結果の通知、借入までをWeb(パソコンやスマホ)で完結できるサービスです。「来店不要」「書類の郵送不要」「即日融資可能」など、さまざまなメリットがあります。

なお、本記事で紹介しているカードローンについては全て「Web完結」での申し込みが可能です。

5カードレス・スマホATM取引が利用できるか

消費者金融のカードローン選びでは、「カードレス」「スマホATM取引」が利用できるかも大きなポイントです。「カードレス」「スマホATM取引」は、融資スピードや周囲へのバレずらさに影響があるためです。

カードレスとはローンカードを発行せず、振込やスマホATMで融資を受けることです。このうちスマホATM取引とは、スマホアプリを利用して、コンビニのATMなどから借入できるサービスです。

【カードレス・スマホATMのメリット】

- 融資スピードが速い

- 原則24時間借入できる

- カードが郵送されないため家族にバレにくい

本記事で紹介している一部の消費者金融ではカードレスの仕様がデフォルトで、さらにキャッシュレスでの借入に対応している金融機関も多くあります。

| カードレスの 対応 |

スマホATM取引の 対応 |

振込融資 | キャッシュレス 借入 |

|

|---|---|---|---|---|

| プロミス | カードレス 契約※1 |

セブン銀行・ ローソン銀行ATM |

24時間365日※3 | 不可 |

| アコム | カードレス 契約※1 |

セブン銀行ATM・ ローソン銀行ATM |

24時間365日※3 | 不可 |

| レイク | カードレス 契約※1 |

セブン銀行ATM | 利用する曜日により異なる | 可…PayPayマネーチャージ |

| アイフル | カードレス 契約※1 |

セブン銀行・ ローソン銀行ATM |

24時間365日※3 | 不可 |

| SMBC モビット |

カードレス 契約※1 |

セブン銀行・ ローソン銀行ATM |

24時間365日※3 | 可…PayPayマネーチャージ |

| ドコモ・ ファイナンス |

カードレス 契約※1 |

セブン銀行・ ローソン銀行ATM |

24時間365日※3 | 不可 |

| LINEポケットマネー | カードレス (デフォルト) |

利用不可※2 | 24時間365日※3 | 不可※4 |

| au PAYスマートローン | カードレス (デフォルト) |

セブン銀行ATM | 24時間365日※3 | 可…au PAY残高にチャージ |

| dスマホ ローン |

カードレス (デフォルト) |

利用不可※2 | 24時間365日※3 | 可…d払い残高にチャージ |

| ファミペイ ローン |

カードレス (デフォルト) |

利用不可※2 | 24時間365日※3 | 可…ファミペイ残高にチャージ |

- 1…カードレス契約をした場合でも、後日カードの発行を行うことは可能

- 2…指定の銀行口座へ直接振込での借入後にATMから出金可能。チャージ残高などから指定の銀行口座へ入金した後に出金可能

- 3…メンテナンス時間や年末年始などを除く。金融機関により取扱時間が異なる場合あり

- 4…2025年4月30日をもって日本国内でのLINE Payはサービスを終了しました

なお、振込融資は原則として手数料無料ですが、スマホATM取引は以下のとおり手数料がかかります(各社共通)。

【スマホATM手数料】

- 1万円以下 : 110円

- 1万円超 : 220円

また、銀行口座に振込融資で入金した後に、ATMから現金を出金する際は、金融機関によって別途手数料がかかる場合があります。

6金利・利用限度額

消費者金融に関わらず、カードローンを比較・検討するうえで「金利」「利用限度額」を外すことはできないでしょう。各消費者金融で適用される「金利」「利用限度額」も申込先を選ぶポイントになります。

金利は、契約時の適用金利が低いほど返済総額が少なくなり、毎月の返済負担を抑えてくれるでしょう。消費者金融の場合、初回契約時は上限金利が適用されるケースが多く見られます。

利用限度額(借入限度額)は、契約時の限度額が大きくなるほど、最大でいくらまで借入できるかが異なってきます。申込者の年収やその他の借入状況によって契約時の利用限度額が決定されます。

いずれも審査の際に、契約時の適用金利と利用限度額が決定されるため、こちらで選択することはできません。しかし、申し込みの段階で「できるだけ上限金利が低いカードローンを」「できるだけ利用限度額の最大値が高いカードローンを」といった形で申込先を決めることはできます。

| 金利(実質年率) | 利用限度額 | |

|---|---|---|

| プロミス | 年2.5%~18.0% | 1万円~800万円 |

| アコム | 年2.4%~17.9% | 1万円~800万円 |

| レイク | 年4.5%~18.0% | 1万円~500万円 |

| アイフル | 年3.0%~18.0% | 1万円~800万円 |

| SMBCモビット | 年3.0%~18.0% | 1万円~800万円 |

| ドコモ・ファイナンス | 年1.5%~17.8% | 50万円~800万円 |

| LINEポケットマネー | 年3.0%~18.0% | 3万円~300万円 |

| au PAYスマートローン | 年2.9%~18.0% | 1万円~100万円 |

| dスマホローン | 年3.9%~17.9% | 1万円~300万円 |

| ファミペイローン | 年0.8%~18.0% | 1万円~300万円 |

- 契約時に適用される金利・利用限度額などの条件は、審査通過時(契約手続きのタイミング)に提示される

申込者の各種情報や信用情報などによっても異なりますが、初回契約時は「上限金利の数値」で「利用限度額は30~50万円ほど」の条件を提示されるケースが多いように思われます。

最終的な条件は審査の結果次第となるため、要望に合った消費者金融が見つかった際は申し込んでみるのが良いでしょう。

7借入方法・返済方法の利便性

消費者金融カードローン選びでは、借入方法や返済方法の利便性も重要なポイントです。

借入方法については、急に現金が必要になった場合に備えたり、利用しやすいキャッシング方法のある消費者金融カードローンを選ぶとよいでしょう。

例えば、「忙しくて外出する機会が少ない」という方は振込借入の利便性を重視、「毎日コンビニを利用する」「カードレスで利用したい」という方は、スマホATMの利便性を重視するといった具合です。

| 振込借入 | ATM | |

|---|---|---|

| プロミス |

|

|

| アコム |

|

|

| レイク |

|

|

| アイフル |

|

|

| SMBC モビット |

|

|

- 1…電話受付時間は各消費者金融により異なる

- 2…金融機関・お申込時間帯によってはご利用いただけない場合がございます

- 3…金融機関により異なります

- 4…アイフルATMは2024年1月31日で廃止

なお、振込融資後に入金が反映されるまでの時間は、振込先の金融機関によって異なります。

キャッシュレスを利用する頻度が高い方は、契約先のキャリアや利用するポイントなどに応じて、「au PAYスマートローン」「dスマホローン」「ファミペイローン」などから選ぶとよいでしょう。

返済方法については、毎月の返済に手間や無理がなく、返済忘れなどを防げるカードローンを選ぶとよいでしょう。返済遅れが生じると信用情報にキズが付きかねないためです。また、返済に無理が生じないように、最低(約定)返済額も確認しておくことをおすすめします。

<なお、良好な返済状況は、よいクレヒス(クレジットヒストリー)を積み上げることにもつながります。「毎月の返済日を忘れそうで心配」という方は、「返済遅れ防止サービス」を利用することをおすすめします。

| 返済方法 | 最低返済額(約定返済額)※1 | 返済遅れ防止サービス | |

|---|---|---|---|

| プロミス |

|

月々1,000円~ |

|

| アコム |

|

月々1,000円~ |

|

| レイク |

|

月々1,000円~※3 |

|

| アイフル |

|

月々4,000円~ |

|

| SMBC モビット |

|

月々1,000円~ |

|

- 1…最低返済額(約定返済額)は、借入残高や適用金利などにより異なる場合があります

- 2…Vポイントによる返済

- 3…ご契約額に応じて変動

8周囲にバレづらいか

カードローンの利用を周りにバレたくない方も多いのではないでしょうか。消費者金融カードローンは職場や家族にバレにくい点が特徴ですが、さらに次の点に注意するとよいでしょう。

- 在籍確認の方法が「書類確認だけ」でよいかどうか(電話確認がないか)

- 「郵送物なし」で利用できるか

- 「Web明細」に対応しているか

消費者金融カードローンの多くは、電話による在籍確認が必要となった場合でも、追加書類提出による在籍確認を相談できます。

消費者金融カードローンの申し込みから借入・返済までの流れ

消費者金融カードローンの申し込みから借入・返済までの流れは次のとおりです。

消費者金融カードローンの申し込みから借入・返済までの6つのステップ

スムーズに手続きができるよう、各手順を詳しくみていきましょう。

STEP1申し込み

カードローンには、次の4つの申込方法があります。

- ネット(Web・アプリ)申込

- 店舗(有人店舗、無人契約機)

- 電話

- 郵送

これらの申込方法のうち、電話申込と郵送の場合は必要書類の提出に時間がかかるため、消費者金融の利点である「即日融資」が受けられません。(電話申込の後、無人契約機で契約する場合は即日融資が可能)

また、最近ではほとんどの消費者金融カードローンでネット(Web・アプリ)申込を推奨していることから、パソコンやスマホ操作が苦手でない場合は、ぜひネット申込を活用しましょう。

ネット申込には、「即日融資可能」「手続きが簡単」「原則、郵送物なし」などのメリットがあります。

STEP2必要書類の提出

申込完了後、必要書類の提出を行います。主な必要書類は次のとおりです。

必要書類

- 本人確認書類(必須)…運転免許証、マイナンバーカード※1、パスポートなど

- 収入証明書類(該当する人のみ※2)…源泉徴収票、給与明細、確定申告書など

- 住所確認書類(該当する人のみ※3)…公共料金の領収書、住民票の写しなど

- 1…個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などを提出する際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、提出する必要あり

- 2…希望借入金額が50万円を超える場合、他社と合計で借入が100万円を超える場合など

- 3…本人確認書類記載の住所と現住所が異なる場合など

申込先にもよりますが、本人確認書類だけで2点必要になる消費者金融などもあるので、各書類ともにできれば2点ずつ用意しておくとよいでしょう。

必要書類は、「Webアップロード」「郵送」「FAX」「スマホアプリ」などの方法で提出できます。

最近では、ほとんどの消費者金融カードローンが「Webアップロード」「スマホアプリ」を推奨していることから、可能であればWebかスマホアプリからのアップロードを利用するとよいでしょう。

なお、大手消費者金融のうち、アイフルとレイクは、「スマート本人確認」を利用できます。

「スマート本人確認」とは、スマホで運転免許証と顔写真を撮影し、照合することで本人確認が完了するものです。「スマート本人確認」は手続きが簡単なだけで無く、即座に本人確認が完了するため、審査時間を短縮できるというメリットがあります。

STEP3審査~結果通知

必要書類の提出が完了すると、申込書の記載内容をもとに仮審査が行われます。

仮審査の結果をすぐに受取りできるよう、事前に結果通知の方法をチェックしておくとよいでしょう。

【審査結果の通知方法】

- パソコンやスマホの画面で確認またはスマホアプリで確認

- メール

- 電話

- 無人契約機の場合はブース内の電話

審査結果の通知方法がメールの場合は、次の点に注意が必要です。

- 通知結果メールが迷惑メールフォルダに入っていないか

- メール受信制限設定を行っている場合は、申込先の金融機関のドメインからのメールの受信可能設定を行う(【例】アイフルの場合は@aiful.co.jpの受信可能設定を行う)

仮審査が完了すると、在籍確認が行われます。大手消費者金融では、原則として書類による在籍確認が行われますが、電話による在籍確認が必要な場合は、事前に「電話確認を行いたい」という連絡がきます。

電話での在籍確認の対応が難しい場合は、この段階で追加書類提出による在籍確認を相談するとよいでしょう。

在籍確認が完了すると、本審査の結果が通知されます。

STEP4契約内容の確認~契約手続きの完了

本審査の結果とともに、利用限度額や適用金利、その他の条件が通知されます。問題がなければ、そのまま契約手続きを完了させましょう。

【契約手続きの方法】

- ネット(Web・アプリ)

- 店舗(有人店舗、無人契約機)

- 郵送

ネットで契約する場合は「カードレス」を選び、引落銀行口座の登録を行うと、契約手続きは全て完了し、郵送物が送られてくることがありません。

引落銀行口座の登録には、銀行名や支店名、口座番号が必要です。また、金融機関によっては、キャッシュカード暗証番号の入力が必要となる場合もあります。

STEP5借入をする

契約手続きが完了すると借入が可能になります。

【借入方法】

- 銀行口座に振込融資(会員サイトやWeb・アプリで手続き)

- ATMで現金を出金(ローンカード利用)

- ATMで現金を出金(スマホATM)

すぐに借入したいのであれば、銀行口座への振込融資がおすすめです。ただし、振込可能時間は消費者金融や銀行によって異なるため、事前に確認しておく必要があります。

また、スマホアプリでATMを利用する場合は、コンビニのスマホATM取引で借入が可能です。

【スマホATM対応状況】

- プロミス : セブン銀行ATMおよびローソン銀行

- アコム : セブン銀行ATMおよびローソン銀行

- レイク : セブン銀行ATM

- アイフル : セブン銀行ATMおよびローソン銀行

- SMBCモビット : セブン銀行ATMおよびローソン銀行

- 利用金額10,000円以下の場合110円、10,000円以上の場合220円の手数料が必要

STEP6返済をする

カードローンは、利用残高に応じて毎月の返済(約定返済)が必要です。

【返済方法】

- 銀行口座から自動引き落とし

- 指定口座への振り込み返済

- ATM・スマホATMによる返済

- インターネット返済

約定返済が遅れると信用情報に影響を与えるほか、遅延損害金が発生するため注意しましょう。返済日を忘れないためにも、返済方法は「銀行口座から自動引き落とし」がおすすめです。

なお、カードローンは毎月の約定返済の他に、任意返済を行うことができます。ただし、任意返済を行った場合でも、毎月の約定返済は必要となる点に注意が必要です。

消費者金融カードローンの審査は甘い?審査なしで借りられる所はある?

「消費者金融カードローンの審査は甘い」という噂を聞いたことがある方も多いのではないでしょうか?

しかし、消費者金融に限らず、審査の甘いカードローンはありません。ここでは、消費者金融カードローン審査が「なぜ甘くないのか」について解説します。

「審査なし」の消費者金融カードローンは存在しない

消費者金融に限らず、審査なしで借入できるカードローンはありません。これは、貸金業法によって、返済能力の調査が義務付けられているためです。

返済能力の調査

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:貸金業法

また、広告などで「審査が甘い」「審査なし」と記載することも禁じられています。

このような表記がある場合は違法な「ヤミ金」の可能性が高いため、絶対に借入してはいけません。また、トラブルを避けるため、住所や氏名など個人情報を知られないよう注意が必要です。

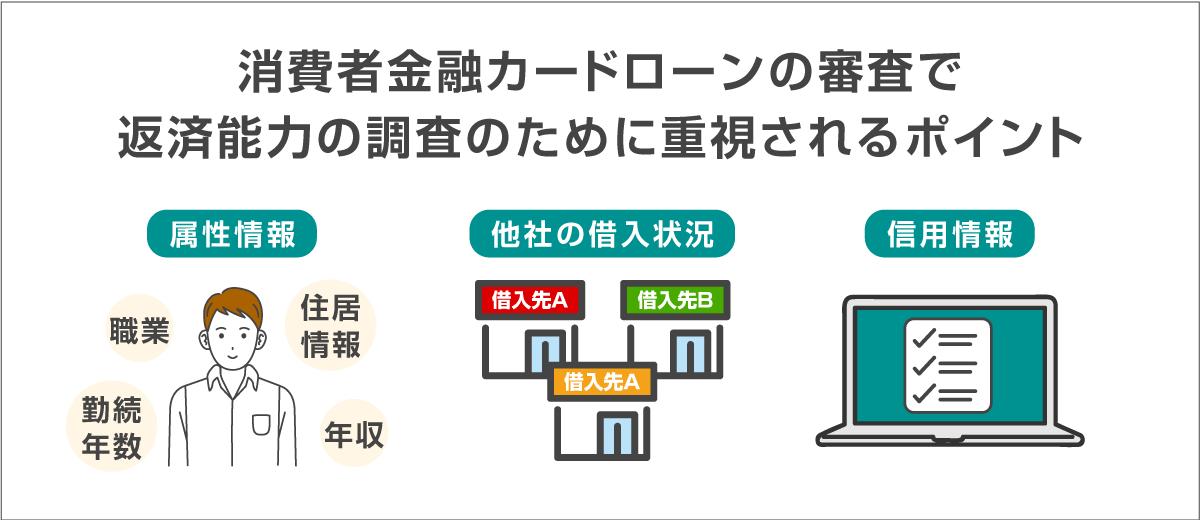

消費者金融カードローンの審査で重要視される返済能力と3つの基準

消費者金融カードローンの審査では、返済能力の有無を判断するために3つの基準(本人属性・他社の借入状況・信用情報)が重視されます。

返済能力とは、収入や資力、返済計画などから借入金を継続的に返済する能力のことをいいます。カードローンは「長期契約を前提として、借入・返済が自由であること」から、返済能力の調査は、やや厳しいと考えてよいでしょう。

本人属性とは、申込者の勤務先や収入、勤続年数、年齢、住居形態(持家か賃貸か)など、返済能力審査の基本となる情報です。

他社の借入状況とは、銀行や消費者金融、クレジット会社からの借入金額と借入件数のことです。借入状況の審査では、「総量規制に抵触しないか」も重要なポイントになります。

信用情報とは、信用情報機関に登録されているローンやクレジットの申込みや契約、返済に関する客観的な情報です。カードローン審査では、「延滞や破産などのネガティブな情報がないか」「申告された他社借入情報が正しいか」などがチェックされます。

消費者金融カードローンの審査で落ちないための5つのポイント

消費者金融カードローンは、次のポイントを押さえることで審査落ちを防ぐことができます。

消費者金融カードローン審査で落ちないための5つのポイント

これらのポイントについて詳しくみていきましょう。

1申込条件&必要書類は事前にチェック

消費者金融カードローンの審査で落ちないためには、事前に申込条件と必要書類を確認しておくことが大切です。特に、申込条件は各社異なり、審査に直結する項目であるため、しっかりとチェックすることが重要です。

【消費者金融カードローン申込条件の例】

- 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方

- 取引中に満70歳になられた時点で新たなご融資を停止させていただきます

- 満20歳以上70歳以下のお客さまで、安定した収入のあるお客さま(パート・アルバイトで収入のあるお客さまも可)は、ご利用が可能です。

- 取引期間中に満71歳になられた時点で新たなご融資を停止させていただきます

申込条件の中で注意すべきなのは、申込可能な年齢と職業です。

申込可能年齢は、ほとんどの消費者金融が「満20歳以上」ですが、大手消費者金融ではプロミスのみが「18歳以上(高校生は不可)」となっています。

また、職業については、大手消費者金融の全てが「専業主婦・主夫」は申込不可、「収入が年金のみの方」は大手消費者金融のうちレイクだけが申込可能となっています。

一方、消費者金融カードローン審査では、本人確認書類のほか、借入希望額などの条件によっては所得確認書類の提出が必要です。

【消費者金融カードローン必要書類の例】

- 本人確認書類(運転免許証、マイナンバーカード、パスポートなど)

- 住所確認書類(公共料金や各種税金の領収証、住民票の写しなど)

- 本人確認書類記載の住所と現住所が異なる場合

- 収入証明書類(給与明細書、源泉徴収票、確定申告書、税額通知書など)

- 希望限度額が50万円を超える場合、他社借入を含め借入額が100万円を超える場合

必要書類は各消費者金融で異なることから、申込前にWebサイトやサポートで確認しておくとよいでしょう。

加えて、必要書類が「有効期限内であるか」「記載住所が現住所と合っているか」などを確認しておくことが重要です。

2他社からの借入状況・信用情報を確認しておく

消費者金融カードローンで審査落ちしないためには、他社からの借入状況や信用情報を確認しておくことも重要です。

他社からの借入状況は、借入金額だけでなく「何社から借入しているか」もポイントになります。これは、複数のカードローンを契約していると「多重債務者になる恐れがある」と判断されるためです。

また、過去にローンやクレジットカードで延滞したり、自己破産などの債務整理を行ったりした経験がある場合は、信用情報機関に開示請求を行い、自分にどのような情報が登録されているか確認しておきましょう。

消費者金融は、基本的に次の3社の信用情報機関に加盟・提携しており、申込者の信用情報を確認しています。

3申込情報は虚偽なく正確に申告する

カードローン審査では、申込情報を虚偽無く正確に申告することが大切です。

特に注意したいのは、審査に通ることを目的に、収入を多く記載したり、他社借入状況を少なく申告したりすることは避けましょう。

消費者金融は、過去の申込履歴などから、申告された年収が正しいかどうか、ほぼ正確に判断することができます。また、他社借入状況も信用情報機関に登録されたデータから正確に把握できます。

申込情報を偽った場合は審査落ちするだけでなく、今後のローン審査に大きな影響を与えます。

仮に虚偽の内容で審査に通ったとしても、申告内容が虚偽と判明した段階で強制解約の対象となり、借入残高の一括返済が求められるので注意しましょう。

4在籍確認の対策をしておく

カードローンに限らず、ローン審査では在籍確認を避けて通ることはできません。消費者金融のカードローンは、書類による在籍確認が基本ですが、職場への電話確認が必要となった場合に備えて、対策しておくことも必要です。

勤務先の部署が多い場合は、「直通の電話番号を申請する」、外出する機会が多い場合は「職場にいる時間帯を指定する」などの対策が有効でしょう。

また、注意したいのは転職したにも関わらず、他社のローンやクレカで勤務先の変更手続きを行っていない場合です。この場合、信用情報に転職前の勤務先が記載されているため、職場へ電話による在籍確認が行われる可能性が高くなります。

5借入希望額は必要最低限にする

借入希望額は、審査結果に大きく影響するため、必要最低限で申込することが大切です。

これは、収入や他社借入状況からみて、「返済能力に余裕があるかどうか」が審査されるためです。また、必要最低限の借入希望額で申込むことで、総量規制への抵触を回避することができます。

利用限度額は、契約後に増額申請できることから、まずは必要最低限の金額で申し込むようにしましょう。

消費者金融カードローンの審査が不安な人は、次の記事もチェックしてみてください。

合わせてこちらもチェック!

消費者金融カードローンとは?

消費者金融と聞いて、「借入しても大丈夫か」「取立が厳しいのでは」といったイメージを持つ方も多いのではないでしょうか。

ここでは、消費者金融カードローンとは何か、どのようなルールで貸付を行っているのかについて解説します。

消費者金融とは?小口融資を主な事業としている貸金業者のこと

消費者金融とは、小口の融資事業をメインで行う金融機関です。大手銀行や大手企業のグループ企業も多く、安心して利用できます。

消費者金融は、文字通り「消費者」である個人への融資を主な業務としていますが、事業者向けローンを取り扱っている消費者金融もあります。

また、消費者金融は銀行など、他の金融機関ローンへの保証業務を行うケースも増えています。

消費者金融で借りるとやばい?終わり?噂の真相は

「消費者金融で借りるとやばい」という噂を聞いたことがある方もいるのではないでしょうか?

これは、過去に「グレーンゾーン金利」や「過剰貸付」の問題などが生じた影響と考えられます。これらの問題は、2010年に改正貸金業法が完全施行されて以降、解消されています。つまり、現在では単なる噂と考えて間違いありません。

これから消費者金融を利用する方であれば、「上限金利の高さ」と「返済方式(主にリボ払い)」に注意すべきでしょう。

消費者金融カードローンは上限金利が高く、借入・返済が自由であることから、計画的に返済を進めることが大切です。

消費者金融は貸金業法に則って運営がされている

過去に「グレーンゾーン金利」や「過剰貸付」などの問題を抱えていた消費者金融ですが、現在では改正された貸金業法のもとで運営されており、第三者機関である貸金業協会の自主規制も強化されているため安心して利用できます。

注意したいのは、正規の貸金業登録を行っていない「ヤミ金」です。貸金業登録業者であるかどうかは、金融庁の「登録貸金業者情報検索入力ページ」から確認することができます。

貸金業者で借入できる上限額は総量規制で決められている

消費者金融カードローンで借入できる上限額は、総量規制によって決められています。

総量規制とは、貸金業者(消費者金融やクレジットカード会社)からの借入を年収の3分の1までに規制する法律上の決まりです。

例えば、年収300万円の方の場合、貸金業者から借入できる金額は、合計で100万円までとなります。

なお、総量規制の導入以降、過剰貸付や多重債務者は年々減少傾向にあります。最近では、総量規制の対象外である銀行も、カードローンに年収による制限を加えるケースが増えており、金融業者全体で過剰貸付を抑制する傾向にあります。

借入希望額が50万円以下なら収入証明書類は不要

消費者金融カードローンは、利用限度額(借入希望額)が50万円以下または、他社借入額との合計額が100万円以下であれば、原則として収入証明書類の提出は不要です。

【例】現在の他社借入額が60万円ある場合

- 借入希望額が30万円であれば収入証明書類の提出は不要(60万円+30万円=90万円)

- 借入希望額が50万円であれば収入証明書類の提出が必要(60万円+50万円=110万円)

なお、申込先の金融機関をはじめて利用する場合、利用限度額は10万円〜30万円程度で契約となる方が多いようです。審査への通りやすさという点でも、当初の借入希望額は必要最低限の金額で申し込みをするとよいでしょう。

土日祝日でも審査対応をしており即日融資も可能

消費者金融カードローンのほとんどは、土日祝日の審査に対応しており、即日融資が受けられます。

銀行や信販会社のカードローンは、土日祝日の審査に対応していないケースも多いため、「平日は忙しくて申込できない」「土日に急にお金が必要になった」という方は、消費者金融カードローンがおすすめです。

ただし、土日祝日は申込が集中する場合が多く、やや審査に時間がかかる傾向にあります。即日融資を受けるためには、できるだけ早い時間帯に申込んだ方がよいでしょう。

消費者金融カードローンと銀行カードローンの違いとは?

カードローンには、大きく分けて消費者金融カードローンと銀行カードローンがあります。

両者の違いを押さえることで、自分に合ったカードローンを選ぶことができるだけでなく、審査に通る可能性も高くなります。

適用される法律が異なる

銀行カードローンには「銀行法」、消費者金融カードローンには「貸金業法」が適用され、それぞれ適用される法律が違います。

銀行カードローンは、反社会的勢力との関係遮断のため、申込時に警視庁データベースへの照会が義務付けられており、やや審査に時間がかかる傾向にあります。

一方、消費者金融カードローンは、貸金業法で定める総量規制の対象となっているため、年収の3分の1を超える借入ができない点で違いがあります。

最短融資のスピードが速い

消費者金融カードローンは、銀行カードローンに比べて最短融資スピードが速いという点で違いがあります。

最近では、銀行カードローンも条件が合えば即日融資可能なケースが増えて来ましたが、審査スピードは消費者金融の方が圧倒的に速いのが現状です。

消費者金融は、プロミスのように「最短3分で審査完了」など、ほとんどのカードローンが即日融資に対応しています。

消費者金融の方が金利は高い

消費者金融カードローンは、銀行カードローンに比べて金利が高い傾向にあります。

【例】プロミスとみずほ銀行カードローンの金利比較

- プロミス : 年2.5%〜18.0%

- みずほ銀行カードローン : 年2.0%~14.0%

消費者金融のメイン事業が個人向け小口融資であることから、銀行に比べて貸し倒れリスク分を金利に上乗せする必要があるためです。

このため、初期契約時に金利が高くなってしまう点は、消費者金融カードローンのデメリットといえるでしょう。

無利息サービスを利用できるケースが多い

大手消費者金融カードローンは、「初回30日間無利息」など無利息サービスを行っていることが多く、うまく活用することで利息額を抑えることができます。

無利息期間は短くても30日間、条件によって60日間、365日間という消費者金融もあります。

【大手消費者金融の無利息期間】

- アイフル : 初回契約日の翌日から30日間

- アコム : 初回契約日の翌日から最大30日間

- プロミス : 初回借入日の翌日から30日間

- レイク : 初回契約日の翌日から365日間※

- SMBCモビット : 無利息期間なし

- 「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

ただし、無利息期間の起算日は、プロミスを除き「初回契約日の翌日」となっています。契約後、すぐに借入しない場合は、無利息期間を有効に活用できない点に注意が必要です。

大手消費者金融など電話連絡による在籍確認が原則なしのケースも多い

大手消費者金融の5社は、原則として在籍確認時に電話連絡を行いません。審査の都合で電話連絡が必要となった場合でも、本人の同意なしに電話確認が行われることはありません。

また、電話窓口などサポートへ連絡することで、追加書類(社名入りの給与明細や雇用契約書など)提出による在籍確認を相談することができます。

消費者金融では特に申込者のプライバシーに配慮しているため、在籍確認が原因で職場にカードローンの利用がバレる可能性は低く、安心して申し込むことができるでしょう。

消費者金融カードローンは職業や雇用形態で申込先を選びやすい

消費者金融カードローンは、「安定した収入があること」を申込条件にしていますが、職業や雇用形態で申込先を選びやすい点が特徴です。

主婦(主夫)や学生でも収入があれば申し込みが可能

消費者金融カードローンは、安定した収入があれば、主婦(主夫)や学生、年金受給者(年金以外の収入が必要)などでも申込可能です。

ただし、プロミスを除く大手消費者金融は、申込可能年齢が満20歳からという点に注意が必要です。

一方、プロミスは満18歳から申込できますが、高校生(定時制高校生および高等専門学校生も含む)は申込できない点に注意が必要です。

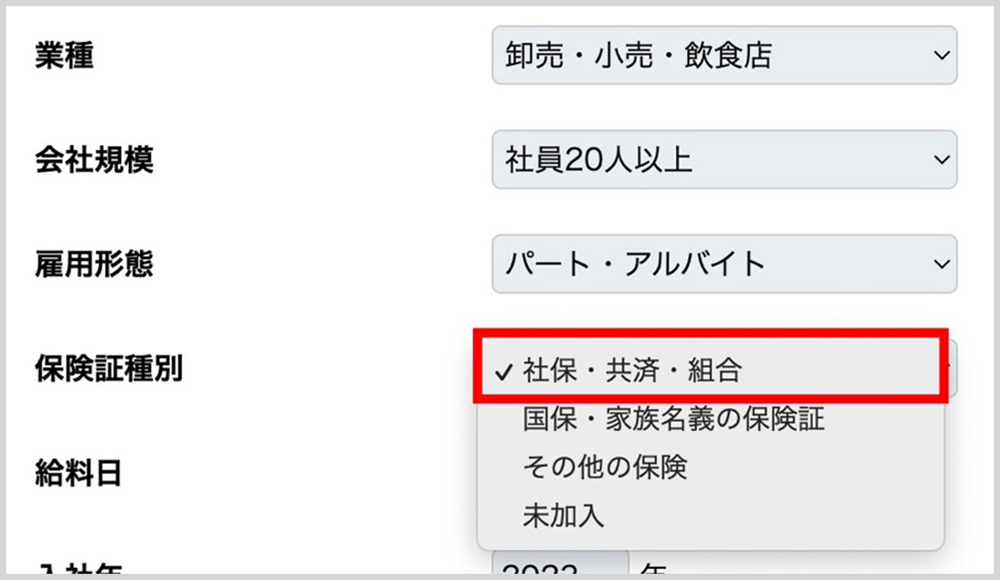

パートやアルバイトでも安定した収入があれば申込可能

消費者金融カードローンは、パートやアルバイトでも安定した収入があれば申込可能です。

例えば、大手消費者金融のアイフルでは、利用者のうち2割超の方の職種がアルバイト・パートとされています。

なお、アルバイトやパートの方で、職場の社会保険へ加入している場合は、申込時に申告することで審査を有利に進められる可能性があります。

- 画像出典:アイフル

これは、パートやアルバイトの方が社会保険へ加入する条件として、「所定労働時間」「月額賃金」「雇用見込み月数」などが定められているからです。

【パートやアルバイトの方の社会保険加入対象者】

従業員数51人以上の企業で働く、以下の全てを満たす人

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上

- 2カ月を超える雇用の見込みがある

- 学生ではない

つまり、パートやアルバイトの方が社会保険へ加入していることで、「安定した収入あり」と判断されやすくなることに繋がります。

収入が年金受給のみの人でも申し込みができる

一部の消費者金融では、収入が年金のみの方でも申し込みができるケースもあります。

大手消費者金融5社では、レイクのみ収入が年金のみの方でも申込可能です。一方、アイフル、アコム、プロミス、SMBCモビットは、年金以外に安定した収入が必要となっています。

なお、年金を担保に融資を行うことは法律で禁止されています。「年金を担保に借入可能」といった表記があれば、「ヤミ金」の可能性が高いので注意しましょう。

本人に収入がない専業主婦/専業主夫は利用が難しい

安定した収入がない専業主婦(専業主夫)の方は、ほとんどの消費者金融で借入できません。

ただし、ベルーナノーティスなど、一部の消費者金融であれば、専業主婦(専業主夫)でも配偶者貸付を利用して申込可能です。

【配偶者貸付とは】

配偶者と本人の収入を合算し、合計額の3分の1まで借入できる貸金業法の例外貸付と呼ばれる制度です。例えば、本人に収入がなく配偶者の年収が300万円だった場合、最高100万円まで借入可能です。

なお、例外貸付を利用する場合は、配偶者の同意書が必要になるので、「家族にバレたくない」という方は注意が必要です。

| ベルーナノーティス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~300万円 | 最短30分※1 | 最短24時間以内※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年4.5%~18.0% | 14日間 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上で安定した収入があれば学生・主婦の方、収入が年金のみの方でも利用可能。専業主婦/専業主夫の方は収入のある配偶者の同意を得れば利用可能

無職の人は借り入れできない

消費者金融カードローンは「安定した収入があること」を申込条件としているため、無職の方は借入できません。これは、貸金業者に適用される貸金業法上の決まりです。休職中や求職中の方も申込できない場合がほとんどです。

また、単発のアルバイトや内職などで生計を立てている方も「安定した収入がない」とみなされ、借入できません。

消費者金融カードローンは希望条件に合わせて申込先を選びやすい

消費者金融カードローンは、希望条件に合わせて申込先を選びやすい点も特徴です。

申込前に、次のポイントを比較して自分に合ったカードローンを選びましょう。

消費者金融カードローンの希望条件に合わせた選び方

1初めてお金を借りる人は審査通過率と上限金利で選ぶ

初めて消費者金融でお金を借りる人は、審査通過率と上限金利で選ぶとよいでしょう。

特に、審査通過率は重要です。一度カードローン審査で落ちると、その後、他のカードローンへ申し込んだ場合に、審査で不利になる可能性があるためです。これは、信用情報に申込の履歴だけが残り(契約事実が確認できない)、審査落ちしたことがバレてしまうからです。申込履歴の場合、信用情報機関から履歴が消えるまでに6カ月間の時間がかかります。

また、消費者金融カードローンは商品によって、適用される上限金利が異なります。はじめて契約する場合は、上限金利が適用される可能性が高いため、申込前に上限金利を比較しておくとよいでしょう。

2借金を周囲にバレたくないときは郵送物なし&在籍確認の電話連絡なし

借入が周囲にバレたくない人は、郵送物と在籍確認の電話連絡がないカードローンを選ぶとよいでしょう。

最近では、スマホアプリを使ったカードレス取引が主流になっており、Web明細を利用すると、郵送物なしで契約できます。

また、大手消費者金融であれば、原則として在籍確認の電話連絡を行わないので、職場でカードローンの申込がバレる心配はありません。

3借入先が複数あるならおまとめローンを検討する

借入先が複数あり、「毎月の返済がキツい」と感じるのであれば、おまとめローンの利用を検討するとよいでしょう。

おまとめローンとは、他社の借入をひとつにまとめることができる返済専用のローン商品です。

参考として、3社合計150万円の借入がある場合のおまとめローン利用例をみてみましょう。

【当初の借入】

- A社(借入額20万円): 毎月の返済額8,000円、金利年18.0%、毎月の返済日15日

- B社(借入額50万円): 毎月の返済額15,000円、金利年17.0%、毎月の返済日27日

- C社(借入額80万円): 毎月の返済額24,000円 金利年16.0%、毎月の返済日30日

毎月の返済額合計 47,000円

【おまとめローンの利用例】

- D社(借入額150万円): 毎月の返済額30,000円、金利年15%、毎月の返済日30日

毎月の返済額 30,000円(17,000円軽減)

- おまとめローンの借入条件は各社異なります

このように、おまとめローンには、「毎月の返済額を軽減できる」「金利を下げられる可能性がある(借入を1社にまとめ、利用額が大きくなるため)」「返済日をまとめられる」というメリットがあります。

ただし、おまとめローンには、「追加借入できない(返済専用)」「返済期間が長くなる(毎月の返済額が減るため)」というデメリットもあります。

4今よりも利息の負担を減らしたいなら借り換えローンを検討する

今よりも「利息の負担を減らしたい」という方は、借り換えローンの利用を検討するとよいでしょう。

借り換えローンとは、カードローンなどの借入を低い金利で借り換えすることで、利息負担を減らすことができる返済専用のローンです。消費者金融によっては、おまとめローンと同一商品の場合があります。

借り換えローンは、金利が低く利息負担が少なくなるため、返済が進みやすい点が特徴です。また、毎月の返済額や返済期間を自由に設定できるため、計画的に返済できるというメリットがあります。

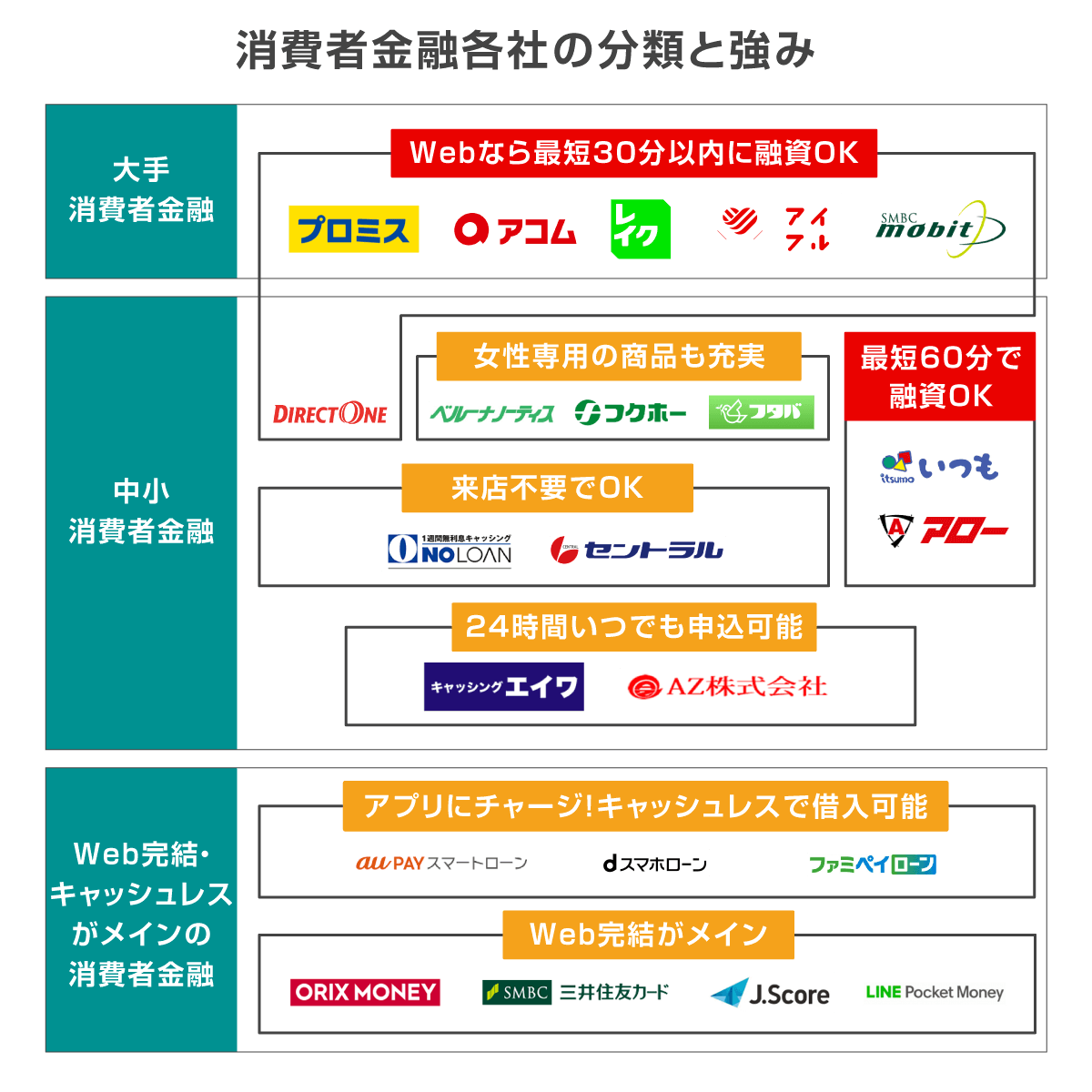

5審査が不安な人は中小の消費者金融カードローンを選ぶのもあり

審査が不安という方は、中小の消費者金融カードローンを選ぶのもよいでしょう。中小の消費者金融であれば、個別審査で柔軟に対応してくれる可能性もあります。

ただし、中小消費者金融の場合は、在籍確認の電話が行われる会社も多く、借入や返済方法が限られるケースもあるので、事前に確認しておく必要があります。

参考:中小消費者金融・街金のキャッシングおすすめ15選・人気ランキング比較まとめ│クラポ

消費者金融カードローンを利用するときの注意点

消費者金融カードローンは誰にでも使いやすい点が特徴ですが、利用にあたってはいくつか注意すべきポイントもあります。

消費者金融カードローンを利用するときの注意点

初めての契約時は上限金利が適用される

消費者金融カードローンは、初めての契約時に上限金利が適用される可能性が高いです。

金利は、利用限度額が大きくなるほど低くなりますが、初回契約時は最低限の利用限度額になる場合が多いためです。

ただし、契約後に増額審査を受け、利用限度額が増額された場合は、適用金利が低くなる可能性もあります。

郵送物をなしにするために手続きが必要なケースがある

消費者金融カードローンを「郵送物なし」にするために、手続きが必要となるケースがあります。

ほとんどの消費者金融カードローンは、「Web完結」で申込み、「カードレスを選択」または、「自動契約機でカードを受け取り」にすれば、「郵送物なし」にすることができます。

ただし、アプリや会員ページから利用明細の「電磁的交付(メールによる交付)」の設定が必要な場合があります。

また、「郵送物なし」で利用している場合でも、返済が遅延していて連絡が取れない場合などは、郵送物が送られてくる場合があります。

増額審査で減額されるケースもある

消費者金融カードローンの多くは、適度に利用して返済状況に問題がなければ、契約後6カ月間を目安に増額審査を受けられるようになります。

ただし、増額審査では、信用情報のチェックが行われるため、次のような場合は、利用限度額が減額される可能性もあります。

- 複数の他社カードローンに申込した

- 他社借入額が大幅に増えている

- 他社借入額が増えたため総量規制に抵触している

- 他社で延滞を起こしている

また、増額審査に通過し、借入限度額が増えると、今後他社のローンやクレカの審査に影響を与える可能性もあります。このため、増額審査への申込は必要な場合に限り、慎重に行う必要があります。

返済計画を立ててから利用する

カードローンは、限度額内で自由に借入できる利便性が特徴ですが、利用頻度が高い方は、返済方式にかかわらず、なかなか元金が減らない状況に陥る可能性があります。

このため、利用前に各社Webサイトに設置されている「返済シミュレーションツール」を使い、返済計画を立てておくとよいでしょう。

また、余裕のある時やボーナス時などに、追加返済を行うことで、効果的に元金を減らすことができます。

【まとめ】審査通過率の高い消費者金融カードローンがおすすめ

消費者金融カードローンは審査スピードが速く、借入しやすい点が特徴です。原則として、電話による在籍確認がないため、「周りにバレたくない」という方も安心して申込できます。

ただし、一度審査落ちすると、その後のローン審査に影響する可能性があるため、申込の際には注意が必要です。

記事で紹介した「審査落ちしないポイント」を参考にするとともに、審査通過率の高いカードローンを選ぶと良いでしょう。

消費者金融カードローンのおすすめ・比較でよくある質問

-

2~3社くらいならまとめて申し込んでも大丈夫ですか?

おすすめはできません

カードローンの申込履歴が6カ月間、信用情報機関に残り、審査時に他社へ申込んだことが分かるためです。

短期間に複数のカードローンへ申込した場合、「多重債務者になるのではないか」「生活に困っているのではないか」という理由から、いわゆる申込ブラックと判断される可能性があります。このため、基本的には1社ずつ、多くても2社程度に絞って申込するのがよいでしょう。

-

信用情報がブラックの人でも借りられる消費者金融はありますか?

ありません

消費者金融に限らず、カードローン審査では必ず信用情報がチェックされます。

信用情報には、延滞や自己破産などのネガティブ情報が一定期間(ほとんどの場合5年間)掲載されるため、これらの情報が消えない限り審査落ちする可能性が高いと考えてよいでしょう。

なお、「ブラックでも100%借入可能」「審査なし」などを語る消費者金融は「ヤミ金」の可能性が高いため、絶対に申込してはいけません。

-

消費者金融と銀行カードローンのどちらで借りるのがよいですか?

状況や要望に合わせて選びましょう

「すぐに借りたい・即日融資を受けたい」「申込方法や借入の利便性を重視したい」「周囲にバレるのを避けたい」といった方には、消費者金融カードローンがおすすめです。

一方、「金利の低さを重視したい」「大手の銀行などの方が安心感がある」といった方には、銀行カードローンがおすすめです。