「アイフルの審査は甘いって聞くけど、本当なの?」

「アイフルの審査基準がどうなっているか知りたい」

このような悩みをお持ちの方もいらっしゃるのではないでしょうか。

アイフルは、他の大手消費者金融とは異なり、メガバンクを親会社に持たない独立系金融会社です。他社で審査に落ちたのにアイフルでは通ったといった声もあるなど、独自の審査基準を持っています。

そこで、本記事では、アイフルの審査基準や審査申し込みから借入までの流れについて詳しく解説します。ぜひ最後まで読んでいただき、ご自身のお借入れの参考にしてみてくださいね。

結論(この記事のポイント)

- アイフルは大手の中では唯一の独立系消費者金融

- アイフルの審査は甘くないが独自の審査基準がある

- アイフルは最短18分で即日融資が可能

- アイフルは30日間の無利息期間が利用できる

| アイフル | |||

|---|---|---|---|

|

利用限度額※4 | 審査時間 | 融資までの時間 |

| 1万円~ 800万円 |

最短18分※1 | 最短18分※1 | |

| 金利(実質年率)※4 | 無利息期間 | 土日の借入 | |

| 年3.0%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…はじめての方なら最大30日間利息0円

- 3…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

- 4…貸付条件はリンク先の公式サイトをご確認ください

合わせてこちらもチェック!

目次

- アイフルの審査は甘い?厳しい?アイフルの審査基準をチェック

- アイフルには独自の審査基準がある?口コミ・体験談からチェック

- アイフルの審査についてのアンケート

- アイフルの審査に落ちる理由は?原因と対策を解説

- アイフル審査の申込方法と特徴

- アイフルの審査申込に必要な書類

- アイフル審査の在籍確認は基本的に電話連絡なし

- アイフルの審査申込から借入までの流れ

- アイフルの審査にかかる時間は?土日祝日や対応時間について

- アイフルの審査申込で即日融資を受けるには?

- アイフルから審査結果の連絡が来ない?回答が遅い理由

- アイフルから審査結果の連絡が来ないときの主な対応方法

- アイフルの審査に落ちた…落ちたらどうすればいい?

- アイフルの増額審査にかかる時間や申し込みの方法は?

- 【まとめ】アイフルの特徴を理解して賢く利用しよう

- アイフルの審査や審査時間でよくある質問

アイフルの審査は甘い?厳しい?アイフルの審査基準をチェック

独立系消費者金融業者であるアイフルですが、アイフルの審査は本当に甘いのでしょうか。まずは、アイフルの審査基準がどうなっているかをご紹介しますので、それぞれ見ていきましょう。

アイフルの申込条件

アイフルの申し込みの条件としては、下記のとおりとなっています。

アイフルの申込条件

- 満20歳以上69歳までの方

- 定期的な収入と返済能力を有する方

- 出所:アイフル

- 取引期間中に満70歳になった時点で新たな融資は停止

- パートやアルバイトでも定期的な収入があれば申し込み可能

- 外国籍の方は特別永住者証明書や在留カードなどを提出すれば申し込み可能

アイフルでは、満20歳から69歳までに対応しており、パートやアルバイトなどで定期的な収入と返済能力があれば、主婦の方や、20歳以上の大学生の方、年金受給者の方でも、申し込みが可能です。

- 画像出典:アイフル

年金受給者でも申し込みできますが、年金自体は安定した収入と認められないため、その他の定期的な収入を求められる点は注意しておきましょう。

「専業主婦/専業主夫」「年金受給者」「内定通知状態でお勤めがこれからの方」などで、安定した収入がない方は申し込みはできません。また、アルバイトなどをしていても「高校生」や「20歳未満の学生」の方はも申し込みができませんので注意してください。

アイフルの利用者の傾向

アイフルの利用者の傾向について見ていきましょう。

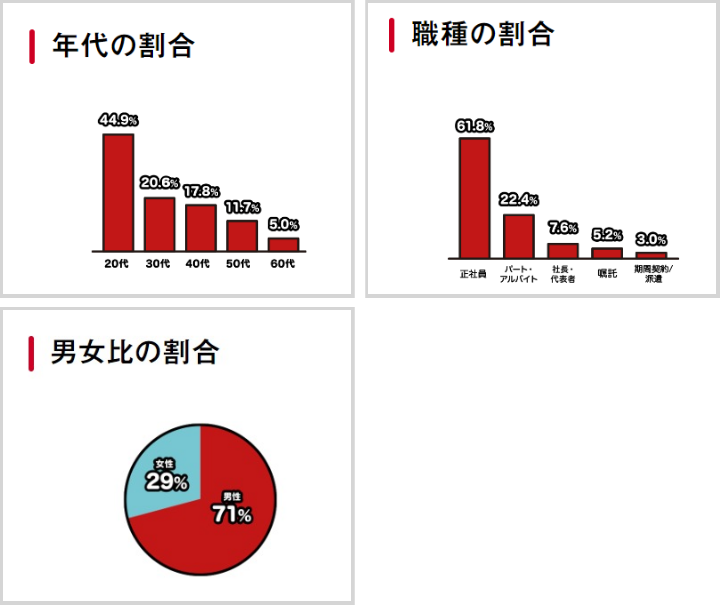

- 画像出典:アイフル

アイフルの利用者の傾向としては、20代の利用が最も多い結果となっています。

利用者の約6割を正社員の方が占めており、次いでパートやアルバイトの方が多い結果になっています。

パートやアルバイトだと借入が難しいと考える方も多いです。しかし、上記のとおり、アイフルではパートやアルバイトでも利用可能であることが分かるでしょう。

また、アイフルでは女性専用ダイヤルなども用意しており、女性の利用も全体の3割と高い数字になっています。

アイフルの審査通過率をチェック

アイフルでの審査通過率はどのようになっているのでしょうか。

アイフルにおける2022年4月~2023年3月までの無担保ローン申込件数に対する新規獲得件数(=審査通過率)は次の表のとおりとなっています。

| 2022年4月~2023年3月までの年間累計 | |

|---|---|

| 申込件数 | 942,902件 |

| 新規獲得件数 | 301,183件 |

| 審査通過率 | 31.9% |

- 出所:アイフル「月次推移」

申込件数に対する審査通過率は31.9%であり、審査を申し込んだ場合、10人中3人ほどが審査に通り、残りの7人ほどは審査に落ちているということになります。

アイフルと他消費者金融の審査通過率を比較

では、アイフルと他の大手消費者金融の審査通過率はどのようになっているでしょうか。

2023年4月~2023年9月までの期間における、各社の審査通過率について、次の表にまとめていますので、結果を見てみましょう。

| 新規申込数 | 新客数 | 審査通過率 | |

|---|---|---|---|

| アイフル | 544,480件 | 187,074件 | 34.4% |

| アコム | 508,100件 | 215,003件 | 42.3% |

| プロミス | 435,542件 | 175,510件 | 40.3% |

- 出所:2023年4月~2023年9月までの期間、アイフル「月次データ」、アコム「マンスリーレポート」、プロミス「月次営業指標」

アコムやプロミスが40%を超えているのに対し、アイフルの審査通過率は34%ほどに留まっており、3社中3番目という結果になっています。

結論アイフルの審査基準は甘くない

アコムの審査基準について見てきましたが、直近の動向や他社との比較結果を見ると、アイフルの審査基準は甘くないことが分かる結果となりました。

前述の新規申込件数に至っては、トップクラスのアコムにも迫る勢いではあるものの審査通過率は決して高くありません。

考えられる理由としては、独立系の消費者金融ゆえに他社で審査落ちした人が申し込むことが多い点や、商品のラインアップが多彩(キャッシングローン・おまとめローン・借り換えローン)である点などが挙げられます。

また、アイフルは独立系の消費者金融業者ですが、貸金業法に基づいて貸し出しを行っている正規の業者であり、当然ながら申し込み時には厳格な審査が行われています。とはいえ、審査基準を満たしている場合には、審査を通過できる可能性は高いです。

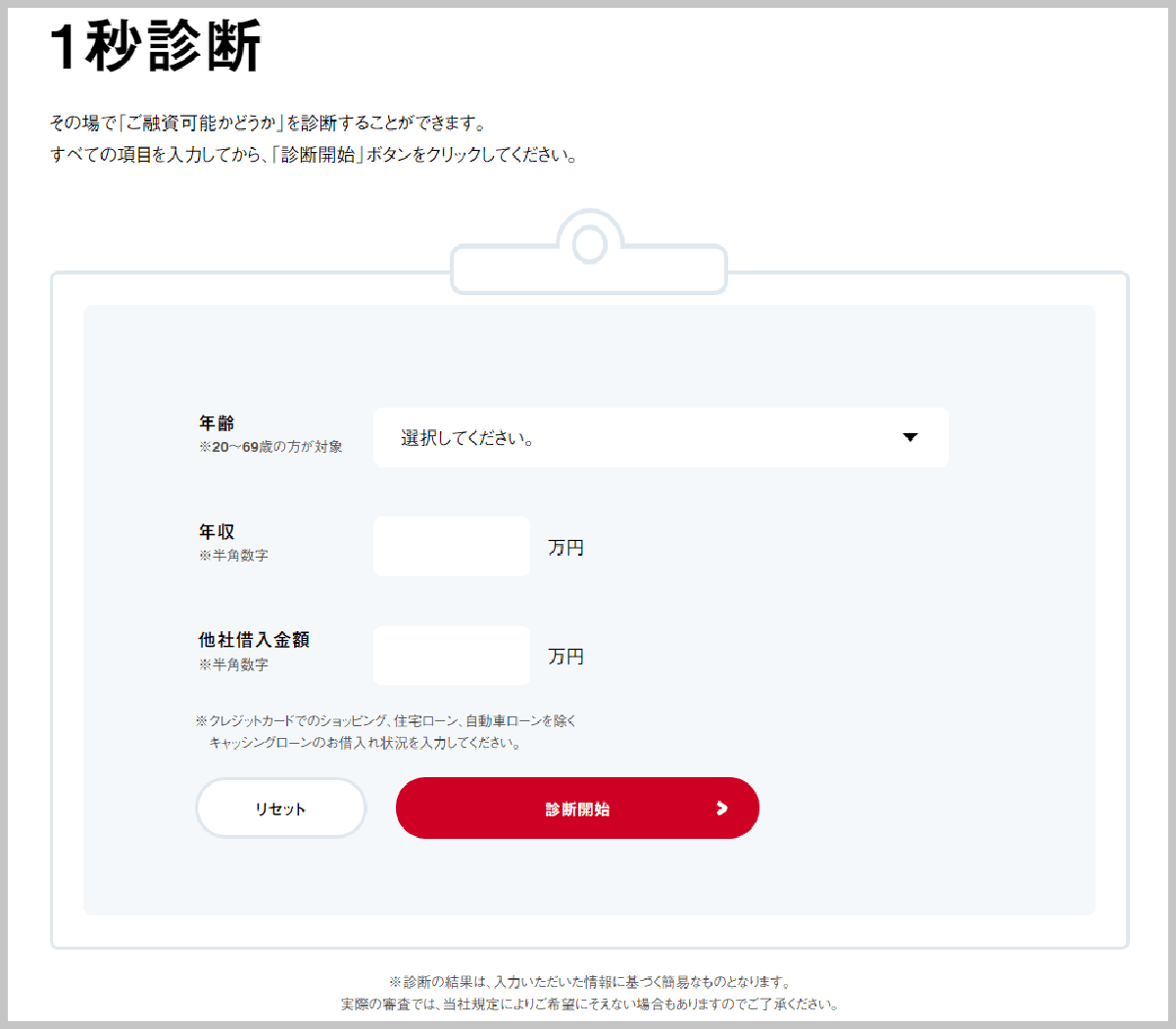

過剰に心配することはありませんが、どうしても審査が不安な場合には、アイフルの「1秒診断」を試してみると良いでしょう。

- 画像出典:アイフル

アイフルには独自の審査基準がある?口コミ・体験談からチェック

大手消費者金融の中では、唯一の独立系消費者金融業者であるアイフル。

他社では審査に通らなかった人や、他社の借入状況が良くない人であっても、審査を通過できたといった口コミも少なくありません。

実際にアイフルを利用した方はどのように感じているのでしょうか。

ここでは、アイフルが他社とは違うといった口コミや体験談についていくつかご紹介しますので、チェックしてみましょう。

アイフルの審査が他社とは違うと感じる口コミ・体験談

アイフルの審査に関して寄せられている口コミ・体験談を見ていきましょう。

さすが大手!!

収入はそこそこあれど、滞納歴があり、レ○ク、プ○ミスさんNG回答で途方に暮れていました。

ダメ元でアイフルさんにネット申し込み、本人確認書類、収入証明を添付し、1時間程で可決のメール。嬉しすぎて2度見しました!引用:みん評

奇跡やわ

プロミス190バンクイック90三井住友カードローン100で、しょっちゅう延滞あり。延滞は1ヶ月以内がほとんどで、先月もプロミス延滞してた。100%無理やと思いながら夜中に申請、午前中に収入申告書を送って15分くらいで18可決。昔、アイフルを利用した時と比べると、あっさりと言った感じです。審査を待ってる時はいつも否決されたらどうしようと、ドキドキしてます。俺みたいなものでも可決するので、口コミを必死で見ている諸君、あきらめないで。

引用:みん評

おまとめローン

他者に借入が3件で合計約140万円ありました。何社かおまとめローンの申し込みをしましたが審査にとおりませんでした。しかし、最後にネットで見つけたアイフルのおまとめローンに申し込んだところ、3日ほどで審査通過の電話を頂きました。

勤務先への在籍確認をしてほしくなかったので、相談したところ、給与明細と資格確認書の確認で対応してくださいました。金利の方も3社平均で年18%が年13.5%とかなり下がりました。月々の返済金額も1万円ほど下がりました。カードローンのように追加で借り入れはできませんが、残高を減らすことによって借り入れができるようになるみたいです。

引用(一部抜粋):みん評

ありがとうございました!

急な出費で何処も審査落ちして泣いていました。最後にアイフルさんに申し込みしてOK頂いた時は最高に嬉しかったです。

御電話の対応も大変に素晴らしかったです。本当にありがとうございました。

引用(一部抜粋):みん評

口コミでは、滞納歴もあり、他社で審査に落ちたものの、アイフルでは審査を通過したというケースや、おまとめローンで月々の返済を軽減できたといったケースが見られました。他の大手消費者金融とは異なり、独立系の消費者金融ゆえに、審査基準にも独自の要素があると考えられます。

延滞が発生すると、審査に通りにくくなります。延滞した場合でも月を超えないようにして、少しでも早く入金するのが大切です。

また、他社のローンをおまとめすることで、返済負担軽減が図れる場合、審査を通過できる可能性も考えられます。全体の借入が減少していけば、新たに借入できるケースもあるため、相談してみるのも1つの方法といえるでしょう。

合わせてこちらもチェック!

アイフルの審査についてのアンケート

アイフルの審査について下記のとおりアンケートを実施しました。

ここからは、アイフルの審査に関するアンケート結果についてご紹介しますので、それぞれ見ていきましょう。

| 項目 | 詳細 |

|---|---|

| アンケート対象者人数 | 132人 |

| 性別 | 男性79人/女性53人 |

| 年代 | 20代~70代 |

| 対象地域 | 全都道府県 |

| 対象期間 | 直近5年間(2019年1月以降~) |

| 調査機関 | 2024/1/5~2024/1/25 |

| 調査方法 | ネット調査 |

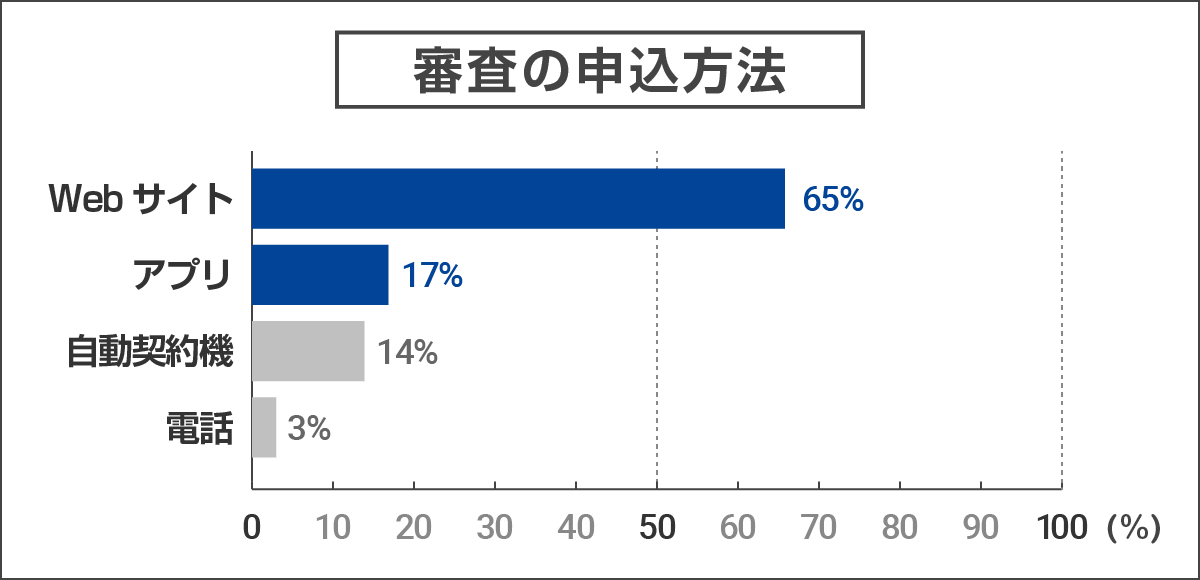

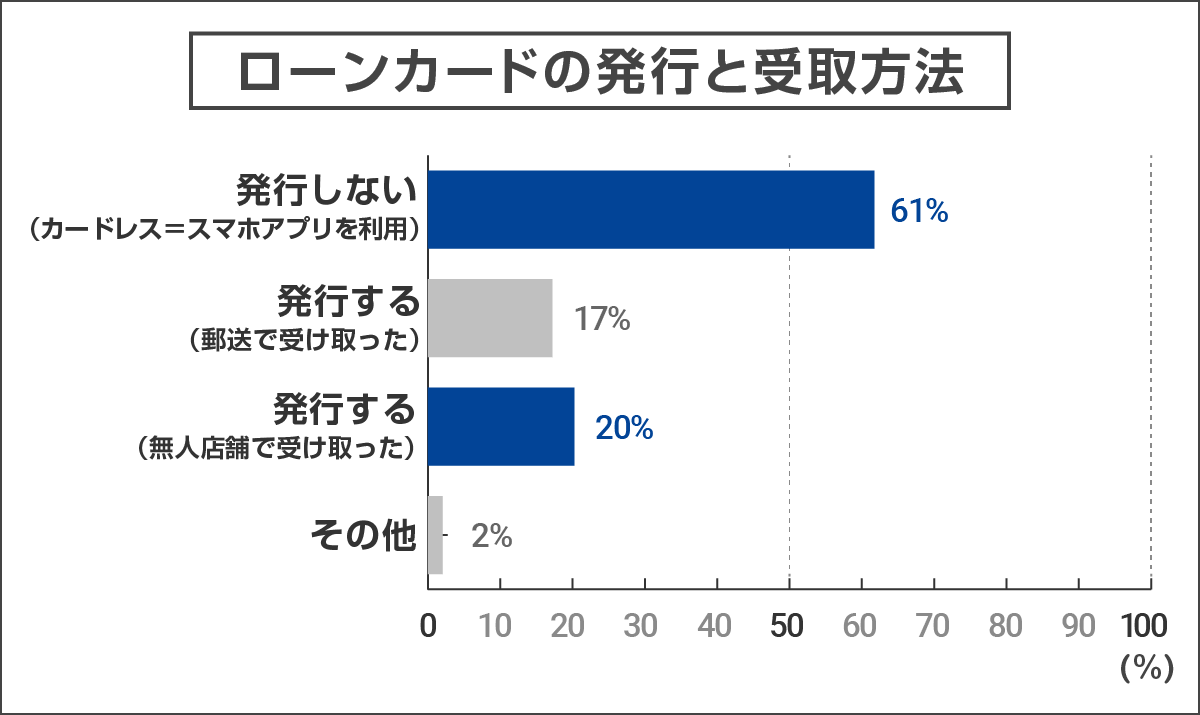

アイフルの審査の申込方法は?ローンカードは発行した?

アイフルの「審査申込方法」や「ローンカードの発行と受取方法」については、下記のとおりの回答結果となっています。

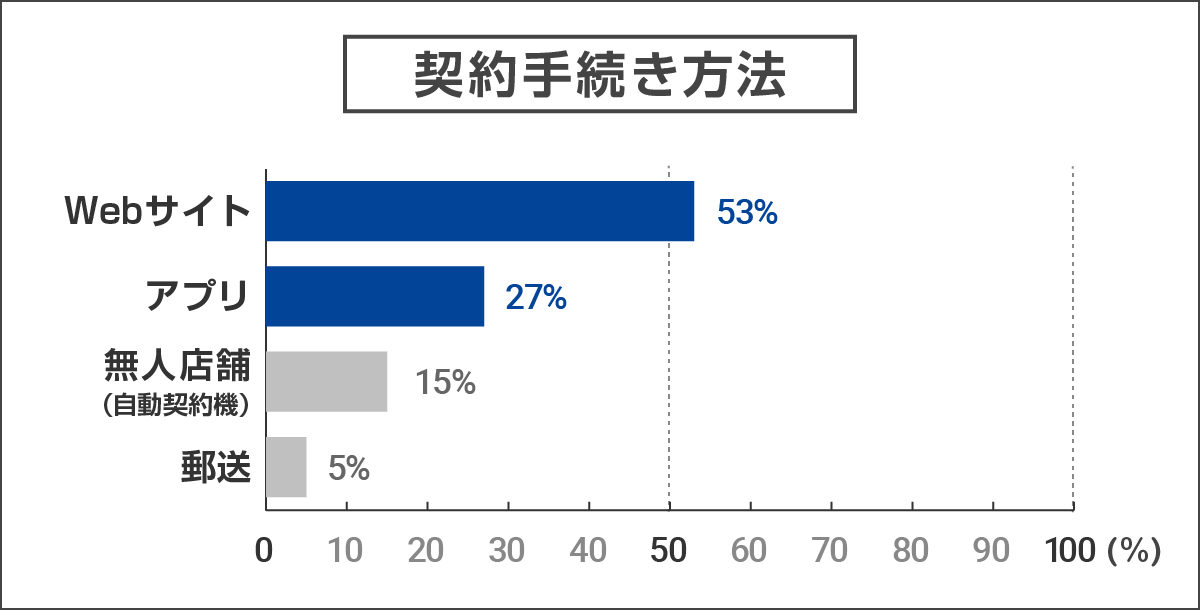

「審査の申込方法」としては、Webサイトによる申し込みが65%となっており、次点がアプリによる申し込みとなりました。

Webサイトやアプリの場合、わざわざ自動契約機まで足を運ぶ必要がなく、空いた時間に申し込みできるのが利点といえるでしょう。

「ローンカード発行と受取方法」については、ローンカードは発行せず、スマホアプリを利用するケースが61%となっており、カードレスが主流になりつつあります。

ローンカードを発行する場合でも、郵送での受取ではなく、無人店舗での受取を選択している方が多い結果になっています。

この点からも、なるべく家族にバレたくないといった理由が考えられ、カードレスや無人店舗を利用するケースが多いと考えられるでしょう。

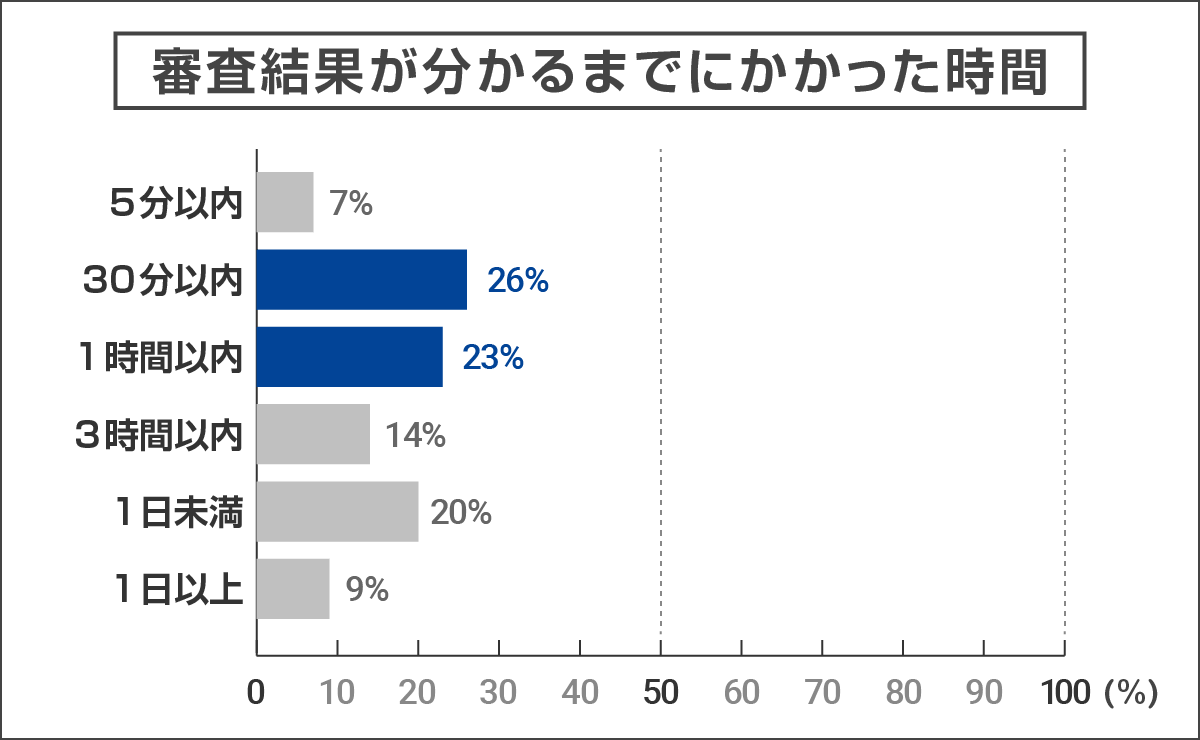

アイフルの審査にかかった時間は?在籍確認はあった?

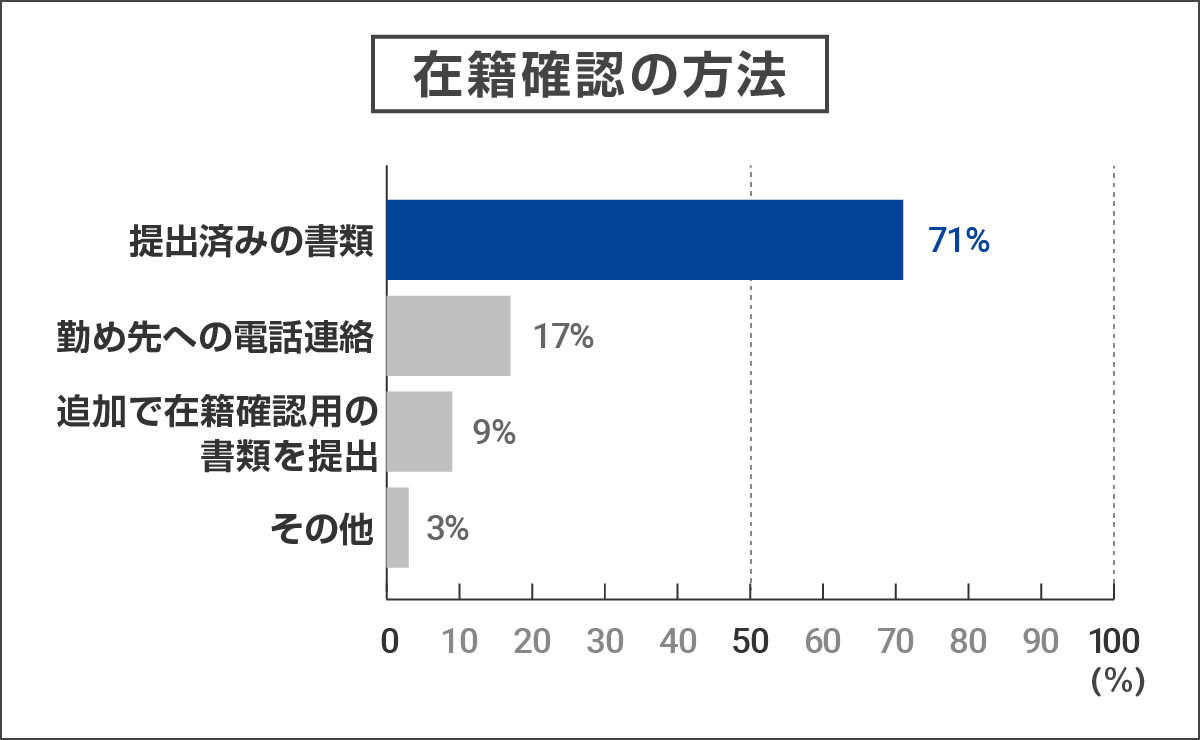

次に、「審査結果が分かるまでにかかった時間」と「在籍確認の方法」については、下記のとおりの回答となっています。

「審査結果が分かるまでにかかった時間」としては、30分~1時間以内が約半数を占める結果になっており、審査スピードもかなり速いといえるでしょう。

審査は遅くても1日以内に審査結果が通知されるケースが多く、他社と比べてもスピーディーな審査が可能といえます。

また、「在籍確認の方法」としても、提出済みの書類で済むケースが70%以上を占める結果となっています。在籍確認用の書類を追加することで、勤務先への電話連絡なしで対応できるケースもあるため、心配な方は事前に問い合わせてみると良いでしょう。

アイフルの審査結果は?契約手続きをした方法は?

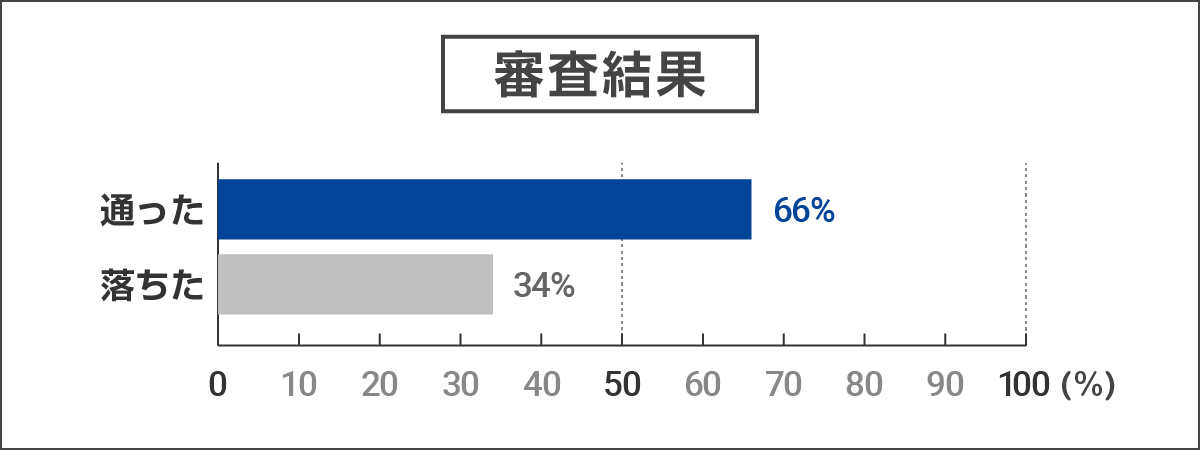

続いて、「審査結果」と「契約手続きをした方法」のアンケート結果を見ていきましょう。

アンケート結果としては、審査を通過した方は66%という結果になっています。

この点については、審査に落ちた方はアンケート自体に回答頂けないケースが考えられるため、審査通過率としては高い数字になったと考えられるでしょう。

「契約手続きの方法」としては、Webサイトおよびアプリによる手続きが全体の8割を占める結果となりました。

自動契約機の場合、近隣にあると利用しやすい一方で、実際にはWebやアプリで簡単にできる契約手続きを採用している方が多くなっていると考えられるでしょう。

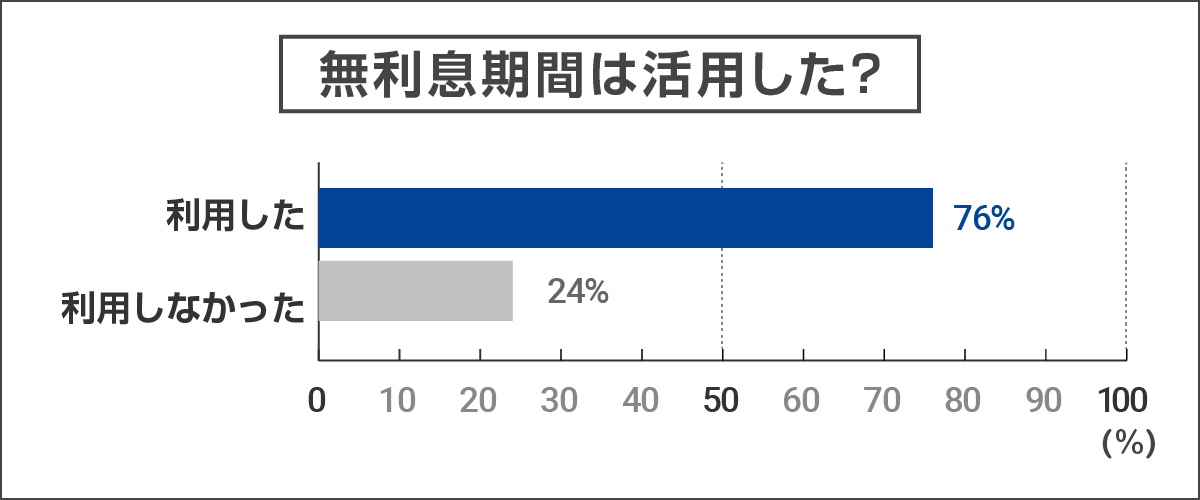

アイフル契約時の利用限度額は?無利息期間は活用した?

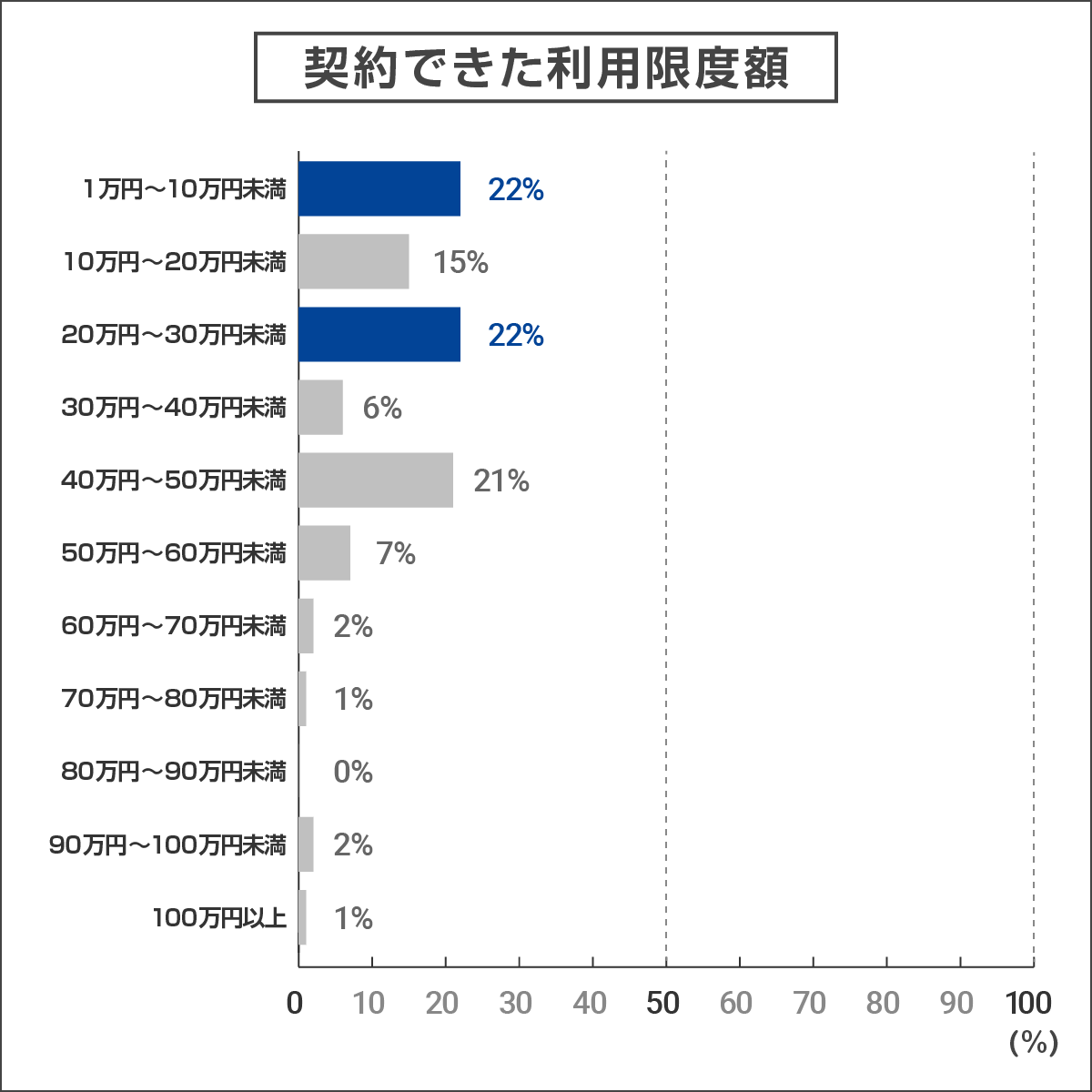

次に、「契約できた利用限度額」と「無利息期間は活用した?」の結果を見ていきましょう。

契約できた利用限度額としては、最初のうちは10万円未満や30万円未満の契約となるケースが多く、50万円未満が全体の約9割を占める結果となっています。

少額での借り入れを検討する場合には、アイフルを利用するのがおすすめだと考えられるでしょう。

上記結果のとおり、無利息期間を活用したケースが全体の76%となっており、お得なキャンペーンを上手に利用して借入しているといえるでしょう。

アイフル審査のアンケート結果について

アイフル審査のアンケート結果についてご紹介しました。

全体を通してみて、アイフルは、審査スピードも速く、少額での利用に向いているといえる結果といえるでしょう。

また、借入については周囲になるべく知られたくないといった方が多いです。こうした場合であっても、Webやアプリ、自動契約機など、アイフルではさまざまな受付チャネルを持っており、在籍確認にも柔軟な対応が可能といえます。

上記のアンケート結果を参考に、アイフルでの利用を検討してみてはいかがでしょう。

アイフルの審査に落ちる理由は?原因と対策を解説

他社では審査に落ちたものの、アイフルでは審査に通ったといったケースも報告されていますが、アイフルの審査が甘いという訳ではありません。

ポイントを押さえておかないとアイフルでも審査に落ちてしまうケースも考えられるでしょう。

ここからは、アイフルの審査に落ちる理由としてよくあるケースについて、次のとおりご紹介するとともに、その対策方法について解説します。

アイフルの審査に落ちるよくある理由

アイフルの審査に落ちる原因と対策をしっかりと理解し、ご自身のローン申し込みに役立てていきましょう。

1申込情報・提出書類の不備

申込情報や提出書類の不備により審査に落ちてしまうケースも想定されます。

申込時には、「名前」「住所」「勤務先」「年収」などの申込情報を申告する必要がありますが、この内容に誤りや虚偽があると審査に落ちる可能性が高いです。

また、「本人確認書類」や「収入証明書」といったアイフルが指定する必要書類の条件を満たさない場合、審査を通過できないケースが考えられます。

対策方法

- 申込情報には、誤りや虚偽がないよう正確な情報を申告する

- 本人確認書類(運転免許証、マイナンバーカード、マイナンバーカード、資格確認書など)に間違いがないか、有効期限が切れていないかを事前に確認しておく

- アイフルが指定する収入証明書(源泉徴収票、給与明細書、確定申告書、所得証明書など)に不備がないか確認しておく

2収入が安定していない

収入が不安定であったり、不定期だったりすると審査に落ちてしまう理由になりやすいです。

毎月一定の給与を受け取れる会社員ではなく、自営業やフリーランスの方は特に、仕事の状況によって毎月の収入に差が出やすくなります。

また、転職したばかりの人や、休職中だった人なども、収入が安定しないと判断され、審査に落ちてしまうケースが想定されます。

対策方法

- 転職してからすぐに申し込みするのではなく、一定期間(できれば1年以上)勤務してから申し込む

- 独立や転職を考えている方の場合、独立や転職する前に申し込みを行う

3総量規制を超えている・借りすぎている

総量規制を超えている場合など、他社を含めた借入が多すぎる場合には審査に落ちてしまう可能性が高く、アイフルの審査に落ちる理由として考えられます。

総量規制とは、過剰貸し付けを禁止するために、貸金業者からの借入上限額を年収の3分の1までに制限する法律です。消費者金融やクレジットカードのキャッシングなど、貸金業者から個人が行う借入が対象となります。銀行からの借入や、その他の目的別ローン(住宅ローン、自動車ローン、教育ローンなど)、法人の借入は対象となりません。

例えば、年収300万円の人であれば、100万円までは開始金業者からの借入が借入可能ですが、それを超えると総量規制をオーバーするため、審査に落ちてしまいます。

また、借入社数も重要です。借入先が3社や5社など複数社に及び、信用情報の履歴から多重債務者と見られてしまうと、返済能力が疑問視され、審査に落ちる可能性が上がります。

対策方法

- 自分の年収状況を確認し、総量規制の範囲内で借入を申し込みする

- 現在の自身の借入状況(借入残高や借入社数)を確認しておく

- 複数社に借入がある場合はおまとめローンなども含めて検討する

- 一括返済などで完済が可能な借入は、できるだけ精算しておく

4信用情報にキズがある

信用情報にキズがある場合も、アイフルの審査に落ちる理由の一つになります。

信用情報とは、その人のクレジットカードやローン契約などの借入状況や過去から現在までの返済状況について記録されている情報のことです。

例えば、5年以内に3か月以上の滞納があったり、5~10年以内の債務整理を行っていたりする場合、信用情報に問題があるとして審査を通過できない可能性が高くなります。

信用情報にキズが付かないように、他社の借入も含め、返済は遅れないように注意しておきましょう。

対策方法

- クレジットカード、携帯電話料金、家賃など、支払いに関するものは遅れないよう期日通りに支払いを行う

- 支払に関して遅延や延滞がある場合には、審査に申し込む前に少しでも解消しておく

- 信用情報に不安がある場合には、自分の信用情報の開示請求を行い、チェックしておくのもおすすめ

5在籍確認が取れない

アイフルの審査において、在籍確認が取れない場合、審査に落ちてしまう可能性が高いです。

在籍確認が取れない場合、本当に申告した勤務先に在籍しているかどうかが判断できず、収入の安定性が証明できないため、審査で不利になってしまいます。

アイフルでは、原則、電話での在籍確認を実施していません。在籍確認は基本的に提出された書類(社名入りの給与証明書・源泉徴収票など)で行われます。そのため、提出時に画像が鮮明に映っていなかったりすると在籍確認が進まなくなってしまいます。

なお、勤め先への在籍確認が必要になった場合でも、申込者の同意がない限り、電話での連絡を行いません。在籍確認の実施を拒否したり、電話応対した人の回答で在籍を確認できなかったりした場合には、在籍確認ができなかったとして審査を通過できない可能性が上がってしまいます。

対策方法

- 社員証や源泉徴収票など、在籍確認ができる書類を準備しておく

- 電話での在籍確認が必要になった場合でも拒否しない

- どうしても電話での在籍確認が難しい場合は、事前にアイフルに相談する

審査で重要視される3つの項目

貸金業者はお金を貸し出しその利息で利益を得ています。企業として事業を行っているため、貸し倒れ(貸したお金が戻ってこない)といった状況は避けねばなりません。

また、貸金業法などの法律では、過剰な貸し付けや無理な借入を防ぐために、「返済能力の調査」が義務付けられています。顧客の属性や借入状況、信用情報などから、返済能力が備わっているかどうかを調査したうえで貸付を行っているのです。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借り入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:貸金業法(返済能力の調査)

貸金業者では、融資を申し込んだ人の返済能力に問題がないかを判断するため、主に「本人属性」「借入状況」「信用情報」の3点を重視して審査を行っています。

| 本人属性 | 本人を識別する情報や返済能力に関する情報。氏名、住所、生年月日、電話番号、勤務先、勤続年数、年収、収入の安定性、職種や業種など。 |

|---|---|

| 借入状況 | 現在の借入状況に関する情報。総量規制を超える借入がないか、何社くらいからの借入があるか、収入と返済のバランスはどうかなど。 |

| 信用情報 | 信用情報機関に登録された過去の債務に関する情報。申込履歴や契約履歴、返済の延滞などがないか、完済の実績はあるか、債務整理の履歴など。 |

例えば、公務員や正社員の場合、固定給であるため収入の安定性の面からは、本人属性は高く、審査においては高い評価が期待できます。逆に個人事業主やパート、アルバイトなどの場合は、毎月の収入が上下する可能性もあるため、正社員など比べて評価が下がる可能性が考えられるでしょう。

他社の借入状況、総量規制の範囲内に収まるかどうか、信用情報に問題がないかなどを総合的に審査して判断されています。審査を通過したいのであれば、上記3点に留意して、申し込むと良いでしょう。

アイフル審査の申込方法と特徴

アイフルの審査申込は、次の4つの方法から利用可能です。

中でも、おすすめなのが24時間365日いつでも申し込める「Web申込」ですが、それぞれの申込方法にはどのような特徴があるのでしょうか。

ここでは、アイフルの審査申込方法についてそれぞれ紹介しますので、見ていきましょう。

Webで申し込む

「Web申込」は、スマホや PCからWEBサイトにアクセスして申し込みを行う方法です。

24時間365日対応可能となっており、いつでも申し込みできる点は大きなメリットといえるでしょう。また、書類の提出や審査結果の通知も、メールやWeb上で完結できるため、わざわざ店舗に出向く手間がかかりません。

スマホやPCの操作が苦手な方には複雑に感じられますが、即日融資も可能なため、急いで借入したい人にもおすすめできる方法といえるでしょう。

アプリで申し込む

「アプリ申込」は、アイフルのスマホアプリから申し込みを行う方法です。

アプリで申し込みを行った場合、契約時に郵送物が送られてくることがありません。また、カードレスでの利用もできるため、家族や友人、勤務先に借入がバレるリスクが抑えられる点は大きなメリットといえます。

家族や友人、勤務先に借入を知られたくないといった方におすすめできる方法といえます。

一方、スマホATMに対応しているATMはセブン銀行とローソン銀行のみとなっており、利用時に手数料が発生する点には注意が必要です。

電話で申し込む

「電話申込」は、専用ダイヤルに電話を行い、オペレーターと直接話をしながら申し込みを行う方法です。

Webやスマホ操作が苦手な方や、不明点などについて直接話を聞きたいといった方におすすめの申込方法といえるでしょう。

女性専用ダイヤルも用意されており、女性でも安心して申し込める点はメリットといえます。

一方、本人確認書や収入証明書などの書類提出が必要であり、営業時間も決まっているため、場合によっては1日で完結しない可能性がある点はデメリットといえるでしょう。

無人店舗で申し込む

アイフルでは、全国の無人店舗で申し込むことも可能となっています。

その場ですぐにローンカードを受け取りできる他、非対面で手続きできるため、すぐに現金が必要といった場合におすすめできる方法といえるでしょう。

また、その場で契約書やローンカードが受け取れるため、カードの郵送が原因で家族にバレる心配を減らせる点は無人店舗で申し込みを行うメリットといえます。

一方、デメリットとしては、無人店舗までわざわざ出向く必要があり、深夜や早朝の時間帯は利用できない点が考えられるでしょう。

アイフルの審査申込に必要な書類

アイフルの申込方法についてご紹介しましたが、実際にアイフルに審査申込を行う場合、以下の書類が必要です。

アイフルの審査に必要な3つの書類

ここでは、アイフルの審査に必要な3つの書類の詳細や注意点について解説していきますので、それぞれ見ていきましょう。

本人確認書類(必須)

アイフルに審査申込を行う場合、まずは本人確認書類が必要です。

アイフルでは、運転免許証やマイナンバーカードのほか、以下の書類を本人確認書類としており使用できるようになっています。

アイフルの審査で本人確認書類として使用できるもの

- 顔写真つき本人確認書類

- 運転免許証

- マイナンバーカード(表面のみ)

- 特別永住者証明書

- 在留カード

など

基本的に、顔写真付きの本人確認書類が必要となりますが、資格確認書など顔写真が付いていないものでも、追加で書類を準備することで本人確認が可能です。

審査申込の際には、本人確認書類の有効期限が切れていないかなどもしっかり確認したうえで提出するのが大切です。

その他の本人確認書類の組み合わせについて

Webから申し込みを行う際、本人確認書類を撮影してアップロードしなくてはなりません。

しかし、状況によっては、前述の本人確認書類が用意できないといったケースも考えられるため、その場合には、以下の書類A及びBの中から画像を提出する必要があります。

書類A

- 運転免許証

- 運転経歴証明書

- パスポート(※所持人記入欄があるもの)

- マイナンバーカード(表のみ)

- 在留カード

- 特別永住者証明書

- 資格確認書

- 国民年金手帳

- 母子健康手帳

- 住民票

- 戸籍の附票の写し

- 住民票記載事項証明書

など

書類B

- 公共料金領収書(電気・ガス・水道・NHK・固定電話)

- 国税・地方税の領収書

- 納税証明書

など

提出書類の組み合わせパターンの例

■書類の記載住所と現住所が一致している場合

- 現住所が記載されている書類Aを2点

- 現住所が記載されている書類Aを1点+Bを1点

- 所持人記入欄のないパスポート(2020年2月4日以降発給申請分)+A、Bいずれかから2点

■書類の記載住所と現住所が異なる場合

- 旧住所のAまたはBの書類1点+現住所が記載されているAまたはBの書類2点

なお、必要書類について不明な点があった場合には、申し込みを行う前にアイフルの電話窓口(0120-201-810/9時~18時)などに問い合わせておくと良いでしょう。

住所確認書類(該当する人だけ)

住所確認書類が必要になる方としては、以下のようなケースが想定されます。

■住所確認書類の提出が必要な方

- 本人確認書類に記載された住所と現在お住まいの住所が異なる方

- Web確認で前述の本人確認書類を2つ用意できない方

急な転勤などによって引っ越しをした場合、免許証の住所変更手続きをうっかり忘れていたといったケースも少なくありません。

本人確認書類に記載の住所と、現住所が異なる場合には、あらためて確認を行わなくてはならず、住所確認書類として以下のような書類が必要です。

アイフルの審査で住所確認書類として使用できるもの

- 現在お住まいの住所記載がある書類

- 公共料金領収書(電気・ガス・水道・NHK・固定電話)

- 国税、地方税の領収書

- 納税証明書

など

- 個人番号、基礎年金番号、保険証の記号・番号・保険者番号・QRコード、住民票コードなどの情報が記載されている場合はマスキング(黒塗り)を行ったうえで提出

住所確認資料について不明な点や不安な点がある場合には、申し込み前にアイフルの電話窓口へ問い合わせるのも1つの方法といえるでしょう。

収入証明書類(該当する人だけ)

アイフルでの審査申込にあたって「収入証明書類」が必要になるケースとしては、以下のような方が対象となります。

■収入証明書類の提出が必要な方

- アイフルの利用限度額が50万円を超える方

- アイフルの利用限度額と他の貸金業者からの借入総額が100万円を超える方

- 就業状況の確認等、審査の過程で提出が必要となる方

利用限度額が50万を超える申込やアイフルの限度額と他の借入が100万円を超える場合には、収入証明書類を提出し、基準をクリアしているか確認しなくてはなりません。

また、利用限度額が50万円以下であっても、収入証明書類による確認が必要となるケースもあります。審査を申し込む場合には、あらかじめ収入証明書類として以下の書類を揃えておくのがおすすめできるでしょう。

アイフルの審査申込で収入証明書類として使用できるもの

- 源泉徴収票(直近/最新分)

- 給与明細書(直近2カ月分)

- 確定申告書/青色申告書

- 住民税決定通知書/納税通知書

- 所得(課税)証明書

- 年金通知書

など

- 個人番号、基礎年金番号、保険証の記号・番号・保険者番号・QRコード、住民票コードなどの情報が記載されている場合はマスキング(黒塗り)を行ったうえで提出

収入証明書類は、勤務先の勤続年数などに応じて、必要な書類が変わってくるケースが考えられます。必要になった場合に備えて、事前に手元に準備しておくとスムーズに審査を進めることができるので、おすすめです。

必要書類の提出方法

アイフルで本人確認書類を提出するには、以下の5種類の方法によって提出することができます。

| 1 | 写真を撮影してスマホアプリから提出 | アプリのダウンロードはこちら |

|---|---|---|

| 2 | マイナンバーカードでセブン銀行ATMから提出※1 | セブン銀行ATMを 検索 |

| 3 | Web書類提出サービスから提出 | Web書類提出サービスはこちら |

| 4 | FAXで提出※2 | FAX:077-503-1501 |

| 5 | 無人店舗で提出 | 店舗検索はこちら |

- 1…「自営業の方」「2022年(令和4年)1月以降に入社された方」は利用不可

- 2…収入証明書の余白部分に氏名・携帯電話番号を記入

無人店舗での提出やマイナンバーカードでセブン銀行ATMから提出する場合、わざわざ出向かなくてはなりません。そのため、忙しくて時間が取れない人などの場合には、写真を撮影して提出できるスマホアプリやWeb書類提出サービスが利用しやすいといえるでしょう。

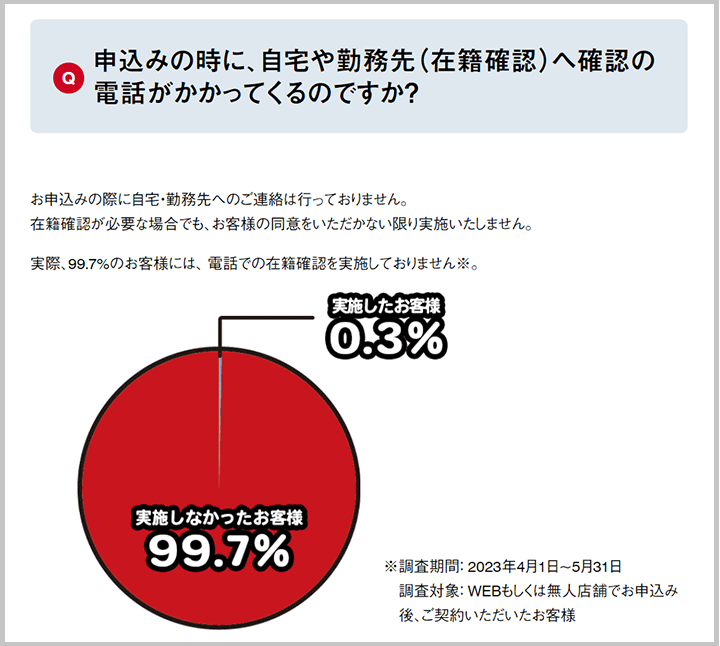

アイフル審査の在籍確認は基本的に電話連絡なし

アイフルでは、基本的に電話による在籍確認を実施していません。家族や会社に借入していることがバレたくない人におすすめの貸金業者といえるでしょう。

- 画像出典:アイフル

在籍確認の電話が必要になった場合の対応方法

基本的に、アイフルでは電話による在籍確認を行っていませんが、審査状況によっては在籍確認が必要になるケースもゼロではありません。

万が一、在籍確認の電話が必要になった場合には、以下のような対応を取るのがおすすめできるでしょう。

■アイフル審査の在籍確認の対応例

職場や自宅への電話連絡が可能な場合

- 申込時に自分が電話を取りやすい連絡先を記載しておく

- 申込後に希望する電話連絡先や時間帯をアイフルに指定しておく

など

職場や自宅への電話連絡を避けたい場合

- 追加の書類提出で対応できないかアイフルに相談をする

- 職場や自宅への電話が難しい理由を説明する(例:個人的な電話が禁止されている)

など

社員証や勤務先名が記載されている給与明細など、追加書類を提出することで在籍確認の対応ができないかの相談するのも1つの方法です。

また、会社によっては、個人的な電話を禁止しているケースもあるため、どうしても職場や自宅への在籍確認を避けたい場合には、当初の申し込み時点でアイフルに相談しておくのも有効的でしょう。

アイフルの在籍確認について詳しく知りたい方は、次の記事もご覧ください。

合わせてこちらもチェック!

アイフルの審査申込から借入までの流れ

ここからは、アイフルの審査申込から借入までの流れについて詳しく解説していきます。

STEPごとに解説していきますので、それぞれ見ていきましょう。

アイフルの審査申込から借入までの流れ

- STEP1:必要書類を用意する

- STEP2:申し込み

- STEP3:審査

- STEP4:契約手続き

- STEP5:借入

-

STEP1

必要書類を用意する

まずは、「本人確認書類」を準備しましょう。

利用金額が50万円を超える場合や、他社との借入の合計が100万円を超える場合には、「収入証明書類」も必要になります。

利用金額が50万円以下でも収入証明書類の提出を求められるケースもあるため、あらかじめ用意しておく方がスムーズに手続きできるでしょう。

また、本人確認書類に加えて、住所確認書類が必要になるケースも想定されます。事前に必要書類を確認したうえで申し込むようにしましょう。

-

STEP2

申し込み

アイフルでは、「Web」「アプリ」「電話」「無人店舗」による申し込みに対応しています。

「Web」や「アプリ」の場合、24時間365日利用でき、わざわざ店舗まで出向く必要がなく、おすすめの申込方法といえるでしょう。

「電話」や「無人店舗」でも即日融資可能ですが、あらためて書類を提出する必要があり、店舗まで出向かなくてはならないため、来店不要で利用できる点はメリットといえます。

-

STEP3

審査

提出した申込情報や各種資料より融資審査が行われます。

「Web」や「アプリ」の場合、審査時間が短縮でき、最短18分で審査結果が通知されます。また、審査結果はメールで連絡が通知されますが、「電話」や「無人店舗」と比べてスピーディーに手続きができるのでおすすめです。

審査によっては、電話での在籍確認が必要になるケースもありますが、どうしても避けたい場合には事前にアイフルへ相談して、給与明細や源泉徴収票などから会社名を確認できるようにしておくと良いでしょう。

-

STEP4

契約手続き

審査の結果、無事に承認となった場合には、ローンカードの発行などの契約手続きが行われます。

「Web」や「アプリ」の場合、カード発行の有無を選択できるため、郵送物を減らしたい、家族にバレたくないといった場合にはカードレスがおすすめといえるでしょう。

「電話」での申し込みの場合、審査通過後には「無人店舗」へ足を運んで契約する必要があります。急いで資金を準備したい場合には、手間なくスピーディーに対応できる「Web」や「アプリ」による手続きがおすすめといえるでしょう。

-

STEP5

借入

借入方法としては、「振込」「スマホアプリ」「提携ATM」より手続き可能です。

「振込」で借入を行う場合は、手数料0円で手続きできますが、「スマホアプリ」や「提携ATM」の場合には手数料が必要になります。

急いでお金を借りたい場合には、「カードレス契約+振込」や「カードを店舗受取+ATMで引き出し」するのが、おすすめといえるでしょう。

アイフルの審査にかかる時間は?土日祝日や対応時間について

アイフルでは審査にどのくらい時間がかかるのでしょうか。

ここでは、アイフルの審査時間について解説していきますので、それぞれ見ていきましょう。

審査の対応時間は9時~21時

アイフルでは、9時~21時まで審査対応を行っています。

即日融資を受けるには、21時までに契約が完了している必要があります。21時以降になると、審査結果は翌日以降に回されてしまうため、当日中に資金が必要な場合には注意しておきましょう。

審査時間は最短18分となっていますが、審査の混雑状況によって審査時間は変動します。「Web」や「アプリ」であっても同様ですので、審査の対応時間ギリギリではなく、余裕を持って申し込んでおくのがおすすめです。

アイフルは土日祝日も審査に対応している

アイフルでは、平日だけでなく、土日祝日でも審査対応を行っています。そのため、土日祝日であっても、即日融資を受けることも可能です。

しかし、土日祝日は、平日よりも混雑している可能性が高く、審査に時間がかかってしまうケースが考えられるため、注意しておきましょう。

「Web」や「アプリ」なら24時間365日いつでも申し込みできますが、あくまでも審査は9時~21時までとなっています。急ぎでお金を借りたい場合には、時間に余裕を持って申し込むのが重要です。

審査にかかる平均時間

アイフルでは最短18分で審査が完了しますが、アンケートの統計では、およそ30分~1時間程度が平均的な審査時間と見られます。

審査時間はあくまでも目安。申し込みが多く混雑している状況の場合、審査の結果回答が遅くなるケースも十分考えられるでしょう。

また、少しでもスピーディーな回答を得たいのであれば、不備・虚偽のない申し込みを行い、書類の不足などがないように注意しておくのが重要です。

合わせてこちらもチェック!

アイフルの審査申込で即日融資を受けるには?

アイフルの申込から借入までの流れや審査にかかる時間についてご紹介しましたが、アイフルで即日融資を受けるにはどういった点に注意すると良いでしょうか。

アイフルは9時~21時まで審査対応を行っていますが、混雑するケースも想定されます。そのため、遅くても16時~17時頃までに申し込みを完了させておくと、即日融資に間に合う可能性が高いです。

ここからは、即日融資を受けるためのポイントについてご紹介しますので、詳しく見ていきましょう。

おすすめの方法は「Web申込」

即日融資を受けたいのであれば、「Web申込」を利用するのがおすすめです。

「Web申込」は、24時間365日いつでも申し込みできます。また、手持ちのスマホやPCから申し込みでき、Web上で契約、借入まで完結可能です。

カードレスも選択可能であり、カードレスなら郵送物が手元に届くこともないため、家族にバレたくないといった場合にもおすすめできるでしょう。

- 画像出典:アイフル

また、スムーズに審査を進めるためには、本人確認書類や収入証明書類などの必要書類を事前に準備しておくのも有効です。

アイフルの即日融資について詳しく知りたい方は、次の記事も参考にしてみてください。

合わせてこちらもチェック!

アイフルから審査結果の連絡が来ない?回答が遅い理由

アイフルに審査を申し込んだものの、すぐに回答が出ないケースも考えられます。

アイフルとしても、融資を行ってこそ企業としての収益が上がりますので、申込者に対してはできるだけ積極的に融資をしたいと考えています。しかし、何かしらの理由ですぐに審査通過と判定できない場合に、各所の確認を行うためどうしても時間がかかるケースが出てきます。

では、具体的にどのような理由が考えられるのでしょうか。ここでは、審査結果連絡が遅い理由について紹介しますので、それぞれ見ていきましょう。

理由1申込内容・提出書類に不備や虚偽が見つかった

審査結果の回答が遅い最大の理由として考えられるのが、申込内容や提出書類の不備、虚偽が見つかったケースが考えられます。

例えば、本人確認書類の住所と申込の住所が異なる場合や、勤務先、年収などに関して誤った情報を入力しているケースなどが考えられるでしょう。

特に、申告した借入状況と実際の借入件数やローンの残高が相違していると、審査する側の信用度も低下してしまう可能性も考えられます。

スムーズな審査を行うためにも、正確な内容で申し込みを行うようにしましょう。

理由2審査の対応時間外に申し込みをした

審査の対応時間外に申し込んでいた場合には、審査に時間がかかってしまう可能性が高いです。

アイフルでは、審査対応時間は9時から21時までとなっています。

Webやアプリの場合、24時間365日いつでも申し込み可能ですが、審査自体は9時から21時の間に行われています。例えば、22時に申し込んだ場合、翌日の9時以降でないと審査が開始されません。そのため、当然ながら審査結果の通知も遅くなってしまうのです。

したがって、審査の対応時間外にならないよう、余裕を持った申し込みを行うのが重要といえるでしょう。

理由3申込者が多く混雑して時間がかかっている

土日祝日や連休、月末など資金需要が高まる時期になると、カードローン申込者が殺到し、混雑してしまうケースが想定されます。

申し込みが混雑してしまうと、審査担当者やオペレーターの処理が追い付かずに、審査結果の回答が遅くなる可能性が高いです。

借入を急いでいるのであれば、土日祝日や連休など、混雑しやすいタイミングを避けて申し込むことをおすすめします。

また、どうしても土日祝日中に即日融資を受けたい場合には、少しでも早めに申し込んでおくのが最適といえるでしょう。

理由4信用情報などに問題が見つかり審査が進まない

信用情報に問題があり、審査が進まないケースも審査結果の回答が遅くなる理由として考えられるでしょう。

他社のローン返済が遅れていたり、滞納していたりした場合、信用情報にも延滞の情報が掲載されているため、信用度の低い顧客として慎重に審査が進められてしまいます。

そうすると必然的に審査時間も長くなり、結果的に審査の回答も遅くなってしまうケースが考えられるのです。

したがって、少しでも審査時間を早めたいのであれば、返済の遅延や延滞などの問題を解消したうえで申し込む方が良いでしょう。

理由5何かしらの理由で連絡が取れない

アイフルの担当者より電話やメールで連絡をしているにも関わらず、連絡が取れない場合にも審査結果の回答が遅くなってしまう原因として考えられるでしょう。

連絡が取れないケースとしては、申し込み時の連絡先を間違えている場合や、通知メールが迷惑メールに振り分けられているケースなどが考えられます。

まずは、申し込み時点で不備がないかをチェックするとともに、迷惑メールフォルダにメールが届いていないかなどをチェックしておくと良いでしょう。

アイフルから審査結果の連絡が来ないときの主な対応方法

アイフルから審査回答が遅くなる理由について解説しました。では、アイフルから審査結果の連絡が来ない場合には、どういった対応を取るのが良いのでしょうか。

ここからは、アイフルから審査結果の連絡が来ない場合に自分でできる対応方法について解説しますので、それぞれ見ていきましょう。

対応1迷惑メールフォルダなどメールを詳しく確認する

Webやアプリから申し込みを行った場合、審査結果はメールで通知されるため、迷惑メールフォルダにメールが届いていないか確認してみましょう。

アイフルから審査結果の通知メールが届いているにも関わらず、迷惑メールに分類されており気付かなかったというケースは多いです。念のために迷惑メールフォルダもチェックしておくようにすると良いでしょう。

対応2申込内容や提出書類に不備がないか確認をする

申込内容や提出書類に不備がなかったかの確認をしておくのも大切です。

万が一、申し込み内容に不備があった場合には、アイフルへ連絡を行い、正しい情報を伝えると良いでしょう。

申し込み時には、コピーを取っておいたり、画面をスクショしておいたりすると後からと記載内容を確認できます。

対応3他に審査に落ちる理由はないか調べてみる

融資リスクが高いと判断される場合には、審査が長引く可能性も高いです。したがって、審査に落ちる理由がないか調べてみるのも1つの対応方法といえます。

信用情報が心配なら信用情報機関に情報開示請求を行い、自身の信用情報を確認してみるのも良いでしょう。

また、年収に対して借入金額が大きすぎないか、申請内容に虚偽を疑われるような部分がないか、他社の借入件数が多くないか、などの部分をチェックしておくのも大切です。

対応4アイフルの電話窓口に問い合わせる

審査結果の通知が遅く、自分で確認しても分からない場合には、アイフルの電話窓口に問い合わせを行ってみましょう。

お申込専用ダイヤル:0120-337-137(受付時間:9時~21時)

上記専用ダイヤルに問い合わせを行えば、審査状況について確認できます。

この際、書類の不備が原因であった場合には、速やかに再提出する、入力ミスがあった場合には正確な情報を伝えるなど、原因の改善を図りましょう。

アイフルの審査に落ちた…落ちたらどうすればいい?

アイフルの審査に落ちてしまった場合には、一体どうすれば良いでしょうか。

ここからは、アイフルの審査に落ちてしまった場合の対応について3つ紹介しますので、それぞれ見ていきましょう。

落ちた理由を少しでも知りたいなら…「信用情報機関に開示請求」

審査に落ちてしまった場合、アイフルに問い合わせを行ったとしても、基本的に審査に落ちた理由は教えてもらえません。

ご自身の申込情報や返済能力に問題がないという場合には、信用情報に問題があるケースが考えられます。

信用情報は、信用情報機関に対して情報開示請求を行うことで調査可能です。

アイフルでは、以下の信用情報機関に加盟しており、信用情報の登録を行っています。

■アイフルが加盟する信用情報機関

万が一、審査に落ちてしまった場合には、上記の2機関にアクセスして、それぞれ手順に沿って情報の開示請求を行うことで、ご自身の信用情報を確認できます。

もしかすると、自分でも忘れていたような借入が残っていたり、携帯電話料金の支払いが遅れていたりなど、何かしらの原因が見つかるかもしれません。

借入を急いでいるなら…「別のカードローンに申し込む」

どうしてもお金を用意しないといけないなど、借入を急いでいるのであれば、別のカードローンを申し込んでみるのも1つの方法といえるでしょう。

アイフルと同様に、即日融資に対応していたり、上限金利が近い業者だったりと近い条件のカードローンもいくつも展開されています。

審査が不安な方は各社の審査通過率を見て、ご自身に合ったカードローンを申し込んでみるのもおすすめできるでしょう。

| 利用限度額 | 審査時間※1 | 融資時間※1 | 金利(実質年率) | 無利息期間 | 審査 通過率※2 |

|

|---|---|---|---|---|---|---|

| アイフル | 最大 800万円 |

最短18分 | 最短18分 | 年3.0%~18.0% | 30日間※3 | 35.9% |

| アコム | 最大 800万円 |

最短20分 | 最短20分 | 年3.0%~18.0% | 30日間 | 42.0% |

| プロミス | 最大 800万円 |

最短3分 | 最短3分 | 年2.5%~18.0% | 30日間 | 37.8% |

| レイク | 最大 500万円 |

申し込み後 最短15秒 |

Webなら 最短20分 |

年4.5%~18.0% | 365日間、60日間※4 | 24.0% |

| SMBC モビット |

最大 800万円 |

最短15分 | 最短15分 | 年3.0%~18.0% | なし | 非公開 |

- 1…審査時間・融資時間は、申込時間や審査状況などによって希望に沿えない場合あり

- 2…各社の審査通過率は2023年4月~2024年3月まで累計の新規貸付率

- 3…はじめての方なら最大30日間利息0円

- 4…「365日間無利息」はレイクを初めてのご契約の方で、Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。「60日間無利息」はレイクを初めてのご契約の方で、Webお申込み、ご契約額が50万円未満の方。いずれの無利息期間も「無利息期間経過後は通常金利適用」「初回契約翌日から無利息適用」「他の無利息商品との併用不可」

時間に余裕があるなら…「期間を開けて再度アイフルに申し込む」

急ぎでない場合には、期間を空けてから再度アイフルに申し込みを行うのも1つの方法といえます。

信用情報機関では、延滞や借入状況の確認ができるだけでなく、ローンなどの申込履歴についても遡って確認が可能です。申込履歴は6カ月間、情報が保管されます

また、一定期間が経過したことで、他社借入が完済していたり、他の借入が減少していたりと審査に通りやすい状況になっているケースも考えられます。

このように、時間的にも余裕があるのであれば、期間を空けてから再度申し込むのもおすすめできるでしょう。

アイフルの増額審査にかかる時間や申し込みの方法は?

アイフルで増額審査を行う場合、どのくらいの時間がかかるのでしょうか。

ここでは、アイフルの利用限度額の増額審査について解説しますので、見ていきましょう。

アイフルの増額審査にかかる時間

アイフルでは、基本的に収入証明書を提出してから、2営業日以内に増額審査が完了します。

増額の案内が届いた場合であっても、審査状況や借入希望額によっては収入証明書の再提出が必要になる可能性もあるため注意が必要です。

また、限度額の増額を行うには、当初の申し込み時よりも年収が増加しているなど返済能力が向上しているかどうかが重要なポイントになります。

年収が下がっている場合など、総量規制の観点から減額になるリスクも考慮したうえで申し込みを行いましょう。

アイフルの増額審査に申し込む方法

アイフルで限度額の増額審査を申し込むには、スマホアプリから最新の収入証明書を提出しなくてはなりません。

収入証明書を撮影する際には、証明書全体が入るようにし、文字がはっきり見えるように撮影しましょう。また、1枚で収まらない場合には、同じ部分がかぶるように複数に分けて撮影する必要があります。

【まとめ】アイフルの特徴を理解して賢く利用しよう

本記事では、アイフルの審査について詳しく解説してきました。

アイフルは、大手消費者金融業者の中で、メガバンクを親会社に持たない唯一の独立系消費者金融業者です。審査時間は最短18分と短く、スピーディーな審査対応が可能な貸金業者として人気となっています。

人生のさまざまなシーンでお金が必要になってくるケースは少なくありません。ぜひ本記事を参考にして、アイフルでの借入を検討してみてはいかがでしょうか。

アイフルの審査や審査時間でよくある質問

-

一度解約したアイフルで再契約をする場合でも審査は必要ですか?

必要です

解約してから再契約するまでの間に、信用情報に問題が発生しているケースも考えられます。そのため、一度解約を行った場合には、再度審査を受けたうえで再契約をしなくてはなりません。

以前と状況が変わっている場合には審査に落ちるケースもあり得ますので、注意しておきましょう。

-

増額ではなく減額することは可能ですか?

可能です

Webもしくは電話にて限度額の引下げ手続きが可能です。ただし、Webから減額を申し込む場合、1ヶ月以内に限度額が増えた方専用となっています。その他の場合は、0120-008-113へ電話で申し込む必要がありますので、注意しておきましょう。