カードローンでお金を借りるのが初めてという人も、銀行カードローンなら申し込みしやすいのではないでしょうか?

いつも利用している銀行のカードローンなら、ダイレクトメールなどで案内があることも多いでしょう。低金利で借入できるのも安心感があります。

本記事では、おすすめの銀行カードローンや、銀行カードローンの特徴、選び方、審査に落ちないためのポイントなどについて解説しています。できるだけ良い条件で借入したいという人は、ぜひ参考にしてください。

銀行カードローンがおすすめな人とは?

- 低金利で借入をしたい人

- すでに住宅ローンなどを組んでいて金利の優遇措置を受けられる人

- 定期的に繰上返済や一括払いなどができる人

- 融資を受けるまでに時間的に余裕がある人

- 何かあった際に有人店舗の窓口で相談をしたい人

結論(この記事のポイント)

- 今人気がある銀行カードローンが分かる

- 銀行カードローンの審査が厳しい理由を知ることができる

- 銀行カードローン審査で落ちないための5つのポイントが理解できる

- 銀行カードローンを利用するときの注意点を把握できる

■おすすめの銀行カードローンランキング

- 1位

- みずほ銀行カードローン

- 2位

- 楽天銀行スーパーローン

- 3位

- りそな銀行カードローン

- 4位

- ソニー銀行カードローン

- 5位

- auじぶん銀行カードローン

- 6位

- 住信SBIネット銀行カードローン

- 7位

- 東京スター銀行スターカードローンα

- 8位

- 三菱UFJ銀行カードローン「バンクイック」

- 9位

- イオン銀行カードローン

- 10位

- オリックス銀行カードローン

目次

人気のおすすめ銀行カードローンを徹底比較!

まずはおすすめの銀行カードローン10社を6つの項目で比較してみました。

特に銀行カードローンの強みである「低金利」かどうかについては、金利の「上限金利」で比較するとよいでしょう。また、「金利優遇制度」や「無利息期間」などの有無も、できるだけ支払う利息を抑えてお得に活用するためには必要です。

なお、審査時間・融資時間については、あくまでも「最短」での期間として捉えるようにしましょう。最近では即日融資が可能な銀行カードローンも増えてきましたが、申込時間や審査状況など個人差によってもかかる時間が異なるため、申し込みの際はできるだけ時間に余裕を持つことが大切です。

Web完結の有無についてはカードの仕様をカードレス契約・キャッシュカードを兼用・ローンカード発行などから選べる場合は「〇」としています。

| 名称 | 金利 実質年率 |

金利優遇・ 無利息期間 |

利用 限度額 |

審査 時間※1 |

融資 時間※1 |

Web 完結 |

|---|---|---|---|---|---|---|

| みずほ銀行 カードローン |

年2.0%~ 14.0% |

金利優遇 制度あり |

10万円~ 800万円 |

最短 当日 |

最短 当日 |

〇 |

| 楽天銀行 スーパーローン |

年1.9%~ 14.5% |

金利優遇 制度あり※2 |

10万円~ 800万円 |

最短 即日 |

最短 即日 |

△※3 |

| りそな銀行 カードローン |

年2.14%~ 13.65% |

金利優遇 制度あり |

10万円~ 800万円 |

最短 1週間 |

最短 1週間 |

〇 |

| ソニー銀行 カードローン |

年2.5%~ 13.8% |

金利優遇 制度あり※2 |

10万円~ 800万円 |

最短 即日 |

最短 翌営業日 |

△※3 |

| auじぶん銀行 カードローン |

年1.48%~ 17.5% |

金利優遇 制度あり |

10万円~ 800万円 |

最短 即日 |

最短 即日 |

△※3 |

| 住信SBIネット銀行カードローン | 年2.49%~ 14.79%※8 |

金利優遇 制度あり |

10万円~ 1,000万円 |

最短 数日 |

最短 数日 |

〇 |

| 東京スター銀行スターカードローンα | 年1.5%~ 14.6%※4 |

30日間 無利息※5 |

10万円~ 1,000万円※6 |

最短 2日 |

– | 〇 |

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~ 14.6% |

なし | 10万円~ 800万円 |

最短 即日 |

最短 即日 |

△※3 |

| イオン銀行 カードローン |

年3.8%~ 13.8% |

なし | 10万円~ 800万円 |

最短 3~4日 |

最短 5日 |

△※3 |

| オリックス銀行 カードローン |

年1.7%~ 1.48% |

初回契約日の翌日から30日間無利息※7 | 10万円~ 800万円 |

最短 数日 |

最短 数日 |

△※3 |

- 1…申込時間や審査状況などにより異なる場合あり

- 2…期間限定のキャンペーンなど時期による

- 3…申し込み・契約はWebで完結できるがローンカードの発行は必須

- 4…保証料を含みます。金利は審査により決定します

- 5…お借り入れ日ではなくご契約日から30日間となりますのでご注意ください

- 6…10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します

- 7…初めての契約の場合、契約日の翌日から30日間の無利息期間(借入日の翌日からではありません)

- 8…利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

あなたにピッタリなのは?おすすめ人気の銀行カードローンをランキングで紹介!

銀行カードローンの比較ポイントが分かっても、決めきれない方も多いでしょう。

ここでは比較表を基に、各社のスペックを数値化してその合計ポイントでランキングを作成してみました。

迷っているあなたは、次のランキングを参考にして、低金利で長く使える銀行カードローンに申し込んでみてはいかがでしょうか。

ランキングの順位に合わせて、各社の詳細も紹介しているのでぜひ参考にしてみてください。

| 順位 | 名称 | 合計 ポイント |

金利 | 金利優遇・ 無利息期間 |

利用 限度額 |

審査 時間 |

融資 時間 |

Web 完結 |

|---|---|---|---|---|---|---|---|---|

| 1位 | みずほ銀行 カードローン |

16 | 2 | 3 | 2 | 3 | 3 | 3 |

| 2位 | 楽天銀行 スーパーローン |

15 | 2 | 3 | 2 | 3 | 3 | 2 |

| 3位 | りそな銀行 カードローン |

14 | 3 | 3 | 2 | 1 | 2 | 3 |

| 4位 | ソニー銀行 カードローン |

14 | 2 | 3 | 2 | 3 | 2 | 2 |

| 5位 | auじぶん銀行 カードローン |

14 | 1 | 3 | 2 | 3 | 3 | 2 |

| 6位 | 住信SBIネット銀行カードローン | 13 | 2 | 3 | 3 | 1 | 1 | 3 |

| 7位 | 東京スター銀行スターカードローンα | 13 | 2 | 3 | 3 | 1 | 1 | 3 |

| 8位 | 三菱UFJ銀行カードローン「バンクイック」 | 12 | 2 | 1 | 1 | 3 | 3 | 2 |

| 9位 | イオン銀行 カードローン |

11 | 2 | 1 | 2 | 2 | 2 | 2 |

| 10位 | オリックス銀行カードローン | 11 | 2 | 2 | 2 | 1 | 2 | 2 |

■ランキングの根拠・算出方法は次のとおり

①各社のスペックを3段階で評価

- 3ポイント…10社中、1位のものまたは条件付きで1位クラスのもの

- 2ポイント…10社中、2位以降~で最低スペックではないもの

- 1ポイント…10社中、最もスペックが低いと判断できるもの

②各項目の指標に合わせてポイント付け

- 「金利」は上限金利が低いほど高ポイント

- 「金利優遇制度」は3ポイント(期間限定のものも含む)、「無利息期間」は2ポイント

- 「利用限度額」は限度額が高いほど高ポイント

- 「審査時間」「融資時間」はスピードが速いほど高ポイント

- 「Web完結」は〇が3ポイント、△が2ポイント、来店が必須な場合は1ポイント(今回は

なし)

③合計ポイント数でランキング化

- 合計ポイントが同一の場合は、次の優先度で順位付け

- 3ポイントの獲得数の多さ > 銀行カードローンの強みである「金利の低さ(主に上限金利)」「金利優遇」「無利息期間」などで獲得しているポイント数

1位みずほ銀行カードローン

| みずほ銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円 | 最短当日※1 | 最短当日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 2.0%~14.0% | – | 〇※1 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…審査結果の最短当日回答は、みずほ銀行の口座をお持ちの方に限ります。申込の時間帯や審査の状況などによって希望に沿えない場合あり。審査の対応は平日9時~20時まで

- 2…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

- 3…ネット申込は「キャッシュカード兼用型」のみが対象

ランキングの第1位は、メガバンクのみずほ銀行が提供する「みずほ銀行カードローン」です。

みずほ銀行カードローンの金利は「年2.0%~年14.0%」と低金利の設定です。金利優遇措置もあり、みずほ銀行の住宅ローンを利用中の人の場合はさらに「年0.5%」金利が下がって「年1.5%~年13.5%」の低金利で利用できます。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円以上 100万円未満 | 年14.0% |

| 100万円以上 200万円未満 | 年12.0% |

| 200万円以上 300万円未満 | 年9.0% |

| 300万円以上 400万円未満 | 年7.0% |

| 400万円以上 500万円未満 | 年6.0% |

| 500万円以上 600万円未満 | 年5.0% |

| 600万円以上 800万円未満 | 年4.5% |

| 800万円 | 年2.0% |

- 2024年2月22日時点

- 利率は変動金利で、金融情勢等により見直す場合あり

また、みずほ銀行の口座を保有しておりWebからの申し込みであれば、審査結果は最短当日に通知が届きます。「既にみずほ銀行の普通預金口座を持っている」「みずほダイレクトが利用できる状態にある」人で、かつカードローンの申込時に「キャッシュカード兼用型」を選択すれば、最短で即日融資を受けられる可能性もあります。

低金利で長くカードローンを利用したい方や、みずほ銀行口座を既にお持ちの方にはおすすめの1枚です。

2位楽天銀行スーパーローン

| 楽天銀行スーパーローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短即日※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 1.9%~14.5% | - | 〇※1 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり、審査対応は平日のみ

- 2…パート・アルバイトの方および専業主婦の方は、20歳以上~60歳以下に限る

- 3…一部例外あり

ランキングの第2位は、ネット銀行大手の楽天銀行が提供するカードローンの「楽天銀行スーパーローン」です。

金利設定は「年1.9%~年14.5%」と銀行カードローンの中でも平均的な設定になっています。なお、楽天銀行スーパーローンでは期間限定でキャンペーンを開催していることも多く、稀に「金利半額キャンペーン」や「ポイント還元キャンペーン」などでお得に活用できるタイミングもあります。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円以上 100万円未満 | 年14.5% |

| 100万円以上 200万円未満 | 年6.6%~年14.5% |

| 200万円以上 300万円未満 | 年3.9%~年14.5% |

| 300万円以上 350万円未満 | 年2.9%~年12.5% |

| 350万円以上 500万円未満 | 年2.9%~年8.9% |

| 500万円以上 600万円未満 | 年2.5%~年7.8% |

| 600万円以上 800万円未満 | 年2.0%~年7.8% |

| 800万円 | 年1.9%~年4.5% |

- 2024年4月1日時点の金利設定

- 利率は変動金利、金融情勢等の変化により見直す場合あり

- MY ONEネット特約会員は上記の金利(実質年率)から0.4%差し引いた特約金利が適用

また、楽天銀行スーパーローンは、楽天会員のランクに応じて審査が優遇されるので、楽天関連のサービスをよく利用している方で銀行カードローンの審査が不安な方には申し込みやすいのも強みの一つです。

なお、カードローンでは珍しく、専業主婦の方でも申し込みが可能です。楽天銀行口座をお持ちの方や、楽天会員の方、専業主婦で借入を検討している方などにおすすめの1枚です。

3位りそな銀行カードローン

| りそな銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短1週間※1 | 最短1週間※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 2.14%~13.65% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

ランキング3位は「りそな銀行カードローン」です。

基準金利は「年2.14%~年13.65%」と銀行カードローンの中でもトップクラスで低い設定になっています。金利優遇措置もあり、所定の住宅ローンを利用中の人はさらに金利が年0.5%引き下げられるので「年1.64%~年13.15%」で利用することができます。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円型~100万円型 | 年13.650% |

| 150万円型~200万円型 | 年10.150% |

| 300万円型 | 年7.150% |

| 400万円型 | 年5.650% |

| 500万円型 | 年5.050% |

| 600万円型 | 年4.650% |

| 700万円型 | 年4.150% |

| 800万円型 | 年2.140% |

- 2023年4月時点

- 利率は変動金利で、金融情勢等により見直す場合あり

Webやスマホアプリで、申し込みから借り入れ・返済、各種変更や確認など、スマホだけで全ての利用を完結することが可能です。ローン専用カードの設定がなく、キャッシュカードがそのまま使用できるので、財布がかさばることもありません。

金利の低さを最優先で考えたい方や、りそな銀行をご利用中の方、スマホで手軽にカードローンを利用したい方におすすめです。

4位ソニー銀行カードローン

| ソニー銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短即日※1 | 最短 翌営業日※1 |

|

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 2.5%~13.8% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

ランキング4位は「ソニー銀行カードローン」です。

金利の設定は「年2.5%~年13.8%」と、銀行カードローンの中ではやや低めな印象です。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円~50万円 | 年13.8% |

| 60万円~90万円 | 年12.8% |

| 100万円 | 年9.8% |

| 150万円 | 年9.0% |

| 200万円 | 年8.0% |

| 300万円 | 年6.0% |

| 400万円 | 年5.0% |

| 500万円 | 年4.0% |

| 600万円 | 年3.5% |

| 700万円 | 年3.0% |

| 800万円 | 年2.5% |

- 2024年7月時点

- 利率は変動金利で、金融情勢等により見直す場合あり

利用明細は基本Webのみで対応しており、利用中に自宅へ郵送される心配がありません。

また、借入をお急ぎの方向けに、ローン専用カードが郵送で届く前に振込融資を受けられる「初回振込サービス」があります。初回の借入に限り、ローン専用カードの受け取りまでに通常7日~10日ほどかかる時間を短縮することができます。本審査に通過した後、契約手続きの完了日時が平日の0時~14時30分の間であれば、契約完了日の当日中に振込融資を受けることが可能です。

ソニー銀行を既にご利用中の方や、初回の借入日をできるだけ明確にしたい方などにおすすめのカードローンです。

5位auじぶん銀行カードローン

| auじぶん銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800 万円 |

最短即日※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 1.48%~17.5% | ― | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込時間や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。年金収入のみの方でも申込可能。専業主婦/専業主夫の方は申込不可

ランキング5位は「auじぶん銀行カードローン」です。

金利設定は「年1.48%~年17.5%」と、上限金利はやや高めの設定になっています。ただし、金利優遇措置の条件が優しく「au ID」を持っている人は最大で年0.5%の金利引き下げを受けることができます。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円~100万円 | 年13.0%~年17.5% |

| 110万円~300万円 | 年7.0%~年13.0% |

| 310万円~500万円 | 年5.0%~年7.0% |

| 510万円~700万円 | 年3.5%~年5.0% |

| 710万円~800万円 | 年1.48%~年3.5% |

- 2024年7月時点

- 利率は変動金利で、金融情勢等により見直す場合あり

申込時にコースが2種類あり、「誰でもコースなら年0.1%優遇」「他社からの借り換えコースなら最大の年0.5%優遇」が受けられます。

また、申し込みから振込融資での借入まで、全てWeb完結で即日融資も可能です。ローンカードが到着する前に銀行振込で借りられるのでお急ぎの方には最適です。

金利よりもスピード感を重視したい方や他社借入の借り換えを検討中の方、auユーザーの方におすすめのカードローンです。

6位住信SBIネット銀行カードローン

| 住信SBIネット銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 1,000万円 |

最短数日※1 | 最短数日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 年2.49%~ 14.79%※2 |

- | 〇 | |

| パート・ アルバイト |

学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込時間や審査の状況などによって希望に沿えない場合あり

- 2…利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

- 3…満20歳以上満65歳以下で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

ランキング6位は「住信SBIネット銀行カードローン」です。

金利設定は平均的な「年2.49%~14.79%」となっており、所定の条件を満たせば金利優遇を受けられます。カードローンの利用にあたっては、住信SBIネット銀行の普通預金口座の保有が必要ですが、同時開設での申し込みが可能になっています。

カードローンの申込時に銀行口座を同時開設した場合でも、通常の開設手続きではキャッシュカードが発行されず郵送物が発生することはないので、家族にバレる心配がありません。カード発行が必要な場合にだけ、契約完了後にWEBサイトから手続きをすることで、カードローン機能が付帯された銀行用キャッシュカードが郵送される形になります。(ローン専用カードの設定なし)

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円~100万円 | 年14.79% |

| 110万円~200万円 | 年11.99% |

| 210万円~300万円 | 年8.99% |

| 310万円~400万円 | 年7.49% |

| 410万円~500万円 | 年6.49% |

| 510万円~600万円 | 年5.49% |

| 610万円~700万円 | 年4.49% |

| 710万円~900万円 | 年2.99% |

| 910万円~1,000万円 | 年2.49% |

- 2024年7月時点

- 利率は変動金利で、金融情勢等により見直す場合あり

「SBI証券口座を保有登録済みの方」または「住信SBIネット銀行が取り扱っている住宅ローン残高がある方」いずれかで年0.5%の引き下げ。「ミライノカード(JCB)を保有しており住信SBIネット銀行口座を引き落とし口座に設定している方」で年0.1%の引き下げが受けられます。※ミライノカード(JCB)は、2023年11月30日で新規募集を停止しております。

なお、SBI証券口座は2024年2月時点で国内初の「証券総合口座1,200万口座を達成」しています。SBI証券口座をお持ちの方や、住信SBIネット銀行の住宅ローンをご利用中の方は、申し込みを検討してみはいかがでしょうか。

7位東京スター銀行スターカードローンα

| 東京スター銀行スターカードローンα | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~1,000万円※1 | 最短2日※2 | – | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 1.5%~14.6%※3 | 契約日から30日間※4 | – | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※5 | 〇※5 | 〇※5 | |

| おすすめポイント | |||

|

|||

- 1…10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します

- 2…土日祝・年末年始は除きます。申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 3…保証料を含みます。金利は審査により決定します

- 4…お借り入れ日ではなくご契約日から30日間となりますのでご注意ください

- 5…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

ランキング7位は「東京スター銀行スターカードローンα」です。

金利設定は平均的な「年1.5%~14.6%」で、利用限度額は10万円~最大1,000万円(10万円単位)。仮審査に通った後、本審査に進むためには東京スター銀行の口座開設が必要です。

カードローンの申込時に「自動融資あり」「自動融資なし」のいずれかを選ぶことができます。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円~1,000万円※1 | 年1.5%~14.6%※2 |

- 1…10万円以上1,000万円以下(10万円単位)の範囲で審査により決定します

- 2…保証料を含みます。金利は審査により決定します(2025年3月時点)

契約日の当日から「30日間利息期間0円」のサービスを利用できるので、契約完了後から借入まではできるだけ早めの利用開始をおすすめします。なお、無利息期間は借入日ではなく契約日から30日間となりますので注意してください。

東京スター銀行をご利用中の方や、銀行カードローンで無利息期間を活用したい方は、申し込みを検討してみはいかがでしょうか。

8位三菱UFJ銀行カードローン「バンクイック」

| 三菱UFJ銀行カードローン「バンクイック」 | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円 | 最短即日※1 | 最短即日※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 1.4%~14.6% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

ランキング8位は「三菱UFJ銀行カードローンのバンクイック」です。

金利は「年1.4%~年14.6%」の平均的な設定です。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| ~100万円 | 年13.6%~年14.6% |

| 110万円~200万円 | 年10.6%~年13.6% |

| 210万円~300万円 | 年7.6%~年10.6% |

| 310万円~400万円 | 年6.1%~年7.6% |

| 410万円~500万円 | 年4.6%~年6.1% |

| 510万円~600万円 | 年4.1%~年4.6% |

| 610万円~700万円 | 年3.6%~年4.1% |

| 710万円~800万円 | 年1.4%~年3.6% |

- 利率は変動金利

- 2024年9月16日以降に契約した方の適用金利。それ以前に「バンクイック」を契約した方の適用金利は、本金利と異なる場合あり

- 利用限度額50万円超を希望する場合、収入証明書の提出が必要

銀行カードローンでは珍しく、土日でも審査対応を行っています。Web完結で24時間申し込めるので、平日はお仕事などで忙しい方でも、曜日などを気にせず申し込みが可能です。また、ローンカードの発行は必須になりますが、三菱UFJ銀行に設置されているテレビ窓口でカードを受け取れば即日融資を受けられる可能性もあります。

バンクイックの申し込みや利用の際は、利用三菱UFJ銀行の銀行口座を開設する必要はありません。他行をメイン口座としたまま、バンクイックを利用することができるので口座開設の手間も省略できます。

今使用している銀行口座を変えたくない方、お近くに三菱UFJ銀行の支店がある方などは、バンクイックの利用を検討してみてはいかがでしょうか。

9位イオン銀行カードローン

| イオン銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~ 800万円 |

最短3日~4日※1 | 最短 5日※1 |

|

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 3.8%~13.8% | - | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | ×※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込時間や審査の状況などによって希望に沿えない場合あり

- 2…20歳以上で安定した収入があれば主婦/主夫の方でも利用可能。配偶者の方に安定した収入があれば専業主婦/専業主夫の方でも申込可能。学生の方は申込不可

ランキングの9位は「イオン銀行カードローン」です。

金利設定は「年3.8%~年13.8%」と、上限金利はやや低めです。

| 契約時の利用限度額 | 適用金利(実質年率) |

|---|---|

| 10万円〜90万円 | 年11.8%〜年13.8% |

| 100万円〜190万円 | 年8.8%〜年13.8% |

| 200万円〜290万円 | 年5.8%〜年11.8% |

| 300万円〜390万円 | 年4.8%〜年8.8% |

| 400万円〜490万円 | 年3.8%〜年8.8% |

| 500万円〜590万円 | 年3.8%〜年7.8% |

| 600万円〜790万円 | 年3.8%〜年5.8% |

| 800万円 | 年3.8% |

- 2024年7月時点

- 利率は変動金利で、金融情勢等により見直す場合あり

イオン銀行口座を既に持っていて融資を急いでいる方は、新規申込時の初回に限りローンカードの到着前に、振込融資を受けることができます。ただし、審査日数もそれなりにかかる可能性があるため、できるだけ時間に余裕が持てる状況で申し込むのが良いでしょう。

また、「イオン銀行ATM」「E-netコンビニATM」「ローソンATM」などのATMであれば、24時間365日いつでも取引手数料が無料で利用可能です。

イオンをよく利用される方や、「E-netコンビニATM」「ローソンATM」などが設置されたコンビニが近隣にある方は、イオン銀行カードローンの利用を検討してみてはいかがでしょうか。

10位オリックス銀行カードローン

| オリックス銀行カードローン | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 10万円~800万円 | 最短数日 | 最短数日 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 1.7%~14.8% | 30日間※1 | 〇※2 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | ✕ | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…初めての契約の場合、契約日の翌日から30日間の無利息期間(借入日の翌日からではありません)

- 2…土日祝日に借入は可能、審査対応は土日祝日などを除く平日のみ

- 3…満20歳以上69歳未満のお勤めで安定した収入があれば主婦(主夫)の方も申込可能。お勤めでない専業主婦(専業主夫)、お勤めであっても学生の方などは申込不可

ランキング10位は「オリックス銀行カードローン」です。

金利設定は「年1.7%~年14.8%」と平均的ですが、銀行カードローンには希少な「無利サービス」を受けることができます。はじめて契約する方に限り、契約日の翌日から30日間の無利息期間が利用できるので、一時的なお金が必要ですぐに返済が可能な方はお得に活用できるでしょう。

| コース | 利用限度額 | 適用金利(実質年率) |

|---|---|---|

| 100万円未満コース | 100万円未満 | 12.0%~14.8% |

| 100万円コース | 100万円 | 6.0%~14.8% |

| 150万円コース | 100万円超150万円以下 | |

| 200万円コース | 150万円超200万円以下 | 5.0%~12.8% |

| 300万円コース | 200万円超300万円以下 | |

| 400万円コース | 300万円超400万円以下 | 4.5%~8.8% |

| 500万円コース | 400万円超500万円以下 | |

| 600万円コース | 500万円超600万円以下 | 3.5%~5.8% |

| 700万円コース | 600万円超700万円以下 | |

| 800万円コース | 700万円超800万円以下 | 1.7%~4.8% |

- 2022年10月6日時点

- 利率は変動金利で、金融情勢等により見直す場合あり

- コースは申し込み時の希望コースであり、審査の結果10万円単位で利用限度額が決定される

さらにカードローンでは希少なサービスで、ガン保障特約付きプラン「Bright」への加入も可能です。「Bright」に加入すると、毎月の保険料はオリックス銀行が負担してくれるので自分で支払う必要がなく、万が一「死亡・高度障害」または「ガンと診断確定された」ときに、その時点での借入残高を保険金で充当してくれます。

オリックスグループのサービスをよく利用される方や、万が一の保障で家族に負債などを負わせたくない方は、オリックス銀行カードローンを検討してみてはいかがでしょうか。

銀行カードローンとは?

銀行カードローンとは、銀行が提供している個人向けの融資サービスです。

銀行カードローンは、資金の使いみちを定めずに申し込みができて、利用限度額の範囲内であれば繰り返し利用できる点が特徴です。

銀行カードローンと消費者金融カードローンの違い

カードローンは、銀行のほかに消費者金融でも提供されています。銀行と消費者金融では業種や適用される法律が異なるため、同じカードローンという商品でも次のような違いがあります。

| 銀行 カードローン |

消費者金融 カードローン |

|

|---|---|---|

| 金利 | 低め (上限14%ほど) |

高め (上限18%ほど) |

| 融資金額の規制 | なし (過剰貸付には厳格) |

年収の1/3まで (総量規制) |

| 審査の通りやすさ | 比較的 厳しい |

比較的 通りやすい |

| 融資までにかかる時間 | 日数がかかる | 即日融資も可能 |

| 保証会社 | あり | なし |

銀行カードローンの選び方・比較で重要なポイントは?

お金を借りるなら、消費者金融よりも低金利の銀行カードローンで借りたいと考える人は多いでしょう。

銀行カードローンは多くの銀行で取り扱いされていますが、金利やサービス内容は異なります。借入先を選ぶときには、各銀行を比較して選ぶことが大切です。

銀行カードローンの利用者が特に重要視するのは金利や利息ですが、それ以外にも重視したいポイントはあります。銀行カードローン選びの主なポイントは次のとおりです。

銀行カードローンの選び方・比較で重要な8つのポイント

では、それぞれのポイントについて解説していきます。

1金利と利用限度額

銀行カードローンの低金利のメリットを活かすためには、金利と利用限度額をよく確認しておく必要があります。金利には変動金利と固定金利があります。変動金利の場合、金利が上がる可能性も認識しておきましょう。

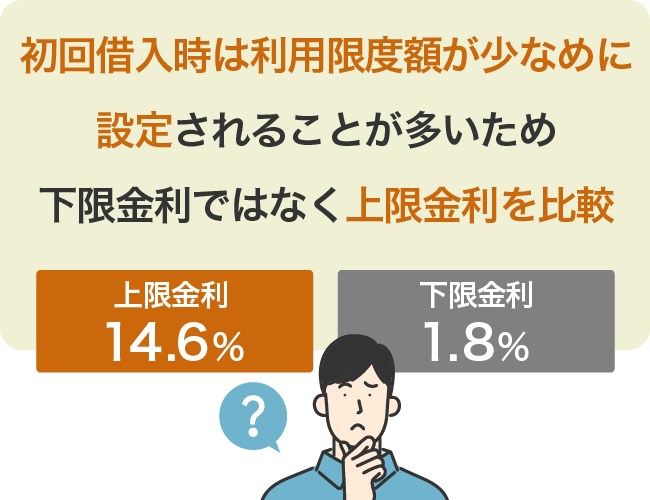

カードローンの場合、「1.4%~14.6%」のように金利の範囲が表示されています。実際には利用限度額ごとに金利の範囲が決まっていて、利用限度額が多いと金利が低くなるケースがほとんどです。初回借入時は利用限度額が少なめに設定されることが多いため、下限金利(例では1.4%)ではなく上限金利(例では14.6%)を比較しましょう。

金利が低くても返済期間が長くなると利息が増えます。金利を比較するだけでなく、返済総額もシミュレーションした上で選びましょう。

| 名称 | 金利(実質年率) | 利用 限度額 |

|---|---|---|

| みずほ銀行カードローン | 年2.0%~14.0% | 10万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| りそな銀行カードローン | 年2.14%~13.65% | 10万円~800万円 |

| ソニー銀行カードローン | 年2.5%~13.8% | 10万円~800万円 |

| auじぶん銀行カードローン | 年1.48%~17.5% | 10万円~800万円 |

| 住信SBIネット銀行カードローン | 年2.49%~14.79%※1 | 10万円~1,000万円 |

| 東京スター銀行スターカードローンα | 年1.5%~14.6% | 10万円~1,000万円 |

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.4%~14.6% | 10万円~800万円 |

| イオン銀行カードローン | 年3.8%~13.8% | 10万円~800万円 |

| オリックス銀行カードローン | 年1.7%~1.48% | 10万円~800万円 |

※1…利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

2金利・利息の優遇措置があるか

一定の条件を満たす人に、金利や利息の優遇措置が設けられている場合があります。

例えば、同じ銀行で住宅ローンを組んでいるとカードローンの金利が0.5%下がるといった優遇措置も多くなっています。既に取引している銀行のカードローンをチェックしてみましょう。

また、主に消費者金融で行われている無利息サービスですが、銀行カードローンでも利用できることがあります。無利息サービスとは、契約後または初回借入後の一定期間利息が発生しない特典です。

金利の優遇措置や無利息サービスを活用すれば、低金利の銀行カードローンでさらに利息を抑えられます。金利や利息の優遇は期間限定のキャンペーンでケースも多いので、注意してみておきましょう。

| 名称 | 金利優遇制度・ 無利息期間 |

詳細 |

|---|---|---|

| みずほ銀行カードローン | あり | 住宅ローンを契約中の方は金利1.5%~13.5%に |

| 楽天銀行スーパーローン | あり※1 | キャンペーン期間中に限り金利が半額に |

| りそな銀行カードローン | あり | 住宅ローンを契約中の方は金利1.64%~13.15%に |

| ソニー銀行カードローン | あり※1 | 金利優遇期間中のみ0.25%~0.75%引き下げ |

| auじぶん銀行カードローン | あり | au IDがある方は0.1%、借り換えなら0.5%優遇 |

| 住信SBIネット銀行カードローン | あり | 所定の条件を満たした方は年0.1%~0.6%の金利引下げ ※金利優遇条件はこちら |

| 東京スター銀行スターカードローンα | あり | 契約日から30日間の無利息期間あり |

| 三菱UFJ銀行カードローン「バンクイック」 | なし | – |

| イオン銀行カードローン | なし | – |

| オリックス銀行カードローン | あり | 初めての契約の場合、契約日の翌日から30日間の無利息期間あり |

- 1…時期による

3返済方法の利便性

カードローンでは、返済の利便性も重要です。返済日にスムーズに返済ができずに返済遅れとなれば、信用情報にキズがついてしまい、さらには遅延損害金などが発生してしまいます。

信用情報はすべての金融機関で共有されています。きちんと信用実績を積んでおかなければ、他社でのクレジットやローンの審査にも影響が出ることがあります。

銀行カードローンを選ぶときには、どんな返済方法が利用できるかをチェックしておきましょう。返済方法の選択肢が多ければ、返済日に自分に都合の良い方法で返済できるため、利便性が高いと言えます。返済忘れが心配なら、返済日前にメールなどで通知してもらえるサービスがあると安心です。

| 名称 | 返済 方法 |

最低 返済額 |

返済遅れ 防止サービス |

|---|---|---|---|

| みずほ銀行カードローン |

|

月々2,000円~ | なし |

| 楽天銀行スーパーローン |

|

月々2,000円~ | 事前の通知 サービスあり |

| りそな銀行カードローン |

|

月々2,000円~ | 事前の通知 サービスあり |

| ソニー銀行カードローン |

|

月々2,000円~ | なし |

| auじぶん銀行カードローン |

|

月々1,000円~ | 事前の通知 サービスあり |

| 住信SBIネット銀行カードローン |

|

月々2,000円~ | 事前の通知 サービスあり |

| 東京スター銀行スターカードローンα |

|

月々2,000円~ | なし |

| 三菱UFJ銀行カードローン「バンクイック」 |

|

月々1,000円~ | 事前の通知 サービスあり |

| イオン銀行カードローン |

|

月々1,000円~ | なし |

| オリックス銀行カードローン |

|

月々3,000円~ | 事前の通知 サービスあり |

4借入方法の利便性

借入方法の利便性は、至急借入したいときなどに重要です。移動時間がかからず、いつでも借入ができると使い勝手が良いでしょう。利用できるATMや振込融資の申込方法を確認しておくことが大切です。

| 名称 | 利用可能なATM | 振込融資の申込方法 |

|---|---|---|

| みずほ銀行カードローン |

|

|

| 楽天銀行スーパーローン |

|

|

| りそな銀行カードローン |

|

|

| ソニー銀行カードローン |

|

|

| auじぶん銀行カードローン |

|

|

| 住信SBIネット銀行カードローン |

|

|

| 東京スター銀行スターカードローンα |

|

|

| 三菱UFJ銀行カードローン「バンクイック」 |

|

|

| イオン銀行カードローン |

|

|

| オリックス銀行カードローン |

|

|

5審査時間・融資スピード

初めてお金を借りるときには、審査にかかる時間や融資までの日数も確認しておきましょう。急いでいる場合、審査に時間がかかれば間に合わないこともあるからです。

銀行カードローンの審査は、消費者金融に比べて時間がかかります。1つには、審査の際に、警察庁データベースの照会が行われることが理由です。反社会的勢力への資金提供を防ぐため、警察庁の暴力団情報データベースを利用した照会作業が義務付けられているのです。

なお、最近はデータベース照会にかかる時間が短縮化しており、最短即日で審査結果回答が得られる銀行も増えています。銀行によっては、即日融資が受けられる可能性もあります。できるだけ早く借入したい人は、審査結果回答までの時間や融資までの時間も比較しておきましょう。

即日融資が可能とされる銀行であっても、審査に時間がかかることは多くなっています。借入したい日が決まっている場合、できるだけ余裕をもって申し込みましょう。

6カードレス・ローンカード発行の有無と利便性

カードローンを家族に内緒にしたい場合などは、ローンカードの発行なしで利用できると便利です。

最近では、カードの発行は一切ないカードレス契約ができる銀行カードローンや、いずれかのカード発行はするもののカードレスで振込融資などを利用できる銀行カードローンも増えています。カードレス契約やカードレスで利用する場合、借入の申し込みはWebの会員ページやネットバンキング、アプリなどで行うことになります。

銀行カードローンでは、キャッシュカードにカードローン機能を付加できるものが特に多くなっています。同じ銀行の普通預金口座を開設する必要がありますが、キャッシュカードを使って借入もできれば利便性は高くなります。また、見た目は銀行口座用のキャッシュカードなのでカードローンの利用がバレづらいでしょう。

なお、カードレス契約をするか、無人契約機などでカードを受け取ることができれば、カードを郵送で受け取らなくて済みます。家族にバレないようにできるだけでなく、カードを使ってすぐに借入できるメリットもあります。

| 名称 | カードレス※ | キャッシュ カード兼用 |

ローン専用 カード |

備考 |

|---|---|---|---|---|

| みずほ銀行カードローン | △ | 〇 | 〇 | キャッシュカード(口座の同時開設時)・ローン専用カードは「郵送」で受け取り |

| 楽天銀行スーパーローン | △ | × | 〇 | ローンカードの発行は必須「郵送」で受け取り |

| りそな銀行カードローン | × | 〇 | × | 手元のキャッシュカードを利用、または口座の同時開設時は「郵送」で受け取り |

| ソニー銀行カードローン | △ | × | 〇 | ローンカードの発行は必須「郵送」で受け取り |

| auじぶん銀行カードローン | △ | × | 〇 | ローンカードの発行は必須「郵送」で受け取り |

| 住信SBIネット銀行カードローン | 〇 | 〇 | × | 基本的にカードは発行されない(必要な場合のみ別途Webサイトからキャッシュカードの発行手続きをして郵送で受け取り) |

| 東京スター銀行スターカードローンα | × | × | 〇 | ローンカードの発行は必須「郵送」で受け取り |

| 三菱UFJ銀行カードローン「バンクイック」 | △ | × | 〇 | ローン専用カードは「テレビ窓口」または「郵送」で受け取り |

| イオン銀行カードローン | △ | 〇 | 〇 | ローンカードの発行は必須「郵送」で受け取り |

| オリックス銀行カードローン | △ | × | 〇 | ローンカードの発行は必須「郵送」で受け取り |

- 「△」はいずれかのカードは必要だが「Web」「スマホアプリ」などからカードレスで振込融資の利用が可能。「〇」は申込時にカードレス契約が可能

7有人店舗・無人契約機の有無や店舗数

銀行カードローンは都市銀行や地方銀行のほか、ネット銀行でも取り扱っています。都市銀行などには有人店舗がありますが、ネット銀行には店舗がありません。それぞれにメリットとデメリットがあるので、自分に合う銀行を選びましょう。

有人店舗のある銀行の窓口で申し込めば、分からない点をその場で質問できます。とはいえ、忙しい人は店舗が開いている時間に行くことも難しいでしょう。

有人店舗のある銀行でも、オンライン申し込みに対応しているところはあります。また、無人契約機を設置していて、時間外でも申し込み可能な銀行もあるのでチェックしてみましょう。

ネット銀行は、インターネットを通じて24時間いつでもカードローンの申込ができるのがメリットです。一方で、有人店舗がないので、細かい点を直接聞きながら申込することはできません。インターネットでの手続きに不安がある人は注意しておきましょう。

| 名称 | 有人店舗の有無と店舗数 | 無人契約機の有無と台数 |

|---|---|---|

| みずほ銀行カードローン | 有(約450) | 無 |

| 楽天銀行スーパーローン | 無 | 無 |

| りそな銀行カードローン | 有(約300) | 無 |

| ソニー銀行カードローン | 無 | 無 |

| auじぶん銀行カードローン | 無 | 無 |

| 住信SBIネット銀行カードローン | 無 | 無 |

| 東京スター銀行スターカードローンα | 有 | 無 |

| 三菱UFJ銀行カードローン「バンクイック」 | 有(約650) | 無 (テレビ窓口のみ約450) |

| イオン銀行カードローン | 有(約150) | 無 |

| オリックス銀行カードローン | 無 | 無 |

8既に口座を持っていて利用中の銀行を選ぶ

既に口座を持っている銀行のカードローンを選ぶと、メリットになることが多くなります。

例えば、カードローン申し込みの際に入力項目を省くことができるほか、手持ちのキャッシュカードにカードローン機能を付けてもらえることもあるので、手間や時間をかけずに利用が開始できます。

毎月の給与の振込先として利用している場合には、その履歴が収入証明となるため、審査にプラスの影響が出ることもあります。普段使っている銀行のカードローンの申込を検討してみましょう。

ファイナンシャルプランナー(2級FP技能士・AFP)、行政書士監修者:森本 由紀さん からコメント銀行カードローンの最低返済額は、月1,000円~3,000円程度のところが多くなっています。毎月の返済の負担が軽くて済むのはメリットと考えるかもしれません。しかし、毎月少額しか返さなければ返済期間が長くなり、支払う利息の総額が大きくなってしまいます。カードローンの返済を早く終わらせるために、月々の最低返済額よりも多めの額を返済するのがおすすめです。任意返済しやすいカードローンかどうかも確認しておきましょう。

森本 由紀

森本 由紀銀行カードローンの申し込みから借入・返済までの流れ

銀行カードローンを申し込むときには、各銀行のホームページをよく読んで、事前に必要な準備もしておきましょう。

銀行カードローンの申し込みから借入・返済までの一般的な流れは、次のとおりです。

■銀行カードローンの申し込みから借入・返済までの6つのステップ

-

STEP1

申し込み

-

STEP2

必要書類の提出

-

STEP3

審査~結果通知

-

STEP4

契約内容の確認~契約手続きの完了

-

STEP5

借入をする

-

STEP6

返済をする

- 金融機関によって、必要書類の提出・仮審査・在籍確認・本審査・契約内容の提示などは、若干順番が前後する場合あり

それでは、順を追ってみていきましょう。

STEP1申し込み

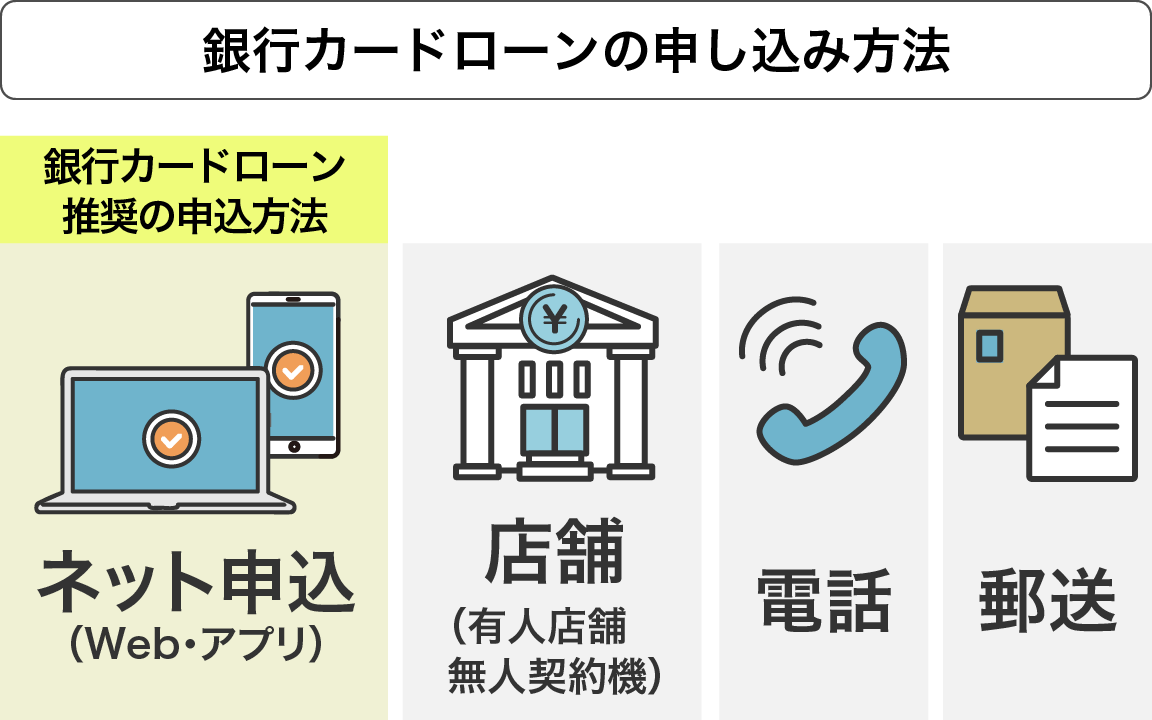

銀行カードローンの申し込み方法は、主に次の4つです。

ネット申込なら、24時間いつでも申し込みが可能です。店舗または電話で申し込む場合には、受付時間が限られているため注意しましょう。

郵送で申し込む場合には、申込書をネットからダウンロードするか、銀行に取りに行かなければなりません。手間がかかるだけでなく、時間もかかってしまうので、急いでいる場合には他の方法がおすすめです。

最近では、ほとんどの銀行カードローンで「ネット申込(Web・アプリ)」を推奨しています。契約までネットで完了するWeb完結が可能な銀行も多く、融資までの時間も短縮できます。

STEP2必要書類の提出

銀行カードローン申し込み時には、本人確認書類が必須です。本人確認書類としては、運転免許証、マイナンバーカード、パスポート、健康保険証などが使えます。

利用限度額が50万円を超える場合などには、収入証明書の提出も求められます。収入証明書類とは、源泉徴収票、確定申告書、所得証明書、給与明細書などです。

本人確認書類や収入証明書として認められる書類は銀行によって異なる場合があります。2種類以上必要なこともあるため、事前に確認しておきましょう。

必要書類は、Webアップロード、スマホアプリ、郵送、FAX、窓口(有人店舗・無人契約機)のいずれかの方法で提出します。最近では、ほとんどの銀行で必要書類のWebアップロードによる提出を推奨しています。

STEP3審査~結果通知

申し込み後、まず仮審査が行われます。仮審査では、申込情報や信用情報から、申込者の返済能力を調査します。信用情報に関しては、信用情報機関に照会が行われます。

仮審査に通過したら、本審査へと進みます。本審査では提出書類から申込情報に間違いがないかを確認します。問題がなければ、最終的に在籍確認が行われます。在籍確認とは、申込者が申告した勤務先に在籍していることを確認する手続きです。

在籍確認では、銀行の担当者が勤務先に電話をかけ、申込者を呼び出す方法が一般的です。申込者本人が電話に出られなくても、電話に出た人の応対から在籍が確認できれば、在籍確認は終了します。

一連の審査が終わったら、電話、メール、SMSなどで審査結果の通知があります。

STEP4契約内容の確認~契約手続きの完了

審査に通過したら、利用限度額や金利などの貸付条件についても通知されます。問題がなければ契約手続きを行います。

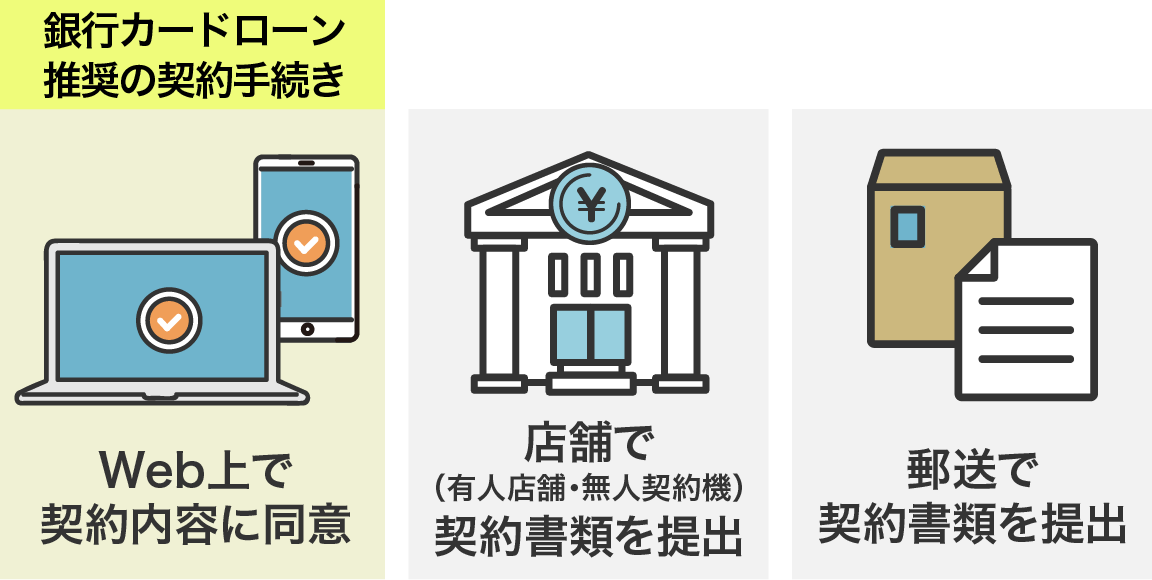

契約手続きは、次のような方法で行います。

多くの銀行では、ネット(Web・アプリ)から申し込みした場合、契約までネットで完結できる「Web完結」を採用しています。Web完結なら手間もかからず、迅速に契約手続きができます。

契約手続きが終わったら、カードが発行されます。Web上での契約または郵送で契約書類を提出した場合には、後日カードが郵送されてきます。店舗で契約書類を提出した場合には、その場でカードを受け取れるケースもあります。

STEP5借入をする

カードローン契約の締結後、借入が可能になります。借入方法には、振込融資とATMからの借入の2種類があります。

振込融資は、自分の口座にお金を振り込んでもらう方法です。初回はカードが届く前でも、振込融資によりすぐに借入ができることが多くなっています。振込融資の手続きは、会員サイトやWeb・アプリ、電話などで申し込みます。振込の申し込みから入金までは時間がかかることもありますが、同じ銀行の口座宛へは即時入金されるのが一般的です。

ATMから借入する場合には、銀行のATMやコンビニなどの提携ATMからカードを使って現金を出金します。なお、カードレスの場合には、一旦自分の口座に振り込んでもらった後、ATMから現金を引き出す必要があります。

STEP6返済をする

カードローンで借りたお金は、毎月分割返済します。毎月の返済日は銀行によって固定されているところもあれば、自分で選べるところもあります。

カードローンの主な返済方法は、銀行口座からの自動引き落とし、指定された口座への振込、ATMからの返済の3つです。

口座引き落としの場合には、自分で返済日に返済手続きをしなくても、返済されます。ただし、口座残高が不足していれば返済ができず、返済遅れになってしまうので注意が必要です。

振込またはATM返済の場合、返済日までに自分で返済を行う必要があります。返済忘れをしないよう、返済管理をしっかり行いましょう。銀行によっては、返済日を事前に通知してくれるサービスもあります。

ファイナンシャルプランナー(2級FP技能士・AFP)、行政書士監修者:森本 由紀さん からコメント銀行カードローンの場合、消費者金融と比べると審査に時間がかかるため、借入できるまでの時間も長くなってしまいがちです。なお、既に口座を持っている銀行のカードローンを申し込んだ場合、手持ちのキャッシュカードにカードローン機能を追加できるケースがあります。この場合、ローン専用カードの郵送を待つ必要がないため、カードを使ってすぐにATMからお金を借りられます。急いでいる場合には、口座を持っている銀行のカードローンを検討してみるのがおすすめです。

森本 由紀

森本 由紀銀行カードローンの審査は甘い?審査なしで借りられる所はある?

銀行カードローンを申し込んだ場合、契約前に審査があります。審査に通らなければカードローンは利用できません。銀行カードローンの審査はどれくらい厳しいのか、何をどのように審査されるのかを知っておきましょう。

銀行カードローンは審査なしで融資を受けることはできない

金融機関に融資の申し込みをした場合、必ず審査が行われます。金融機関は、お金を返してもらえなかったら損失が出てしまいます。そのため、審査によって申込者の返済能力を調査する必要があるのです。

銀行カードローンに限らず、審査なしで融資を受けられる金融機関はありません。もし広告などで「審査なし」などの記載があれば、違法な営業を行っている「ヤミ金」と考えられます。トラブルを防ぐため、ヤミ金から借りるのは避けましょう。

銀行カードローンの審査は消費者金融よりも厳しい

一般的に、銀行カードローンの審査は消費者金融よりも厳しいとされています。貸金業をメインとしている消費者金融では、利息収入を多くするために金利を高く設定しています。金利によって収益を確保できるため、審査は比較的緩めになっているのです。

銀行は融資以外の事業で収益をカバーできるため、カードローンの金利を低く設定しています。ただし、利息収入が抑えられている分、審査を厳しくして貸し倒れを防ぐ必要があるのです。

銀行カードローンの審査が厳しい3つの理由

銀行カードローンの審査が厳しい理由は、主に次の3つです。

- 低金利

銀行カードローンは消費者金融よりも金利が低くなっています。元々の利息が少ないため、きちんと返済してもらえなければ、銀行にとって不利になります。確実に返済できる人かを審査でチェックする必要があるのです。 - 総量規制の適用がない

消費者金融では総量規制の適用を受けますが、銀行カードローンは総量規制の対象外です。総量規制とは借入を年収の3分の1までに制限する貸金業法上の規制です。銀行カードローンは総量規制の抜け道として使われることがあるため、他社借入についても慎重に確認が行われるのです。 - 保証会社の保証を受ける必要がある

消費者金融のカードローンでは、保証会社による保証はありません。一方、銀行カードローンでは、利用者は保証会社の保証を受けなければならないのが一般的です。銀行と保証会社の両方の審査があるため、簡単に通過できないことがあるのです。

銀行カードローンの審査で重要視される返済能力と3つの基準

銀行カードローンの審査では、申込者の返済能力を調査します。返済能力は、主に次の3つの基準から判断します。

- 本人属性

本人属性とは、年齢や勤務先、勤続年数、雇用形態、年収、家族構成など、申込時に申告する申込者個人の情報です。例えば、勤続年数は短いよりも長い方が、アルバイトよりも正社員の方が返済能力はあると考えられます。カードローンの審査では、本人属性を点数化し、合計点をもとに評価しています。 - 他社借入状況

他社借入残高が多ければ、新たな返済に回せるお金も少なく、返済能力なしとみなされてしまいます。他社借入件数が多い場合にも、多重債務の危険性があるため不利になります。 - 信用情報

信用情報とは、金融機関におけるクレジットやローンの契約状況や返済実績です。金融機関では、個人の信用情報を信用情報機関で照会できる仕組みになっています。他社で延滞や強制解約、債務整理などの履歴があれば、返済能力なしと判断されてしまいます。

ファイナンシャルプランナー(2級FP技能士・AFP)、行政書士監修者:森本 由紀さん からコメント銀行カードローンは低金利である分、審査も厳しくなっています。しかし、たとえ低金利でも、返済期間が長くなると、支払う利息の総額が増えてしまいます。すぐに返済できない場合には、低金利のメリットが活かせないことがあります。高金利の消費者金融でも、無利息サービスを活用し、できるだけ短期間で返済すれば、利息は抑えられます。銀行カードローンの審査が心配なら、消費者金融カードローンを検討してみるのも1つの方法です。

森本 由紀

森本 由紀銀行カードローンの審査で落ちないための5つのポイント

銀行カードローンの審査に自信がない人も、事前に対策すれば、審査に通過する可能性が上がります。銀行カードローンの審査で落ちないポイントは、次のとおりです。

■銀行カードローン審査で落ちないための5つのポイント

では、それぞれのポイントについてみていきましょう。

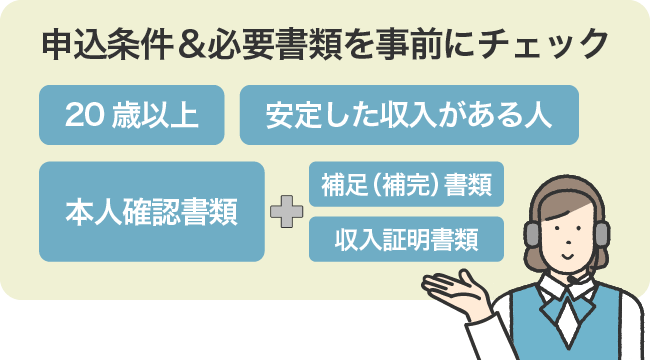

1申込条件&必要書類は事前にチェック

まずは、申込条件(貸付条件)を満たしているかを確認しましょう。一般的には、銀行カードローンは、20歳以上の安定した収入がある人が申し込みできます。申し込み年齢の上限は64~69歳くらいですが、銀行によって多少差があります。また、専業主婦の申し込みの可否は、銀行によって分かれます。

また、必要書類が提出できなければ、審査に通過できません。銀行カードローン申込時には、本人確認書類の提出が必要です。1点だけでは足りず、補足(補完)書類が必要になることもあります。

利用限度額が50万円を超える場合には収入証明書も求められます。それぞれどんな書類が該当するのかを公式サイトで確認の上、事前に用意しておくのがおすすめです。

本人確認書類として利用できるものの例

- 運転免許証

- マイナンバーカード(個人番号カード)

- 健康保険証(氏名・生年月日・住所の記載があるもの)

- パスポート(顔写真・氏名・生年月日・住所の記載があるもの)

- 在留カード/特別永住者証明書

など、顔写真、氏名、生年月日、住所の記載があるもの

収入証明書類として利用できるものの例

- 源泉徴収票

- 税額通知書

- 住民税課税決定通知書

- 所得証明書

- 確定申告書(第1表・第2表)

- 納税証明書(その1・その2)

- 給与明細書(1~2カ月分)+賞与明細書(お持ちの方のみ)

など、最新年度のもの(個人事業主の方などは最新年度を含む複数年分)

補足(補完)書類として利用できるものの例

- 公共料金の領収書(電気会社・ガス会社・水道会社・NHKなどが発行したもの)

- 納税証明書

- 住民票の写しや住民票の記載事項証明書

- 国税または地方税の領収書もしくは納税証明書

- 社会保険料の領収書

など、現住所の記載があるもの

2他社からの借入状況・信用情報を確認しておく

他社からの借入状況や信用情報は、審査に影響を及ぼします。銀行カードローンは総量規制の対象外ですが、他社で既に年収の3分の1程度借入しているようなら、やはり審査には通りにくくなってしまいます。

また、他社で延滞や債務整理などを行った場合には、5~7年程度信用情報機関に事故情報として登録されています。事故情報が残っている間は、審査に通過することはありません。

他社での借入状況や信用情報については、信用情報機関に情報開示請求をすることで、自分で確認できます。信用情報機関には、次の3社があります。

いずれの信用情報機関でも、本人からの信用情報の開示請求を受け付けており、ホームページに開示請求の方法や手数料などの詳細が記載されています。信用情報に不安がある人は、あらかじめ信用情報を確認してから申し込むのがおすすめです。

3申込情報は虚偽なく正確に申告する

カードローンの申し込み時には、嘘の情報を記載することなく、すべて正直に申告しましょう。審査に自信がない場合、勤務先や年収、他社借入残高などをごまかそうと考える人もいます。

しかし、嘘を書いても信用情報などからバレてしまいます。金融機関から融資を受けるには、信用が大事です。意図的に虚偽の申告をした場合には、審査に通らないでしょう。

わざとでなくても、誤った情報を記載してしまうこともあります。例えば、現住所を書き間違えたため本人確認書類と住所が違えば、そのままでは審査に通りません。うっかりミスをすれば、審査に余計な時間がかかってしまいます。申込情報を提出する前に、誤りがないか見直して確認しましょう。

4在籍確認の対策をしておく

在籍確認は、カードローン申込者が申告した勤務先に間違いなく勤務しているか確認する手続きです。銀行カードローンの在籍確認は、銀行の担当者が申込者の勤務先に電話をかけ、申込者を呼び出す方法で行われます。申込者本人が電話に出られなくても、電話に出た人の応対から在籍が確認できれば、在籍確認OKとなります。

在籍確認は審査の最終段階で行われます。もし職場の電話がつながらないような場合には、何度か電話をかけてもらえます。しかし、最終的に在籍確認が取れなければ、審査に落ちる可能性もあります。在籍確認がスムーズに終わるよう、事前に対策をしておきましょう。

在籍確認の電話には、自分が出るのがいちばん安心です。銀行カードローンの申込窓口に相談すれば、在籍確認の電話を希望する時間にかけてもらえる可能性があります。時間指定が難しい場合には、職場で電話に出る人に、銀行から電話がかかってくる旨を事前に伝えておくことも検討しましょう。

5借入希望額は必要最低限にする

銀行カードローンの申込時には、借入希望額も記載するのが一般的です。借入希望額には、最低限必要な額を記入しておきましょう。できるだけ多く貸してもらった方が安心と思うかもしれません。しかし、銀行側は過剰貸付に慎重になるため、借入希望額が多いほど審査に通りにくくなってしまいます。

なお、銀行によっては借入希望額を申込者が指定できません。この場合、審査にもとづき銀行側が利用限度額を決定することになります。

銀行カードローンの審査が不安な人は次の記事も参考にしてみてください。

合わせてこちらもチェック!

銀行カードローンを利用するときの注意点

銀行カードローンは消費者金融に比べて低金利で利用できます。契約しておくと、急にお金が必要になったときにも備えられるでしょう。

銀行カードローンのメリットを最大限活かすために、注意しておきたい点を説明します。

銀行カードローンを利用するときの注意点

審査・融資までに時間がかかるケースが多い

銀行カードローンでは、審査が終わるまでは数日~1週間程度かかるのが一般的です。審査結果が出た後、契約手続きやカードの受け取りを経て、融資が受けられるまでにも時間がかかります。

最近は、即日審査結果が出る銀行も出てきていますが、借入ができるのは翌日以降になるケースが多くなっています。消費者金融では即日融資に対応しているところが多いですが、銀行カードローンでは即日融資は難しいと考えておき、時間に余裕を持っておくようにしましょう。

希望通りの限度額が提示されない可能性がある

銀行カードローンを申し込むときには、通常、借入希望額を記載します。ただし、希望額どおりの利用限度額が設定されるわけではありません。利用限度額は審査の結果決まります。

例えば、50万円の借入を希望していたのに、利用限度額は30万円になることもあります。

希望どおりの利用限度額にならないかもしれないことを認識しておきましょう。なお、契約後に利用実績を積めば、利用限度額を増額してもらうことも可能です。

郵送物ありの状況になると利用までに時間がかかることも

銀行カードローンの申込時には郵送物が発生することがあります。口座の開設も含め、ほとんどの手続きはインターネットからできます。しかし、ローン専用カードやローン兼用キャッシュカードなどが郵送で届く場合、利用開始までに時間がかかってしまいます。

銀行によっては、カードレス取引や無人契約機でのカード受け取りを選択できます。借入までの時間を短縮したいなら、できるだけ郵送物なしになる方法を選ぶと良いでしょう。

返済計画を立ててから利用する

銀行カードローンは低金利で使い勝手が良いのがメリットです。ただし、銀行カードローンでは月々の返済額が少なめに設定されています。毎月の決まった返済(約定返済)だけでは返済期間が長くなり、利息総額も多くなってしまいます。

利息の負担を軽くするには、約定返済額よりも多い額を返済し、返済期間を短縮するのが有効です。任意返済(繰上返済)や一括返済も併用し、できるだけ早い完済を目指しましょう。

特に、約定返済が口座振替で毎月少額が口座から引き落とされている場合、お金を借りている実感もなくなってしまいがちです。借入するときに、各銀行で用意されているシミュレーションツールを活用し、返済計画をしっかり立てておきましょう。

ファイナンシャルプランナー(2級FP技能士・AFP)、行政書士監修者:森本 由紀さん からコメントカードローンの返済を早く終わらせるには、約定返済以外に任意返済もするのがおすすめです。買い物や外食などで予算が余ったときなどに、ATMからこまめに任意返済できると便利です。カードローンを選ぶときには、任意返済の利便性にも注目しておきましょう。ATM返済で手数料がかかったり、提携ATMが少なかったりすれば、返済しにくくなってしまいます。任意返済したいときに無料ですぐに返済できるカードローンを選びましょう。

森本 由紀

森本 由紀状況によっては地方銀行のカードローンを選択するのもアリ

地方銀行でもカードローンを取り扱っています。地方銀行カードローンは営業エリア内に住んでいる人しか利用できないのが一般的ですが、全国から申し込めるものもあります。地方銀行と言っても、金利やサービスの面では、大手都市銀行のカードローンと大きく変わりません。

地方銀行カードローンでも、Web完結での申し込みを採用しているところは多くなっています。アプリやコンビニATMを利用した借入・返済など利便性の高いカードローンも多数あります。

地方銀行カードローンを利用する場合、通常は口座開設が必要になります。既に口座を持っている銀行なら、審査・契約の後、手持ちのキャッシュカードを使ってすぐに借入できるケースもあります。

【まとめ】銀行カードローンは低金利で利便性も高い

銀行カードローンは低金利で利用ができます。キャッシュカードでカードローンサービスを利用できるところも多く、ネットバンキングによる借入・返済など、利便性も高くなっています。

ただし、銀行カードローンは消費者金融に比べて審査が厳しく、融資までに時間がかかることもあります。事前に審査対策をしてから申し込みましょう。

低金利とはいえ、返済期間が長くなれば、利息の負担が重くなります。カードローンは計画的に利用するようにしましょう。

銀行カードローンおすすめ比較でよくある質問

-

専業主婦や専業主夫でも利用できる銀行カードローンはありますか?

あります

銀行カードローンの利用には安定した収入が必要ですが、専業主婦については50万円までの融資を行っているところがあります(楽天銀行スーパーローン、イオン銀行カードローンなど)。

なお、学生はアルバイトなどで安定した収入がなければカードローンを利用できません。一方、年金受給者はカードローンを利用できるところが多くなっています。

-

郵送物が一切なしの銀行カードローンはありますか?

あります

三菱UFJ銀行カードローンバンクイックでは、カードを無人契約機で受け取ることにより、郵送物なしにできます。

なお、既に口座を持っている銀行の場合、手元にあるキャッシュカードにカードローン機能を付加できるケースがあります。この場合にも、新たな郵送物は発生しません。