アイフルは国の許可を得て法律に則り、正規の貸金業者として営業しています。

多くの方が利用する大手消費者金融カードローンの一つですが、一部では「アイフルで借りるとやばい」「アイフルはやばい会社」といった声もあるようです。

この記事では、アイフルで借りるとやばいのか、口コミ・評判をもとにデメリットやメリットについて詳しく解説します。

記事を読むことでアイフルに対する懸念を払拭し、自分に適したカードローンかどうかを具体的に判断できるようになるでしょう。

アイフルは東証プライム上場企業であり、直近の決算も増収増益を達成し、経営状況も安定しています。そのため、貸し出しにも積極的な姿勢が見られます。

結論(この記事のポイント)

- アイフル利用者の口コミから実態が分かる

- アイフルで借りている人は年間110万人

- アイフルは金融庁認可の大手消費者金融

- アイフルで借りてもやばくはないが、返済は計画的に

- アイフルで最短18分で即日融資を希望ならWeb申込が◎

| アイフル | |||

|---|---|---|---|

|

利用限度額※4 | 審査時間 | 融資までの時間 |

| 1万円~ 800万円 |

最短18分※1 | 最短18分※1 | |

| 金利(実質年率)※4 | 無利息期間 | 土日の借入 | |

| 3.0%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…はじめての方なら最大30日間利息0円

- 3…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

- 4…貸付条件はリンク先の公式サイトをご確認ください

目次

アイフルで借りるとやばい?実際はどうなの?

「アイフルで借りるとやばい」「アイフルのカードローンはやばい」という意見がネット検索や一部の口コミで見受けられますが、これが本当に事実なのかを確認することが重要です。

一般的に、世の中に存在する多くの商品やサービスは、肯定的な評価だけでなく否定的な意見もあります。

ネガティブな評判に惑わされると、自分に適切な商品やサービスを見極めるのが難しくなります。

アイフルでの借入が本当に問題なのか、アイフルの特徴や口コミ・評判をもとに見ていきましょう。

アイフルの金利は3.0〜18.0%、他社並みだから高くはない

一部で「アイフルのカードローン金利が高すぎてやばい」という意見も聞かれますが、他の消費者金融のカードローンと大きな差はありません。

以下は、アイフルと主要な消費者金融のカードローンの金利を比較したものです。

| 金利 (実質年率) |

|

|---|---|

| アコム | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| レイク | 4.5%~18.0% |

| アイフル | 3.0%~18.0% |

| SMBCモビット | 3.0%~18.0% |

主要5社の金利は、下限が3.0%〜4.5%、上限が17.8%〜18.0%に設定されています。

アイフルの金利は3.0%〜となっており、主要な消費者金融カードローンの中では平均的といえるでしょう。

「アイフルの金利は特に高くない」といった意見も多く見受けられます。

初めての融資

私は2人暮らしをしていたのですが、どうしても急に引っ越しが必要になってしまい、引っ越し費用に困ってアイフルを利用しました。どうすればいいか分からずインターネットでホームページを開くと、すぐに借りれるか診断ができるようになっていました。そのまま審査を申し込んだのですがとても早く終わりました。その後、即日融資をして貰えました。金利は特別高いと思わなかったです

引用:みん評

アイフルを初めて利用する際には、初回契約日の翌日から最大30日間金利が0円となるサービスが提供されており、無利息での利用も可能です。

なお、金利は「利息制限法」にもとづき、借入額が多いほど上限金利が低くなる仕組みとなっています。

そのため、借入限度額を増やすことで金利を低く抑えることも可能です。(例:10万円未満の場合は20.0%以下、10万円以上100万円未満の場合は18.0%以下など)

総量規制を超えるなら「かりかえMAX」「おまとめMAX」を利用

通常、消費者金融のカードローンでは、借入可能な金額は総量規制の範囲内に制限されます。

【総量規制とは?】

「返済能力を超える貸付」を防止するため、貸金業者からの借入を原則として年収の3分の1以内とするルールです。消費者金融やクレジットカード会社からの借入が該当します。

例えば、年収300万円の場合、最大で借入可能な金額は100万円までです。

ただし、借り換えローンやおまとめローンに関しては、総量規制の例外貸付けに該当し、総量規制の制約を受けない場合があります。

そのため、年収の3分の1を超える借入も可能です(※)。

- すべての借り換えローンおよびおまとめローンが総量規制の対象外となるわけではありません。

アイフルの「おまとめMAX」と「かりかえMAX」は、総量規制を超えた借入が可能なため、まとまった資金需要にも対応できます。

おまとめMAXは、複数の借入を一本化でき、返済管理がしやすくなるのが特徴です。

かりかえMAXは、他社からアイフルに借り換えることで返済負担が軽減されるのが魅力となります。

| 商品名 | おまとめMAX | かりかえMAX |

|---|---|---|

| 申込条件 |

|

|

| 金利 (実質年率) |

3.0%〜17.5% | 3.0%〜17.5% |

| 利用限度額 | 1万〜800万円 | 1万〜800万円 |

| 資金の 使いみち |

アイフルおよび 他社借入金の 借り換え |

他社借入金の 借り換え |

| 申込方法 | Webまたは電話 | Webまたは電話 |

| 担保・ 連帯保証人 |

不要 | 不要 |

おまとめMAXやかりかえMAXに関する、良い口コミは多数見られます。

おまとめローン

他者に借入が3件で合計約140万円ありました。何社かおまとめローンの申し込みをしましたが審査にとおりませんでした。しかし、最後にネットで見つけたアイフルのおまとめローンに申し込んだところ、3日ほどで審査通過の電話を頂きました。

勤務先への在籍確認をしてほしくなかったので、相談したところ、給与明細と保険証の確認で対応してくださいました。金利の方も3社平均で18%が13.5%とかなり下がりました。月々の返済金額も1万円ほど下がりました。カードローンのように追加で借り入れはできませんが、残高を減らすことによって借り入れが出来るようになるみたいです。実際に融資の実行までの期間は2週間ほどかかりました。アイフルのカードローンと違い、有人窓口での対応となるので平日に窓口までいかなければなりません。窓口の方の対応はとてもよく、親身になって相談に乗ってくれると思います。

実際にアイフルを利用してみて、消費者金融は何となく良いイメージをもっていなかったのですが、そんなことはなく、とてもよかったです。また消費者金融会社からの借り入れは総量規制というものがあって、年収の3分の1までしか借り入れが出来ないそうなのですが、おまとめローンに関しては総量規制の対象外らしいので、もし借入の件数が複数ある人はアイフルのおまとめローンの申し込みを検討してみることも一つの方法ではないしょうか。私自身も複数の借り入れが一つにまとまったことによって、メリットが多くあったのでアイフルのおまとめローンをおすすめします。

引用:みん評

アイフルを含む複数の借入があり、金利負担を軽減し、返済管理を楽にしたい方にはおまとめMAXがおすすめです。

また、アイフルを利用したことがなく、他社からの借入があり、金利負担を減らしたい方にはかりかえMAXが適しています。

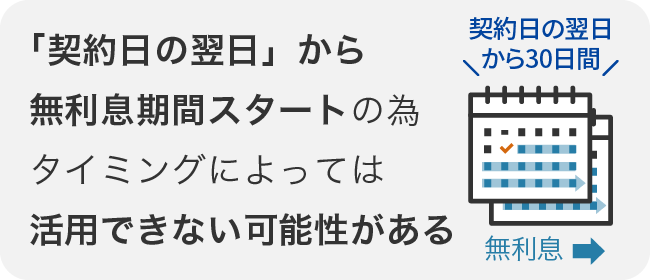

初めての人に朗報!最大30日間の無利息期間サービスあり

アイフルを初めて利用する場合、最大30日間の無利息期間が提供されます。

無利息期間の適用により、初回契約日の翌日から30日間はカードローンの金利が0円で利用できます。

以下は、アイフルで10万円を30日間、借りた場合の返済シミュレーションです。

| 無利息期間 なし |

無利息期間 あり |

|

|---|---|---|

| 借入金額 | 10万円 | 10万円 |

| 借入期間 | 30日間 | 30日間 |

| 金利(実質年率) | 18.0% | 18.0% |

| 無利息 期間 |

なし | あり (30日間) |

| 利息 | 1479円 | 0円 |

| 返済総額 | 10万1479円 | 10万円 |

- 実際の金額とは異なる場合があります

このように、無利息期間の適用によって利息負担を大幅に軽減できます。

また、初回契約日の翌日から30日の期間内であれば、期間中に一度完済して再度借り入れる場合でも無利息期間が適用されます。

一部で「アイフルは金利が高くてやばい」といった口コミもありますが、アイフルの利用が初めての人の場合、最大30日間の無利息サービスを活用することでさらにお得な借入が可能です。

最大800万円まで借入可能

アイフルのカードローンは、最大800万円まで借入が可能です。

アコムやプロミスなど、他の主要な消費者金融カードローンと比較しても、その金額は大きいほうになります。

| 利用限度額 | |

|---|---|

| アイフル | 1万円~800万円 |

| アコム | 1万円~800万円 |

| プロミス | 1万円~500万円 |

| レイク | 1万円~500万円 |

| SMBCモビット | 1万円~800万円 |

さらに、アイフルの利用限度額の最小単位は他社同様、1万円です。また、セブン銀行ATMやローソン銀行ATMであれば、1,000円単位で借りることも可能です。

そのため、「細かい資金ニーズにも対応できるカードローンを利用したい」といった要望から、「まとまった資金を利用したい」といった要望まで、幅広いニーズに対応できます。

ただし、利用限度額は審査の結果によって決まるため、必ずしも希望する金額が設定されるわけではないので注意しましょう。

結論アイフルで借りてもやばくないのには理由があった

ここまで紹介したように、アイフルのカードローンは他の主要な消費者金融カードローンと比較して、金利や利用限度額において特に不利な要素はありません。

下限金利は3.0%〜で、利用限度額も1万〜800万円まで幅広く対応しています。

さらに、30日間の無利息サービスを利用することで、より利息を抑えて利用することが可能です。

おまとめMAXやかりかえMAXは総量規制の制限を受けず、柔軟に利用できます。

一部で「アイフルのカードローンはやばい」との意見もありますが、実際にはアイフルは消費者金融カードローンの中で魅力的な選択肢の一つといえるでしょう。

合わせてこちらもチェック!

アイフルは借りるとやばい会社?

一部で「アイフルの会社はやばい」といった声があるようで、会社の信頼性に不安を抱く方もいるようです。

ここでは、アイフルの会社に関するよくある疑問について、それぞれ詳しく探っていきます。

アイフルはヤミ金ではないので怖くない

一部では、アイフルのようなサラ金とヤミ金を混同し、「関わるとやばい」と誤解している方もいるようです。実際にはアイフルは消費者金融(サラリーマン金融=サラ金)であり、ヤミ金ではありません。

消費者金融とヤミ金の主な違いは、以下のとおりです。

| 消費者金融 (サラ金) |

ヤミ金 | |

|---|---|---|

| 国への登録 | あり | なし |

| 上限金利 | 18.0% | なし |

| 遵守する法律 | 貸金業法など | なし |

| 自社ATM | あり | なし |

| 提携ATM | あり | なし |

| 存在 | 合法 | 違法 |

消費者金融は国の許可を得て営業し、法律によって上限金利などが定められています。

対照的に、ヤミ金は国の許可を得ておらず、例えばトイチ(10日で1割)、トサン(10日で3割)などの法外な高金利で貸し付けが行われています。

一度ヤミ金からお金を借りると、利息が急激に膨らみ、返済が難しくなるリスクがあります。

返済が遅れると、自宅や勤務先、親族などにまで強引な取り立てが行われる可能性があるため危険です。

強引な取り立ては法律で禁止されています。アイフルなどの消費者金融ではこのような行為は行われていません。

アイフル(消費者金融)はサラ金であり、ヤミ金とは大きく異なります。アイフルは法令を順守して営業しているため、安心して利用できます。

アイフルは国認可の大手消費者金融

アイフルは国の許可を受け、登録された正規の貸金業者です。

貸金業者は貸金業法などの法律に基づいて事業を行い、さまざまな個人や事業者の資金需要に応じています。

貸金業者と一言でいっても、その業態や事業形態は多岐にわたり、クレジットカード会社、信販会社、リース会社、質屋、手形割引業者、消費者金融などが含まれます。

- 出所:貸金業法

また、アイフルを経営するアイフル株式会社は東京証券取引所のプライム市場に上場しています。

例えば、アコムは三菱UFJフィナンシャル・グループの一員であり、SMBCモビットは三井住友フィナンシャルグループに属しています。

いずれの運営企業も大手であるため、利用者は安心して利用することが可能です。

アイフルはCMも頻繁に流れており、多くの人に認知されています。

審査が簡単、すぐに借りれた

3年ほど前にバイクの修理代20万が必要になり、お金を借りようと考えました。カードローンの類は使ったことがなく、不安なことも多かったので、CMなどでよく目にする大手で借りようと思って自宅近くのアイフルへ行きました。

無人の機械で審査ができることや、ロックのかかる扉があったので、ほかの人に見られることなくお金を借りられたのがすごく好印象でした。

さらに嬉しかったのは、当時バイトしかしておらず源泉徴収の紙や証明書も持っていなかったので、借りられるか不安だったのですが、審査を受ける際に電話口での女性の対応がすばらしく無事借りることが出来ました。

引用:みん評

なお、国に登録された貸金業者については金融庁の「登録貸金業者情報検索サービス」で確認できます。

アイフルの年間顧客数は前年比1.5倍!35万人も増加

アイフルの年間の新規利用件数は以下のとおり、増加傾向にあります。

| 年間の 新規利用件数 |

前年比 | |

|---|---|---|

| 2021年 3月期 |

189,926件 | - |

| 2022年 3月期 |

237,724件 | +25.2% |

| 2023年 3月期 |

359,905件 | +51.4% |

- 出所:アイフル「2023年3月期 決算データブック」(新規利用件数には無担保ローン、有担保ローン、事業者ローンを含む)

2023年においては、新規利用件数が35万件を超え、前年比で1.5倍に増加しています。

また、「2024年3月期 第2四半期決算データブック」によれば、2024年3月期第2四半期時点の新規利用件数は216,114件です。

前年比で33.3%増加しており、年間で40万件を超えそうなペースで推移しています。

このように、非常に多くの方がアイフルを利用していることが分かります。

アイフルの経営は安定感あり【増収増益】

アイフルの営業収益(売上)や利益は以下のとおり、前年比で増加しています。

| 2023年 3月期 |

金額 | 前年比 |

|---|---|---|

| 営業収益 (売上) |

1441億 5200万円 |

+9.1% |

| 営業利益 | 237億 2400万円 |

+111.0% |

| 経常利益 | 244億 2800万円 |

+99.2% |

| 当期純利益 | 223億 4300万円 |

+81.1% |

- 出所:アイフル「2023年3月期 決算データブック」(連結)

特に営業利益、経常利益、当期純利益は大幅に伸びています。

また、EPS(一株当たり当期純利益)は前年比で81.1%増加し、BPS(一株当たり純資産)も14.4%増加しており、ROE(自己資本当期純利益率)は13.5%です。

このように、直近の業績は増収増益のトレンドをたどっており、各種の財務指標も安定しています。

結論アイフルはやばい会社ではない

これまで紹介したように、アイフルは国の許可を受けて運営されている消費者金融であり、ヤミ金ではありません。

また、新規利用件数は増加傾向にあり、2023年3月期の業績は大幅な増収増益となっています。

一部で「アイフルはやばい会社」との声もあるようですが、そういった心配は不要で、安心して利用できるでしょう。

アイフル利用者の口コミ評判~メリットを検証!

どのカードローンにもメリットとデメリットがあり、これらを理解することで自分に合ったカードローンを選びやすくなります。

また、他のカードローンとの具体的な比較も可能です。

続けて、アイフルユーザーの口コミや評判をもとにアイフルのメリットについて紹介します。

最大30日間利息0円サービスで借りられた

アイフルの最大30日間利息0円サービスに関する良い口コミや評判は多数見られます。

急な入り用でも安心

年末に急な入り用で30万ほど必要になったのでネットで申し込んでみたのですが、他社からのローンを返済中でダメかなと思ったけど次の日連絡があり承認されました。審査から承認までの気軽さ、早さは一番だと思います。金利は18%と高めですが一ヶ月以内に返済できれば金利は無料なので、少額融資ならば返済も容易だと思います。アイフルを利用するのは初めてでしたがオペレーターが金利や返済方法をかなり丁寧に説明してくれたので安心して借りることが出来ました。

引用:みん評

最大30日間利息0円サービスとは、アイフルを初めて利用する場合に最大30日間無利息で利用できるサービスのことです。

初回契約日の翌日から無利息期間が開始され、期間内に完済すれば利息は発生しません。

また、無利息サービス期間内に完済した場合、再度利用する際も引き続き無利息期間が適用されます(契約日翌日から30日間内)。

無利息サービスをうまく利用することで、他の消費者金融カードローンや銀行カードローンよりも利息負担を軽減できるでしょう。

最大30日間利息0円サービスは、カードローンを短期間で返済予定の方や利息負担を抑えたい方にとって、特におすすめです。

ただし、無利息期間終了後は通常金利(3.0〜18.0%)が適用される点には注意しましょう。

選べる商品が多彩

アイフルの商品ラインアップが多彩なことに関して、良い評判も多く見られます。

アイフルの商品ラインアップは、以下のとおりです。

| 商品 | 金利 (実質年率) |

10万円を借りた場合の利息 (30日間) |

|---|---|---|

| キャッシングローン | 3.0%〜18.0% | 246円〜1479円 |

| おまとめMAX | 3.0%〜17.5% | 246円〜1438円 |

| かりかえMAX | 3.0%〜17.5% | 246円〜1438円 |

| 無担保ローン ※事業者向け |

3.0%〜18.0% | 246円〜1479円 |

| 不動産担保ローン ※事業者向け |

3.0%〜12.0% | 246円〜986円 |

- 利息は概算(実際とは異なる場合あり)

- 最大30日間利息0円サービスは考慮せず

各商品は以下のような方におすすめです。

- キャッシングローン:1万円からの借入を希望する方(20歳以上~69歳まで)

- おまとめMAX:アイフルを含め複数の借入を一本化したい方

- かりかえMAX:他社の借入からアイフルに借り換えたい方

審査が早い

審査スピードはカードローンを選択する上での重要なポイントの一つです。

審査スピードが早ければ、急な資金ニーズにも対応できます。

アイフルでは最短18分で審査が完了する可能性があります。

| 審査時間 | 最短18分以内 |

|---|---|

| 最短で進めるときの流れ | ①Webで申し込み ②審査結果の連絡 ③契約・借入 |

アイフルの審査スピードについての良い評価が多くの口コミで確認できます。

無人契約機の存在はありがたい

お金を借りるうえで、無人契約機の存在は非常に助かります。操作性も非常に簡単で、タッチパネル操作と、音声ガイドによって、スムーズに進めていくことができます。機械音痴の私でも一度も詰まることなく進められました。結局、無人契約機に入店してから、トータルで1時間少々で融資を受けられる(現金を手にする)ことができました。ここまでの迅速な対応には感謝してもしきれません。おかげさまで、生活を立て直すことができ、本当に助かりました。

引用:みん評

アイフルの審査対応時間は9時〜21時となっていますので、できるだけ早い時間帯に申し込みを行うことをおすすめします。

申し込みが遅くなると翌営業日の審査となり、即日融資が難しくなります。

また、運転免許証などの必要書類も事前に準備しておくことで、審査のプロセスをスムーズに進めることができます。

Web完結が便利

「アイフルのWeb完結が便利」といった評判も多く見られます。

アイフルのWeb完結は、申し込みや契約手続きをすべてインターネット上で行えるサービスです。

パソコンやスマホを使用して、24時間いつでも申し込みが可能であり、自宅への郵送物もありません。

契約手続きが完了すると、最寄りのセブン銀行ATMやローソン銀行ATM、または口座振込を利用して借入が可能です。

カードレスで対応できるため、カードの紛失や他人に見られる心配もありません。

Web完結の流れは、以下のとおりです。

-

STEP1

Webから申し込み

-

STEP2

メールにて審査結果の通知

-

STEP3

Web上で契約手続き

-

STEP4

借入(ATM、口座振込)

アイフルでは原則として書類提出による在籍確認が行われ、電話で在籍確認がなされることはありません。また、Web完結が可能な商品は、キャッシングローンのみです。

バレずに借りられる配慮がある

アイフルでは、周囲に気づかれずにお金を借りるための配慮があり、「友人や職場の人に知られたくない」「家族にバレたくない」といった方から高い評価を得ています。

以下の具体的な対応や配慮があります。

■アイフルのバレない配慮例

- パソコンやスマホから申し込める

- Web上で契約手続きを完了できる

- カードレスでも利用できる

- 郵送物にはアイフルの名称が入っていない

- Web完結の場合は自宅への郵送物がない

- セブン銀行ATMやローソン銀行ATMで借入が可能

- 在籍確認は原則、書類提出にて行われる

- スマホアプリは6つのアイコンから選択可能

- カードにアイフルの名称は表示されていない

アイフルにはこのような配慮があるため、利用することで周囲に気づかれるリスクを軽減できますが、絶対に気づかれないわけではないため、利用する際には十分な注意が必要です。

他社審査落ちでもアイフルでは借り入れできた

他社の審査に落ちたとしても、アイフルの審査には通る可能性があります。

なぜなら、各申込先で審査基準が異なるためです。

また、勤続年数や他社借入額など、申込時期が変わることで審査不合格の原因を解消できる場合があります。

一般的に、カードローンの審査に落ちる理由には以下のようなものがあります。

- 勤続年数が短い

- 借入件数が多い

- 年齢条件を満たしていない

- 借入が総量規制の範囲を超えている

- 在籍確認が取れない

- 虚偽情報を申告している

- 収入が不安定

- 過去に滞納や自己破産の経験がある

他社の審査に落ちて諦めていたところ、アイフルでは審査に通り、感謝する口コミも見られます。

奇跡やわ

プロミス190バンクイック90三井住友カードローン100で、しょっちゅう延滞あり。延滞は1ヶ月以内がほとんどで、先月もプロミス延滞してた。100%無理やと思いながら夜中に申請、午前中に収入申告書を送って15分くらいで18可決。昔、アイフルを利用した時と比べると、あっさりと言った感じです。審査を待ってる時はいつも否決されたらどうしようと、ドキドキしてます。俺みたいなものでも可決するので、口コミを必死で見ている諸君、あきらめないで。

引用:みん評

ただし、他社と同様に、アイフルでも審査に落ちる可能性があるため注意が必要です。

審査通過率を上げるためのポイントは、次のとおりです。

- 他社の借入額を減らす

- 利用限度額を減らす

- 転職後すぐの申し込みは避ける

- 申込条件を満たしてから申し込む

- 虚偽申告はしない

他社の審査に落ちた場合は、アイフルへの申し込みを検討してみるとよいでしょう。

アイフル利用者の口コミ評判~デメリットに対策は?

アイフルのメリットだけでなく、デメリットも理解しておくことが重要です。

デメリットを理解することで、リスク回避やカードローンを選びやすくなります。

続いて、アイフル利用者の口コミなどをもとにデメリットとその対策について見ていきましょう。

返済が遅れると連絡がある

アイフルに限ってではありませんが、返済が遅れた場合、電話や郵送による連絡が行われることがあります。

返済期日を守る約束をしてお金を借りているため、返済が遅れると連絡があるのは当然のことです。

さらに、返済期日に遅れると、遅延損害金が発生してしまいます。

なお、滞納期間が長引くと信用情報に記録され、金融事故扱い(ブラックリスト)とされるため注意が必要です。

事故情報が記録されると、数年間は新たな借入やクレジットカードの発行が難しくなります。

返済が遅れる場合は、事前にアイフルに連絡を入れることが望ましいです。

連絡を取ることで、以下の口コミのように柔軟に対応してもらえる可能性もあります。

初めてでも大丈夫だった

急な出費でお金に困り、消費者金融を利用することにしました。アイフルを選んだ理由は近所に自動契約機があったからです。すぐにお金が必要だったため、他の消費者金融と比較しないでアイフルに決めましたが、アイフルを選んで良かったです。初めての消費者金融で不安だらけでしたが、オペレーターの方が親切で、審査から融資までのスピードも早く助かりました。返済が遅れてしまうことがあり、コールセンターへ返済の相談をした際も親切で、数日返済を待っていただくことができました。アイフルは初めでも安心して利用できる消費者金融だと思います。

引用:みん評

また、会員ページの「返済期日の変更(猶予)」機能で返済約束日を設定すれば、催促の連絡を控えてもらうことが可能です。

具体的な返済計画を立て、しっかりと約束通りに返済することは当然のルールです。

無理な借入をしない、返済日を忘れやすい場合は口座振替を設定する、家計を見直すなどの対策を行い、きちんと返済していきましょう。

銀行カードローンより利息は低くない

アイフルの金利は3.0%〜18.0%で、消費者金融の中では特に高水準ではありません。

なお一部の口コミでは、アイフルの金利はそれほど低くないとの指摘もあります。

手軽に利用できるのはいいけど

冠婚葬祭で入用が多くなってしまって、急ぎアイフルで借りることにしました。

ネットで申し込んだその日に電話がきたので、対応の素早さには驚きましたね。ただ、少し電話の対応もよくなかった印象です。少額だったからかなぁ。

利子も安くはなかったし、返済日が固定されていたので、結構自分には窮屈で使いづらかった感じです。でも、手軽に利用できて借りられたことには感謝しています。

引用:みん評

特に、銀行カードローンと比較すると、アイフルの金利はやや高めです。

以下はアイフルと主要な銀行カードローンの金利を比較したものです。

| 金利 (実質年率) |

|

|---|---|

| アイフル | 3.0%〜18.0% |

| 三井住友銀行 カードローン |

1.5%〜14.5% |

| 楽天銀行 スーパーローン |

1.9%〜14.5% |

| 東京スター銀行 カードローン |

1.5%〜14.6% |

銀行カードローンの金利は、下限が1.5%程度で、上限は15.0%程度です。

ただし、銀行カードローンは通常、審査のハードルが消費者金融よりも高い傾向があります。

また、無利息サービスは提供されていないことが多く、即日融資もできません。

そのため、消費者金融カードローンと銀行カードローンの特徴を比較し、自分に適した選択をすることが重要です。

なお、消費者金融や銀行は利息制限法にもとづき、上限金利は借入金額に応じて変動する仕組みとなっています。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 20.0% |

| 10万円〜100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

そのため、借入金額が増加するほど、上限金利は低くなります。

30日間の無利息期間は初回契約日の翌日から

アイフルを初めて利用する場合、最大30日間無利息で借入できます。

無利息期間内に完済すれば、1円も利息がかからないので非常にお得です。

ただし、無利息期間がスタートするのは「初回契約日の翌日」からです。

そのため、契約後の約1カ月以内に借入の予定がない場合は、無利息期間を活用できない可能性があるため注意してください。

なお、一部の消費者金融では、無利息期間が初回借入日の翌日から適用される場合があります。

例えば、プロミスの「30日間無利息サービス」は、初回借入日の翌日から最大30日間の無利息期間が適用されます。

無利息期間が初回借入日の翌日から始まる場合は、契約日から借入までに期間が空いても、無利息期間が無駄になることがありません。

アイフルの無利息期間は契約日の翌日から始まることを覚えておきましょう。

増額の可否はケースバイケース

アイフルでは、カードローンを利用中に利用限度額を増額することができます。

利用者から希望を出す場合もあれば、アイフルから増額の提案がある場合もあります。

ただし、増額には審査が必要であり、必ずしも希望が叶うわけではありません。

審査に落ちた場合、基本的にはそれまでの利用限度額が維持されます。

増額審査に落ちるよくある理由は、以下のとおりです。

- 総量規制の制限を超えている

- 転職してから時間が経っていない

- 収入が不安定である

- 新たな借入がある

- 過去に滞納がある

これらの条件に当てはまらない場合、希望どおり増額できる可能性が高まります。

また、以下の口コミのように返済がしっかりと行われている場合、信用が増し、増額申請は通りやすくなるでしょう。

担当の人の感じが良い。

他社をいくつも断られてアイフルもだめだったらどうしようと困っていましたが、ここはパスできました。担当の人の感じも良かったです。きちんと返済していたので限度額も増額されていきました。

引用:みん評

なお、増額申請の際は、アイフルのアプリを利用して情報の登録や収入証明書の提出が可能です。

そのため、契約機などに出向く必要はありません。

店舗併設ATMが廃止された

アイフルでは、2024年1月31日をもって店舗併設のATMサービスが終了となりました。

これまでは、店舗併設のATMでは借入や返済が可能でした。

アイフルの店舗が自宅や勤務先の近くにある方にとっては、併設ATMがなくなることは大きな不便となるかもしれません。

ただし、アイフルの借入・返済には、引き続き以下の方法が利用できます。

■アイフルの借入方法

- 振込

- スマホアプリ(セブン銀行ATM、ローソン銀行ATM)

- 提携ATM(コンビニ、銀行)

■アイフルの返済方法

- インターネット返済

- 口座振替(自動引き落とし)

- 振込

- スマホアプリ(セブン銀行ATM、ローソン銀行ATM)

- 提携ATM(コンビニ、銀行)

例えば、振込による借入では手数料がかからず、深夜でも対応可能です。

また、インターネット返済は手数料が発生せず、24時間いつでも手続きが可能なため便利です。

店舗併設のATMサービスは終了しますが、アイフルの借入・返済は引き続き高い利便性を備えています。

時間がかかった

アイフルの審査手続きには時間がかかるという口コミもあります。

審査でいろいろ聞かれた

審査の手続きであれこれ聞かれた。他で借りたときには聞かれなかった質問も根掘り葉掘り聞かれて。。。希望額を借りることはできたが、時間がだいぶかかった。

引用:みん評

アイフルは最短18分で融資が可能で、審査をスピーディに進めることができます。

ただし、あくまでも「最短」の時間であり、審査状況や混雑具合によっては審査完了までに時間がかかる場合があります。

そのため、余裕をもったスケジュールでの申し込みが重要です。

また、審査をスムーズに進めるために以下のポイントを押さえておきましょう。

- 必要な書類は早めに用意しておく

- 申込内容に不備がないように確認する

- 利用限度額は総量規制の範囲内で設定する

- できるだけ早い時間帯に申し込む

これらのポイントを守ることで、最短18分での融資がよりスムーズに実現できるでしょう。

アイフルの審査のポイントは?

収入状況や信用情報など、アイフルの審査のポイントを理解しておくことは大切です。

審査のポイントを理解することで、適切な対策がしやすくなります。

アイフル利用者の口コミなどを踏まえ、審査のポイントについて詳しく説明します。

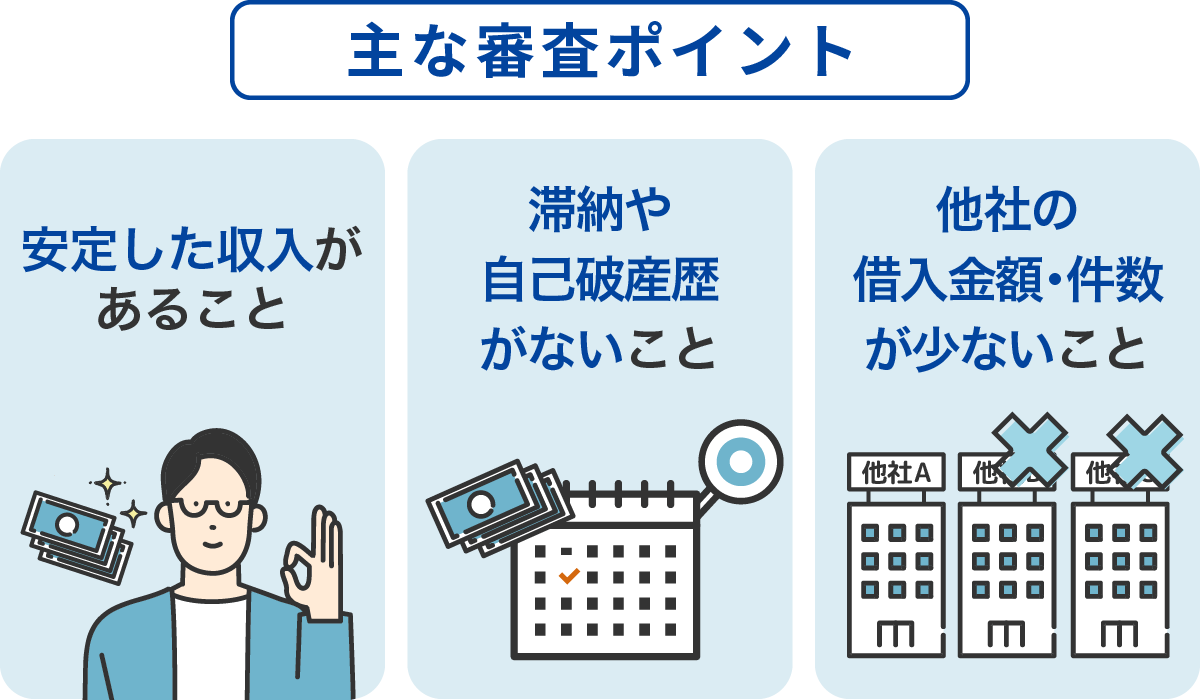

収入状況、信用情報、他社借入の状況は確認必須

アイフルの審査において、収入状況や信用情報、他社借入の状況などが重要なポイントとなります。

これら3つの項目の主な審査ポイントは以下のとおりです。

収入が少ないか不安定な場合、返済能力が十分でないと判断される可能性があります。

また、信用情報に滞納や自己破産などの記録がある場合は、審査の通過が難しい可能性が高いです。

他社の借入金額や借入件数が多い場合、総量規制の範囲に収まらない可能性や多重債務者として評価される可能性があります。

アイフルの審査は独自の審査基準がある

アコム(三菱UFJ銀行系列)やプロミス(三井住友銀行系列)は大手銀行グループ傘下の消費者金融です。一方、アイフルはそれらとは異なり、金融機関の傘下ではなく、独立系の消費者金融であるため独自の審査基準が存在します。

アイフルは、審査基準の詳細は公開していません。

しかし、金融機関グループ傘下の他社と違って、グループからの干渉や影響を受けないため、貸付に積極的な姿勢を持っているといわれています。

また、消費者金融とは異なる銀行のカードローンは、金融庁による融資審査の厳格化の影響を受け、アイフルなどの消費者金融よりも審査基準が厳しいとされています。

そのため、他社の審査に落ちた場合でも、アイフルに申し込むことで審査に通る可能性があるかもしれません。

ただし、必ずしもアイフルに申し込めば審査に通るわけではありませんので、注意が必要です。

また、カードローンの申込履歴は信用情報に6カ月間登録されます。

このため、6カ月以内に複数のカードローンに申し込んでいる場合、心証が悪くなるため期間を空けて申し込むことをおすすめします。

アイフル審査の実態は?口コミやアンケート結果を知りたい

アイフルの審査内容や審査結果について、利用者の声が気になる方も多いことでしょう。

審査結果は申込者の状況によって変わりますが、さまざまなケースや意見を把握しておくことは参考になります。

また、アイフルの審査の実態を把握するために、当サイトではアイフルの利用者に対して独自のアンケートも調査を行っています。

この調査では、以下の項目について回答を得ています。

- 申込方法

- 審査にかかった時間

- 在籍確認の有無

- 借入金額

- 契約方法 など

アイフルの審査のポイントや口コミ、アンケート調査の結果について詳しく知りたい方は、以下の記事もご覧ください。

合わせてこちらもチェック!

アイフルの申込必要書類をざっくり確認

アイフルの審査に必要な書類は、以下のとおりです。

- 本人確認書類

- 住所確認書類 ※該当者のみ

- 収入証明書類 ※該当者のみ

本人確認書類…運転免許証、運転経歴証明書、パスポート、マイナンバーカード、各種保険証、在留カード、特別永住者証明書など

本人確認書類に記載された住所が現住所と異なる場合は、現住所が記載された書類(公共料金の領収書、年金手帳、納税証明書など)の提出が必要です。

また、アイフルでの利用限度額が以下の条件に当てはまる場合、源泉徴収票や確定申告書などの収入証明書類が必要となります。

- アイフルでの利用限度額が50万円を超える場合

- アイフルの利用限度額と他社での借入金額の合計が100万円を超える場合

審査をスムーズに進めるためにも、必要書類は早めに用意しておくことが大切です。

アイフルの審査申込方法と流れをさらっとチェック

アイフルの審査申込方法は、難しくありません。

手軽に申し込めて、最短18分で融資を受けることも可能です。

以降で紹介する審査申込方法のポイントを知っておけば、初めての方でもスムーズに進められるでしょう。

アイフルの申込方法と注意点は?

アイフルでは、以下の4つの方法で申し込みが可能です。

■アイフルで利用できる審査の申込方法

- Webで申し込む

- アプリで申し込む

- 電話で申し込む

- 無人店舗で申し込む

特におすすめなのは、Webからの申し込みです。

Web申し込みは24時間365日受け付けており、パソコンやスマホから手軽に行うことができます。

申し込みには窓口への訪問が不要で、仕事や家事で忙しい方でも、日中や帰宅後の空き時間を利用して手続きが可能です。

審査結果はメールで通知され、契約手続きもWeb上で行えます。

また、カードの発行の有無も選択でき、最短18分で融資を受けることができます。

「周囲に知られずに申し込みたい」「自宅から手軽に手続きしたい」といった方には、Web申し込みが便利です。

アイフルの借入はカンタン5STEPで完了

アイフルでは、以下の5STEPで借入が可能です。

■アイフルの審査申込から借入までの流れ

-

STEP1

必要書類を用意する

-

STEP2

申し込み

-

STEP3

審査

-

STEP4

契約手続き

-

STEP5

借入

アイフルへ申し込む際には、最初に必要な書類を用意しておくことが重要です。

審査を受けるためには、運転免許証やパスポートなどの本人確認書類が必要です。

また、アイフルでの利用限度額が50万円を超えるか、アイフルと他社での借入金額の合計が100万円を超える場合は、収入証明書類の提出も必要となります。

必要な書類が用意できたら、前述した4つの方法から選んで申し込みを行います。特におすすめなのは、Webからの申し込みです。

在籍確認については、アイフルでは原則として書類確認で行われるため、勤務先にバレるリスクを軽減可能です。ただし、審査状況によっては勤務先に在籍確認の連絡が入る場合もあります。なお、在籍確認を行う場合にも、事前に利用者の同意を得ることとなっています。

審査に通過したら、契約手続きを行い、スマホアプリや指定口座への振込みを通じて借入が可能です。

アイフルで利用できる借入方法や注意点などについて詳しく知りたい方は、以下の記事もご覧ください。

合わせてこちらもチェック!

アイフルの返済方法をチェック【大丈夫か気になる人へ】

アイフルを初めて利用する方も他社から乗り換える方にとっても、気になるのは返済方法です。

返済方法を把握することで、利用イメージが一層鮮明になります。

アイフルの返済方法について詳しく見ていきましょう。

借入後残高スライド元利定額リボルビング返済方式とは

アイフルでは、借入後残高スライド元利定額リボルビング返済方式が導入されています。

この方式は、借入直後の残高にもとづいて返済金額が決まる仕組みであり、残高が多いほど返済金額は増加する傾向があります。

以下は借入直後の残高に応じた返済金額の例です。設定された返済金額以上であれば、多く返済することも可能ですので、最低返済金額とも言えます。

| 返済金額 | ||

|---|---|---|

| 借入直後の残高 | 約定日制 | サイクル制 |

| 1円〜10万円 | 4000円 | 5,000円 |

| 10万1円〜20万円 | 8000円 | 9,000円 |

| 20万1円〜30万円 | 1万1000円 | 1万3,000円 |

| 30万1円〜40万円 | 1万1000円 | 1万3,000円 |

- 一部のみ掲載

返済が進むにつれて、借入金額が減少すれば毎月の返済金額も低くなっていきます。

表には記載していませんが、残高が40万円を超える場合は1万3000円、50万円を超える場合は1万6000円(約定日制)となっています。

なお、アイフルの返済期日は、約定日制とサイクル制の2つから選べます。

返済期日①約定日制

約定日制は、返済期日(毎月1回)を自分の都合に合わせて指定できる仕組みです。

約定日制では、約定日(返済期日)を含む11日間が返済期間となり、この期間内に返済金額を入金します。

例えば、約定日が30日の場合、返済期間は20日〜30日までの11日間です。

もし約定日が土日祝日になる場合は、その翌平日まで返済期日が延長されます。

約定日制のメリットは、給料日などの都合に合わせて返済期日を設定できる点です。

また、返済額は後述するサイクル制よりも安くなります。

なお、返済期日から11日以上前に入金してしまうと、繰上返済として扱われるため、再度期日までに入金する必要があります。

約定日制は、「返済日を自分の都合に合わせたい」という方におすすめです。

返済期日②サイクル制

サイクル制は、前回の返済日の翌日から35日後が返済期日に設定される仕組みです。

初回借入時は、借入日の翌日から35日後が初めての返済期日になります。

返済期日までであれば、いつでも返済可能です。

サイクル制のメリットは、返済期間が長く(35日間)、返済期日前ならばいつでも返済ができることです。

ただし、サイクル制は返済期間が長いため、約定日制よりも利息が多く発生する点に注意しなくてはなりません。

サイクル制は、「返済期間を長く取りたい」「いつでも返済できるようにしたい」といった方におすすめです。

手数料を節約したいなら口座振替がおすすめ

アイフルでは、返済方法によって手数料の有無が異なります。

以下は、アイフルの各返済方法と手数料の一覧です。

| 返済方法 | 手数料 |

|---|---|

| インターネット返済 | なし |

| 口座振替 | なし |

| 振込 | あり |

| スマホアプリ | あり |

| 提携ATM | あり |

インターネット返済と口座振替は、手数料がかからない返済方法です。

一方、他の返済方法では、毎回手数料が発生します。

おすすめの返済方法は口座振替です。

口座振替は引落手数料がかからないばかりか、毎月自動で引き落とされるので、返済日をうっかり忘れる心配がありません。

また、引き落としの際の名義はアイフルではなく、「ライフカード(カ」または「SMBCファイナンスサ」「SMBCファイナンス自払」となるため安心です。

ただし、口座振替を利用する場合は、最初に手続きをして口座振替が開始されるまでに40日程度の時間がかかります。

口座には返済金額以上の入金が必要となるため、定期的に口座残高を確認しましょう。

繰上返済すると利息が軽減できる

アイフルでは、通常の返済とは別に、繰上返済(臨時返済)が可能です。

繰上返済とは、毎月の返済額とは別に、任意のタイミングで自分が決めた金額を返済する方法です。

繰上返済は、返済額が元金に充てられるため、通常の返済よりも利息と借入残高をより効果的に減らすことができます。

以下は、アイフルで10万円を借り、毎月4000円の返済を行う場合に、繰上返済(毎月の上乗せ:①1000円・②6000円)をした際のシミュレーションです。

| 通常返済 | ①繰上返済 | ②繰上返済 | |

|---|---|---|---|

| 繰上返済 | なし | あり (毎月1000円上乗せ) |

あり (毎月6000円上乗せ) |

| 毎月の 返済額 |

4000円 | 5000円 | 1万円 |

| 返済回数 | 32回 | 24回 | 11回 |

| 返済総額 | 12万 6194円 |

11万 9712円 |

10万 9106円 |

- 概算(返済回数や返済金額は実際とは異なる場合あり)

資金に余裕があれば、繰上返済を行い、効率的に返済しましょう。

返済総額を抑えたいなら一括返済も検討

アイフルでは、一括返済で完済することも可能です。

一括返済は、自分の選んだタイミングで借入残高と利息をまとめて一度に返済する方法です。

一括返済を選ぶと返済期間が短縮され、それにより利息が減少し、総返済額を削減できます。

例えば、30万円を借りて12回払いで返済する場合と、2回目の返済日に一括返済を行う場合とでは、総返済額が約2万5000円も異なります。

| 通常返済 | 一括返済 | |

|---|---|---|

| 毎月の 返済額 |

2万8000円 | 2万8000円 |

| 返済回数 | 12回 | 2回 |

| 返済総額 | 32万9704円 | 30万4586円 |

- 概算(返済回数や返済金額は実際とは異なる場合あり)

ただし、一括返済は計画的に実施することが重要です。

無理に一括返済を行い、手元の資金が尽きてしまうと、他の支払いに影響が出る可能性もあります。

借入残高や利息に関する情報は、アイフルのスマホアプリや会員ページで確認できます。

一括返済については、振込やATMを利用して手続きが可能です。

アイフル含むサラ金を利用するのはやばい?

アイフルは国の許可を受け、法令を遵守して営業しています。

ヤミ金とは異なり、違法な業者ではありません。

アイフルは安心して利用できる企業ですが、それでもずっと利用し続けることは望ましくないでしょう。

家計の見直しや適切な対策が必要になります。

やばくはないが消費者金融からの借入生活を見直しても

アイフルは信頼性のある企業ですが、借入が続く状況は望ましくありません。

以下の口コミにもあるように、軽率な増額や追加借入は避け、計画的に借入残高を減らしていくことが重要です。

融資限度額の増額を無理強いしない

聞いたことがない会社よりも、自分が知っている名前の会社の方が安心感があったので、こちらを利用しました。

登録などもスムーズでしたし、希望の金額を借りることができましたので、よかったです。ある程度の期間利用していると融資限度額の増額を提案されまして、私はお断りしましたが、それでもこちらの会社ではまったく嫌な顔をされませんでした。

融資限度額の増額をしつこく迫られなかったこともあり、安心して計画的に返済し続けることができました。

引用:みん評

借入に頼りすぎると、自転車操業のような状況に陥り、余裕のない生活が続きます。

固定費の削減を検討したり、副業を始めて収入を増やしたりするなど、少しずつ状況を改善し、借入生活からの脱却を目指すべきです。

【まとめ】アイフルはやばい借入先ではない!安全に利用できる正規の貸金業者

アイフルは国の許可を得て正規に営業している貸金業者です。

安心・安全に利用できる借入先です。

初めての利用者には、30日間の無利息サービスが提供されます。

ただし、計画的な利用が重要ですので、無理な借入は避けるようにしましょう。

アイフルがやばいかどうかでよくある質問

-

アイフルの利息はやばい?

アイフルの金利は特に高くありません

主要な消費者金融のカードローン金利も、アイフル同様に3.0%〜18.0%程度です。

さらに、初めてアイフルを利用する場合は「30日間利息0円サービス」が適用されるため、利息を軽減できます。

-

アイフルの審査の口コミはやばい?

アイフルの審査の口コミはやばくはありません

アイフルは独自の審査基準により、他の主要な消費者金融で審査落ちした場合でもアイフルでは通ったという口コミもあります。

さすが大手!!

収入はそこそこあれど、滞納歴があり、レ○ク、プ○ミスさんNG回答で途方に暮れていました。

ダメ元でアイフルさんにネット申し込み、本人確認書類、収入証明を添付し、1時間程で可決のメール。

嬉しすぎて2度見しました!

引用:みん評

アイフルは最短18分で融資が可能なため、審査をスピーディに終えることも期待できます。