カードローンの利用を検討する学生の中には「アイフルは学生でも借入できる?」「アイフルの利用を親にバレないためには?」といった疑問を持つ方もいるでしょう。

学生がアイフルを利用するには、アルバイトやパートなどで定期的な収入を得ていることが大切です。また、利用の際は借入先を1つに絞る、借入額は必要最低限に抑えるなどにも気を付ける必要があります。

この記事では、アイフルを利用できる人とできない人の違いや、学生がアイフルの審査に通過するためのポイント、親バレ防止や利用する際の注意点などについて解説します。

結論(この記事のポイント)

- 学生がアイフルを利用するには安定した収入が必要

- 信用情報に傷がない、在籍確認が取れる、適切な希望限度額の申告なども重要

- 親バレを防止するには申込方法や借入方法のポイントを押さえる

- 主婦・主夫、無職、年金受給者においても定期的な収入を求められる

| アイフル | |||

|---|---|---|---|

|

利用限度額※4 | 審査時間 | 融資までの時間 |

| 1万円~ 800万円 |

最短18分※1 | 最短18分※1 | |

| 金利(実質年率)※4 | 無利息期間 | 土日の借入 | |

| 3.0%~18.0% | 30日間※2 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※3 | 〇※3 | 〇※3 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…はじめての方なら最大30日間利息0円

- 3…20歳以上で安定した収入があれば学生・主婦の方でも利用可能。専業主婦/専業主夫の方は不可

- 4…貸付条件はリンク先の公式サイトをご確認ください

目次

- アイフルのカードローンを「利用できる人」と「できない人」の違いは?

- 満20歳以上の学生ならアイフルのカードローンで借入できる

- アイフルのカードローンで学生が審査に通過する5つのポイント

- アイフルのカードローンを学生が利用するときの親バレ防止5つのポイント

- 学生がアイフルのカードローンを利用する際の注意点とは?

- アイフルのカードローンは主婦・主夫でも借入できる?家族バレ防止のポイントや申込時の注意点

- アイフルのカードローンは無職だと借入できない?

- 自営業・個人事業主はアイフルのカードローンで借り入れできる?

- 年金受給者はアイフルのカードローンで借入できる?審査通過のポイント

- 【まとめ】学生がアイフルのカードローン審査に通過するには定期的な収入が必要

- アイフルカードローンの学生・主婦・自営業・年金受給者・無職でよくある質問

アイフルのカードローンを「利用できる人」と「できない人」の違いは?

アイフルのカードローンを「利用できる人」と「できない人」の違いは次のとおりです。

| 条件 | 利用できる人 | 利用できない人 |

|---|---|---|

| 年齢 | 満20歳以上満69歳以下 | 満20歳未満または満70歳以上 |

| 安定した収入 | 正社員、契約社員、アルバイト、学生、主婦・主夫など定期的な収入がある人 | 無職、定期的な収入がない人、専業主婦・専業主夫、年金収入のみの人 |

| 必要書類 | 本人確認書類、収入証明書(該当する場合)を提出できる | 必要書類を提出できない |

| 信用情報 | 信用情報に問題がない | 信用情報に延滞や未払いなどがある |

| 在籍確認 | 勤務先に在籍していることが確認できる | 在籍確認が取れない |

| 既存の借入額 | アイフルで借り入れしても借入額が年収の3分の1以下になる | アイフルの申し込みにより借入が年収の3分の1を超える・既に超えている |

いずれの条件でも、「利用できない人」に該当することがないよう、申し込む前に確認や対応をしておくようにしましょう。

また、アイフルでは多彩な商品を提供しており、一部の商品では申し込み可能な年齢や条件が異なります。

| 商品名 | 申込可能な年齢・条件 |

|---|---|

| キャッシングローン | 満20歳以上満69歳まで |

| おまとめMAX・かりかえMAX | 満20歳以上満69歳まで |

| 事業サポートプラン | 個人事業主または法人 |

アイフルの商品の中で最も一般的なカードローン商品が、個人向け無担保融資の「キャッシングローン」です。

満20歳以上の学生ならアイフルのカードローンで借入できる

アイフルは、商品によって申込時の可能年齢が異なりますが、満20歳以上であれば学生でも利用できます。

ただし、年齢だけでなく、アルバイトやパートなどで定期的な収入があることも求められます。借入したお金をきちんと返済できる能力があるかどうかを、金融機関が審査によって判断するためです。

アイフルのカードローンで学生が審査に通過する5つのポイント

学生がアイフルの審査に通過するには、一般的に次のポイントに注意することが大切です。

学生がアイフルのカードローン審査に通過するための主なポイント

- 1

- 定期的な収入を得る

- 2

- 本人確認書類の用意

- 3

- 在籍確認に備える

- 4

- 適切な希望限度額を申告する

- 5

- 信用情報を良好に保つ

1定期的な収入を得る

学生がアイフルの審査に通過するには、定期的な収入を得ている必要があります。「定期的な収入を得る」とは、アルバイトやパートなどで、本人が毎月、継続的に一定以上の収入を得ていることを指します。

そのため、収入が不安定だったり、極端に低い場合は、返済能力が低いと判断され審査に通過することが難しくなります。アイフルの審査では定期的な収入を確保しておくことが大切です。

2本人確認書類の用意

学生に限らずアイフルで審査を受ける際は、本人確認書類の提出が必要です。例えば、スマホで本人確認を行なう場合は、運転免許証など顔写真付きの本人確認書類を準備する必要があります。

もし、本人確認書類に記載された住所と、申告した現住所が異なる場合は、現住所が記載された保険証や電気料金の領収書などの書類を追加で提出する必要があります。

本人確認書類に不備があると、審査に時間がかかったり、余分な手間がかかるため、事前に書類をしっかり準備しておくことが大切です。

3在籍確認に備える

在籍確認とは、金融機関が申込者の返済能力を確認するために、申告された勤務先に実際に在籍しているかを確認するものです。

アイフルでは、原則として電話での在籍確認を行なわず、申込者が提出した書類などをもとに在籍確認を行なっています。

ただし、審査の過程で電話による在籍確認が必要と判断された場合は、勤務先への在籍確認が実施されることがあります。申込者の同意を得たうえで、アルバイト先やパート先にアイフルから確認の電話がかかってきます。

勤務先の規則や環境などによって電話での在籍確認が難しいときは、追加の書類で対応できるかどうか、事前にアイフルに相談しておくと良いでしょう。

4適切な希望限度額を申告する

アイフルに申し込みをする際の入力画面には、「希望限度額」を入力する箇所があります。

- 画像出典:アイフル

アイフルの審査に通過するには、収入に見合った現実的な希望限度額で申告をしましょう。

消費者金融やクレジットカードのキャッシングなどは、貸金業法の総量規制(借入できる金額が年収の3分の1までに限られる制度)の対象になります。そのため、契約時に設定される利用限度額も、他社の借入残高と合わせて年収の3分の1までが上限となります。

高すぎる限度額を希望しても、収入が不足していたり他社からの借入が多かったりして、返済能力が低いと判断されると、希望どおりの限度額で契約できない可能性が高まります。

特に学生の場合は、アルバイトやパートから得られる収入に限られることが多いので、金融機関は安定した収入と返済能力を慎重に評価します。

5信用情報を良好に保つ

延滞や未払いがあると、信用情報に傷がつき、審査に通過しにくくなります。この信用情報は、信用情報機関によって管理され、無担保融資などにおいては、金融機関が個人の信用力を判断するために利用されます。

具体的には、クレジットカードの利用履歴やローンの返済状況、借入の残高、延滞の有無、自己破産や任意整理などの過去の金融事故などです。

また、携帯電話本体の支払いを分割払いにしている場合も、支払いの遅れがあると信用情報に傷がつくので注意が必要です。

学生の中には、クレジットカードなどの利用履歴もなく、金融機関から初めて融資を受ける人もいます。信用情報機関に履歴が全くない状態の人は「スーパーホワイト」と呼ばれ、審査が慎重に実施されるケースもあります。

1級ファイナンシャルプランニング技能士監修者:赤上 直紀さん からコメント携帯電話の毎月の利用料の支払い遅延は、通常、信用情報機関に登録されることはありません。しかし、利用料をクレジットカードで支払っている場合は、その延滞情報が記録されることがあります。また、カードローンの利用で延滞を起こし、その延滞情報が信用情報機関に登録されると、携帯電話の分割払いを申し込む際に審査に通らなくなる可能性があります。いずれの場合でも、支払いは必ず期日までに済ませるよう心がけましょう。

赤上 直紀

赤上 直紀アイフルのカードローンを学生が利用するときの親バレ防止5つのポイント

アイフルを利用する際、親やその他の家族に利用を知られたくないと考える方も多いでしょう。

アイフルは、さまざまな申込方法や借入方法を提供しており、これらを上手に利用することで親バレするリスクを減らすことが期待できます。

学生がアイフルのカードローンを利用するときに親バレを防止する主なポイント

- 1

- Web申込を利用する

- 2

- カードレスで契約する

- 3

- カードが必要な場合は無人店舗を利用する

- 4

- 電磁交付を利用する

- 5

- 返済に遅れない

1Web申込を利用する

アイフルの申込方法は、Web、スマホアプリ、電話、無人店舗の4つです。親にバレずに借り入れを行なうには、Web(PC、スマホ)で申し込むことが効果的です。

電話申込は話しているところを聞かれたり、無人店舗は店舗に入る所を見られるといったリスクがあるからです。

Webやスマホアプリで申し込みをすれば、審査結果もメールでくるので、親バレする可能性は低いでしょう。なお、Web申込では、申し込みから契約までの全てがインターネットで完了する「Web完結」を利用できます。

2カードレスで契約する

アイフルと契約する際、「ローンカードを発行」または「カードレス」のいずれかを選択できます。

カードレス契約をすると、ローンカードを使用せずに借入や返済を行なえます。また、カードレス契約には次のようなメリットもあります。

- スマホアプリのみで原則24時間365日取り引きできる

- ローンカードを人に見られることがない

- ローンカードを持ち歩く必要がない

ローンカードの発行を選択し、無人店舗で受け取らない場合は、郵送物が自宅に送られてくるので親バレするリスクが高くなります。

初期契約時は「カードレス」で契約を行い、必要に応じて後からローンカードを発行することもできるので、親バレを防ぐのであれば最初はWeb完結で申し込み「カードレス」で契約をするのがおすすめです。

3カードが必要な場合は無人店舗を利用する

ローンカードを発行したい場合は、無人店舗で受け取りましょう。Webで申し込みや契約手続きを済ませて、ローンカードの受け取りだけをアイフルの無人店舗で行なうことができます。

4電磁交付を利用する

アイフルではATMを利用しても利用者の同意なく自宅に明細書が郵送されることはありません。また、Web申込であれば契約時に電磁的交付に承諾しているため、基本的に明細書が郵送されることもありません。

ただし、次の条件に該当する場合は明細書が郵送される可能性があるので注意してください。

Web契約で電磁交付を利用していても明細書が郵送されるケース

- 登録されたメールアドレス宛に発信したメールが送れない場合

- 何らかの事情により会員サービスへのログインができなくなった場合

5返済に遅れない

返済が遅れると、督促状が郵送で送られてきたり、督促の電話がかかってきたりするので、家族に気付かれる可能性が高まります。

このような事態を避けるには、毎月の返済期日をしっかり守り、無理のない範囲の金額を借入して、計画的に返済を行なうことが大切です。

返済が遅れそうな場合は、「返済期日の変更(猶予)」手続きを行うことで、アイフルからの連絡を避けることができます。

「返済期日の変更(猶予)」は、スマホアプリ、会員サービス、オペレーターチャット、メールで手続き可能です。

なお、返済を口座振替(自動引落)に設定している場合は返済期日の変更(猶予)手続きをしても、引落請求は停止されないので注意してください。

学生がアイフルのカードローンを利用する際の注意点とは?

学生がアイフルを利用する際は、次のようなポイントに注意することが大切です。

学生がアイフルを利用する際の注意点

これらのポイントに注意することで、申し込みや利用時のトラブル防止が期待できるので、安心してアイフルを利用することができます。

1満20歳未満の学生は審査に通らない

アイフルを利用できる年齢は満20歳以上満69歳以下です。アイフルは学生でも利用できますが、満20歳未満の学生は利用できません。

たとえ定期的な収入があっても、誕生日を迎えて20歳になってからでないとアイフルでは借入できないのです。

2借入先は1つに絞る

カードローンの利用では、借入先を1つに絞ることで返済計画が立てやすくなるほか、資金管理もスムーズに行なえることが期待できます。

複数の金融機関から借入を行なうと、返済の管理が複雑になり、返済遅延や延滞のリスクが高まります。また、複数の借入は信用情報に悪影響を与え、将来的な借入審査においても不利になる可能性があります。

さらに、短期間のうちに複数の金融機関に同時に申し込みをした場合は、金融機関から「資金繰りに困っている」と判断され、審査に通過する可能性が低くなるので、注意が必要です。

3借入額は必要最低限に留める

過度な借り入れは、返済負担が大きくなり、将来的に返済が困難になるリスクがあります。

特に学生の場合は収入が限られているため、返済能力を超えた借入を行なうと、返済の遅延や延滞が発生しやすくなり、信用情報に悪影響をおよぼす可能性が高くなります。

また、借入額が多いほど利息も増えるため、結果として返済額が大きくなります。アイフルを利用するときは、本当に必要な金額だけを借りることが重要です。

4返済計画をしっかり立てる

毎月の返済額が生活費を圧迫しないように、余裕を持った返済スケジュールを立てることが重要です。計画的な返済を心がけることで、信用情報に悪影響をおよぼすことなく、アイフルを安全に利用することができます。

返済計画を立てる際は、アイフルの「返済シミュレーション」なども利用すると有効です。

また、アイフルでは初めて利用する方に対して、契約日の翌日から30日間利息0円の無利息サービスを提供しているので、短期的な借入目的の人は活用すると良いでしょう。

アイフルのカードローンは主婦・主夫でも借入できる?家族バレ防止のポイントや申込時の注意点

アイフルは、アルバイトやパートをしていれば主婦・主夫でも利用できます。とはいえ、家族に知られずに借り入れしたいという方もいるでしょう。

ここからは、主婦・主夫の方がアイフルで借入する条件や、家族にバレにくい方法などについて見ていきましょう。

アイフルで主婦・主夫が借り入れするなら定期的な収入が必要

アイフルは主婦・主夫でも借入が可能ですが、定期的な収入があることが条件となります。

一方、専業主婦・専業主夫で、本人に収入が全くない場合、アイフルの審査に通るのは難しいでしょう。たとえ配偶者に安定した収入があったとしても、その収入をもとにした借入はできません。

主婦・主夫がアイフルの利用を家族にバレないようにするポイント

主婦・主夫がアイフルの利用を家族バレしないポイントには、Web申込や、カードレス契約、電磁交付を利用するなどが挙げられます。

また、主婦・主夫の場合は、収入に対して返済額が大きくなると、他の生活費が削られることになり、借入が家計の圧迫につながることで、家族バレのリスクが上がります。

主婦・主夫が家族バレの可能性を抑えるには、次のようなポイントに配慮が必要です。

- Webで申し込む

- カードレスで契約する(またはローンカードを無人店舗で受け取る)

- 電磁交付(Web明細)を利用する

- 無理のない範囲で利用する

主婦・主夫がアイフルで申し込みをする際の注意点

アイフルを利用する際、銀行口座で本人確認をする以外は、本人確認書類の提出が求められます。また、次の条件に該当する場合は収入証明書類の提出も必要です。

- アイフルの利用限度額が50万円超の場合

- アイフルの利用限度額と他の貸金業者からの借入の合計額が100万円を超える場合

- 前回収入証明書を提出してから3年以上経過している場合

上記の条件に該当しない場合でも、年収を確認するために収入証明書類の提出を求められることがあります。

主婦・主夫でアルバイトやパートをしている場合は、給与明細書(直近2カ月分)や源泉徴収票(直近/最新分)などで収入を証明できるので、急ぎでお金が必要な場合はあらかじめ用意しておくと良いでしょう。

1級ファイナンシャルプランニング技能士監修者:赤上 直紀さん からコメントカードローンの利用において、家族に知られないようにするためには、信用情報に傷をつけないことが重要です。特に、長期間にわたる返済遅れなどで信用情報に傷がつくと、その後のマイカーローンや住宅ローンの審査に通らない可能性があり、家族に疑念を抱かれるリスクが高まります。また、独身時代に異動情報が記載された場合、結婚して名字が変わったとしてもその履歴は消えないため、十分に注意が必要です。

赤上 直紀

赤上 直紀アイフルのカードローンは無職だと借入できない?

ここからは、無職の方のアイフルの利用について解説します。

収入がない無職の人はアイフルを利用できない

アイフルでは、安定した収入があることが審査の前提条件です。無職の人は定期的な収入がなく返済能力が認められないので、アイフルに申し込んでも審査に落ちてしまいます。

また、企業から内定をもらっている状態でも、申込時点でアルバイトなどにより収入を得ていなければ借入できません。

収入がない無職の人が審査に通らないのは、貸金業法で申込者の返済能力を調査する義務が課されているためです。収入のない無職の人は返済能力がないため、カードローンを利用できないのです。

アルバイトや就職を始めてからアイフルに申し込む際の注意点

就業直後は、まだ収入が安定していないと判断されることがあるので、少なくとも6カ月程度、できれば1年間以上は勤務を続けてからの申し込みが望ましいでしょう。

就業後、安定した収入があることを証明するために給与明細書を提出する際は2カ月分が必要です。

また、無職の期間中に他社の返済遅延などがあると審査通過が難しくなるので、信用情報に問題がある場合は、借入金額を減らす、延滞を解消させるなどの対応を先に行う必要があります。

無職の人がアイフル以外でお金を借りるには?

無職の場合、どのような消費者金融でも審査には通らないのが一般的です。どうしてもお金が必要な場合には、次のような借入を検討してみましょう。

| 方法 | 詳細 |

|---|---|

| 生活福祉資金貸付制度 | 都道府県の社会福祉協議会が提供する低所得者や高齢者などを対象とする貸付制度 生活支援費、住宅入居費、一時生活再建費などがある |

| 全国社会福祉協議会の生活福祉資金 | 低所得者や高齢者、障害者の生活を経済的に支える制度で貸付資金は、総合支援資金、教育支援資金、不動産担保型生活資金、福祉資金の4つがある |

| 親族や知人から借りる | 信頼できる親族や友人から一時的に資金を借りる方法だが、返済計画をしっかり立てて信頼関係を保つことが重要 |

| 質屋での質入れ | 所有している価値のある品物を質屋に預け、融資を受ける方法で、規定の期間内に返済しないと品物が質流れするので注意が必要 |

| 資産の売却 | 所有している不動産や車、貴金属などの資産を売却して現金化する |

自営業・個人事業主はアイフルのカードローンで借り入れできる?

自営業・個人事業主の人は、申込条件をクリアしていて、行っている事業で定期的な収入があることを証明できればアイフルを利用できます。アイフルでは個人向け商品のほか、事業資金を借りるための商品も提供しています。

アイフルのカードローンは資金使途が自由

アイフルのキャッシングローンは個人向け商品ですが資金使途は自由なので、日常の生活費や趣味の費用として利用できるのはもちろんのこと、事業性資金として借り入れすることも可能です。

アイフルの個人向け商品は、ビジネスの運転資金や小規模な事業の立ち上げなど、幅広い目的に対応できます。

アイフルで自営業・個人事業主が事業資金を借りたいなら「事業サポートプラン」

自営業者・個人事業主などの人は、アイフルの「事業サポートプラン」で事業資金を目的とした融資を受けることができます。

アイフルの事業サポートプランは次の2つに分かれます。事業サポートプランは、満20歳以上満69歳以下で事業を経営している代表者が対象です。

| 無担保ローン | 不動産担保ローン | |

|---|---|---|

| 金利(実質年率) | 3.0%~18.0% | 3.0%~12.0% |

| 利用限度額 | 500万円 | 1億円 |

| 使いみち | 事業資金(運転資金・設備投資資金) | |

| 対象の方 | 個人事業主、または法人 | |

| 担保・連帯保証人 | 原則不要(※法人の場合は、代表者の連帯保証が原則必要) | |

アイフルの無担保ローンは、個人向け融資商品と同じく担保不要で借入ができるローンです。無担保ローンは自営業や個人事業主であれば、申込から契約までWeb完結が可能です。

一方、不動産担保ローンは不動産を担保にすることで、より大きな金額の融資を受けることができます。申込方法はWebまたは電話など、申込者の都合に合わせて郵送または無人契約機で契約手続きができます。

アイフルから事業資金を目的に借りる場合は、利用限度額や金利等を考慮したうえで商品選択すると良いでしょう。

自営業・個人事業主がアイフルの審査で必要になる書類

自営業・個人事業主がアイフルの審査に通過するには、どの商品においても安定した収入や信用情報が良好であることが挙げられます。加えて、正確な必要書類の提出も重要です。

アイフルを利用する際、本人確認書類や、場合によっては収入証明書類が必要です。また、事業サポートプランを利用する際は、アイフル所定の事業内容確認書なども必要になります。

| キャッシングローン | 個人事業主の場合

など |

|---|---|

| 無担保ローン | 個人事業主の場合

|

法人の場合

|

|

| 不動産担保ローン | 個人事業主の場合

|

法人の場合

|

- 税務署/税理士の押印がない場合は、所得証明書も必要

いずれの場合でも別途、上記以外の書類提出が必要になる場合がありますが、これらの書類を事前に準備しておくことで、スムーズな審査が期待できます。

自営業・個人事業主がアイフルでお金を借りる際の注意点

自営業・個人事業主がアイフルでお金を借りるときは、無理のない範囲での借入が不可欠です。無理のない返済プランを立てることで、返済負担を軽減させましょう。

遅延や延滞が発生すると、信用情報に悪影響をおよぼす可能性があるので、返済日は厳守してください。特に事業資金を借りる際は、適正な借入額の設定が事業が無理なく運営されるための基盤になることを覚えておきましょう。

もし借入額が過剰であれば、資金繰りに余裕を持たせるどころか、返済に追われてしまい、事業のリスクが増大する可能性が高まるので注意してください。

健全な財務状況を維持することで、事業拡大や新たな投資の際に、さらに有利な条件での資金調達が可能になることもあるので、十分な事業計画を立てる、適切な借入額を設定することなどが重要です。

1級ファイナンシャルプランニング技能士監修者:赤上 直紀さん からコメントアイフルの2025年3月期第1四半期の連結累計期間における無担保ローンの成約率は36.2%で、審査に通過できるのは10人中3~4人程度の結果となっています。アイフルでは他社で審査に落ちた人が申し込むケースが多いことなどから、成約率が上がりづらい傾向が見られます。

赤上 直紀

赤上 直紀年金受給者はアイフルのカードローンで借入できる?審査通過のポイント

医療費や介護費用などの突発的な支払いが発生した、住宅の修繕やリフォームが必要になったなど、年金だけではお金が足りなく、資金を調達したいと考える方もいるでしょう。次に年金受給者のアイフルの利用について解説します。

年金収入だけでは審査に通らない

年金受給者でもアイフルで借入が可能ですが、年金収入だけの人は審査には通りません。これは、アイフルは安定した収入を審査基準の一つとして重視しており、年金だけでは返済能力を判断することが難しいからです。

年金以外に収入(パートやアルバイトなどの給与所得、所有している賃貸物件などによる不労所得を個人事業主として確定申告をしている場合や、自営業やフリーランスの仕事から得る事業所得など)を得ている必要があります。

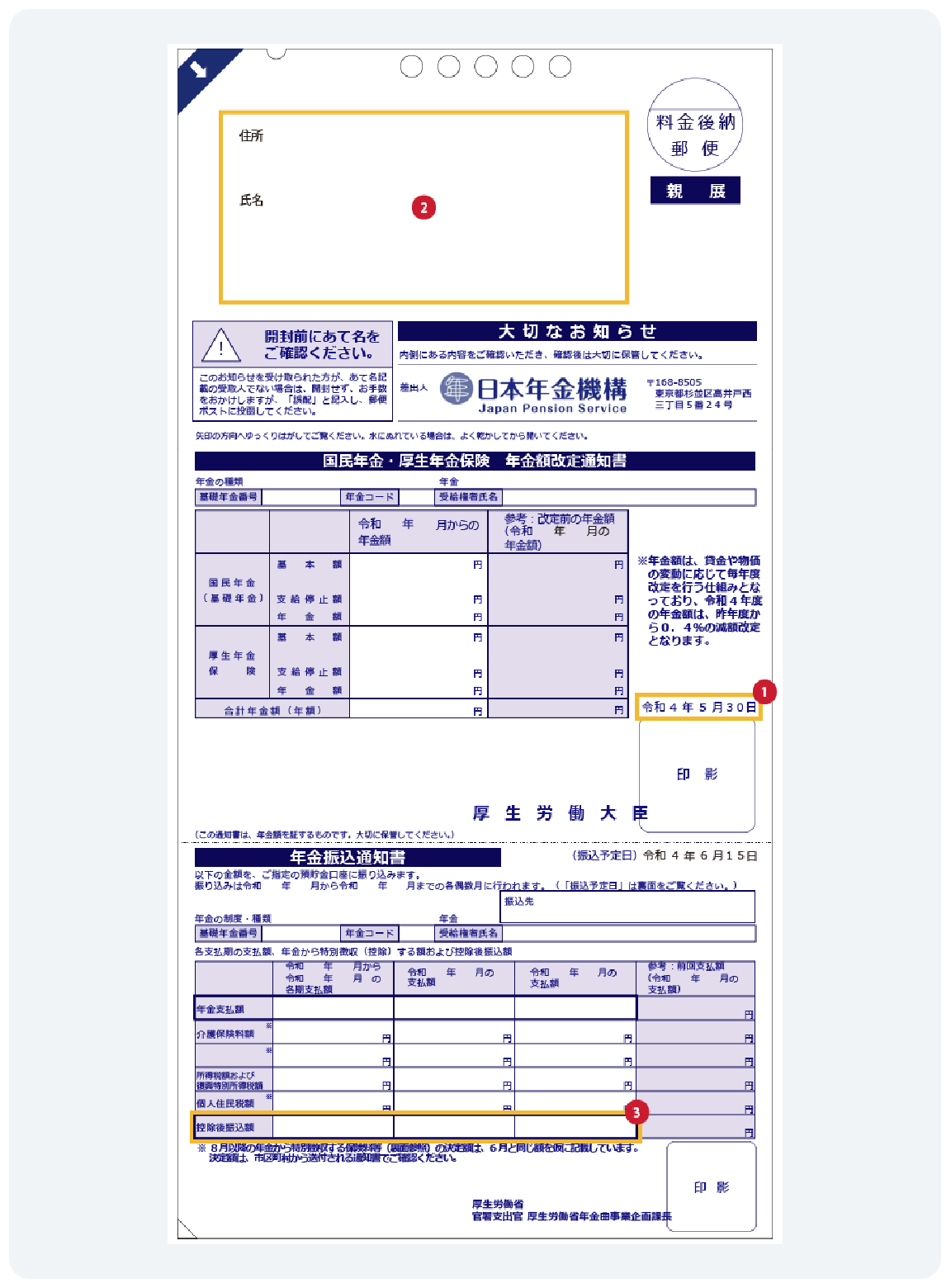

収入証明書の提出が必要な場合は年金通知書も利用可能

アイフルの申込時に収入証明書を提出する必要がある場合、年金受給者は年金通知書を収入証明書として提出することができます。

ただし、年収を証明するために他の収入証明書類の提出を求められる可能性も高いので、それらの書類も事前に用意しておくと良いでしょう。

年金通知書は日本年金機構から6月ごろに交付されるので、年金受給者の方は捨てずに保管しておきましょう。

- 画像出典:アイフル

アイフルの新規取引には年齢制限がある

例えば、キャッシングローンの場合は、満70歳になった時点で新規の取引ができなくなります。新規の取引ができなくなった際に残高がある場合は、完済するまで返済が続きます。

これは、アイフルが設定している年齢制限に基づくもので、70歳以上の取引や、新規申込みを受け付けていません。

年金受給者がアイフルを利用する際の注意点

年金収入は固定的で増える可能性が低いので、無理のない範囲で借入を行ない、返済計画をしっかりと立てることが重要です。

毎月の収入から返済がどれだけ可能かを慎重に計算し、生活費に支障が出ないようにしましょう。特に返済期間が長くなると、利息の支払いが増え、返済総額が高くなるリスクがあるので注意が必要です。

消費者金融以外にも公的な支援や福祉貸付などの選択肢があるので、これらの選択肢も考慮し、最も有利な方法でお金を借りると良いでしょう。

【まとめ】学生がアイフルのカードローン審査に通過するには定期的な収入が必要

学生がアイフルの審査に通過するには定期的な収入が欠かせません。これは、主婦・主夫、無職、年金受給者がアイフルに申し込みをする場合も同様です。

学生がアイフルを利用する際は、適切な希望限度額の設定や、良好な信用情報なども大切です。

ネット申込やカードレス契約など、申込方法や借入方法のポイントを押さえながら利用すると、親バレの可能性が下がり、プライバシーを守りながら借入を行なうことができます。

アイフルカードローンの学生・主婦・自営業・年金受給者・無職でよくある質問

-

アイフルの借入は就職活動に影響しますか?

しません

アイフルなどの消費者金融からの借入は、信用情報に記録されます。ただし、アイフルの利用が就職活動に影響を与える可能性は極めて低いといえるでしょう。

企業が就職活動中に学生の信用情報を確認することは、一般的にありません。これは、信用情報を照会できるのは、信用情報機関に加盟している企業が本人の同意を得た場合に限られるからです。

-

学生の利用限度額はどれくらいが一般的ですか?

およそ10万円~30万円です

学生の利用限度額は、社会人よりも低めに設定されており、多くの消費者金融やカードローンでは、利用限度額はおよそ10万円から30万円程度が一般的です。

これは、学生の収入がアルバイトなどで限られていることが多いため、返済能力を考慮して慎重に設定されているからです。アイフルの場合も、収入の状況や審査結果によって限度額が決まりますが、学生が高額な借入を行なうのは難しいでしょう。