プロミスは、「幅広い年齢の方が利用できる」「審査通過率が高い」などの理由で人気のカードローンです。

利用を検討している人の中には、次の点が気になる人も多いのではないでしょうか。「どんな返済方法があるの?」「最低返済額はいくら?」「返済を早く終わらせるには?」

プロミスは7つの返済方法や、繰上返済・一括返済なども利用できるといった、利便性の高さが特長です。この記事ではプロミスの返済について詳しく解説します。プロミスの利用を検討している方や既に利用中の方も、ぜひ参考にしてください。

結論(この記事のポイント)

- プロミスで使える7つの返済方法の違いを把握して上手に活用しよう

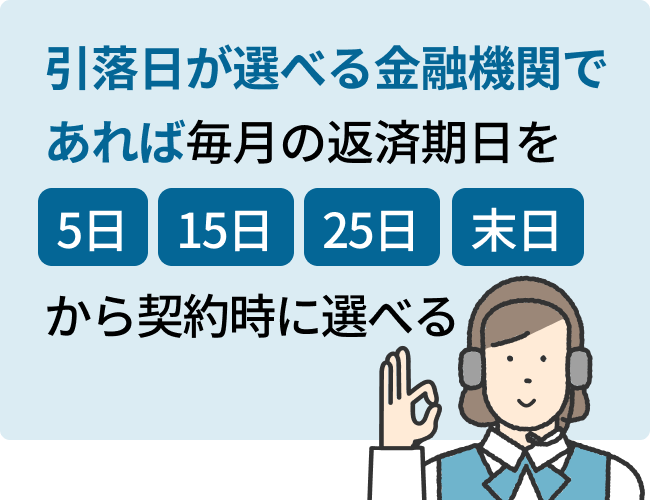

- プロミスの毎月の返済日は「5日」「15日」「25日」「末日」から選べる

- プロミスの最低返済額は1,000円から借入残高に応じて変動する

- プロミスの返済では「繰上返済」「一括返済」も利用するのが大切

| プロミス | |||

|---|---|---|---|

|

利用限度額 | 審査時間 | 融資までの時間 |

| 1万円~500万円 | 最短3分※1 | 最短3分※1 | |

| 金利(実質年率) | 無利息期間 | 土日の借入 | |

| 4.5%~17.8% | 30日間 | 〇 | |

| パート・アルバイト | 学生 | 主婦 | |

| 〇※2 | 〇※2 | 〇※2 | |

| おすすめポイント | |||

|

|||

- 1…申込の時間帯や審査の状況などによって希望に沿えない場合あり

- 2…18歳~74歳のお勤めで安定した収入があれば、学生、主婦(主夫)、年金受給者などでも申込可能。申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須。専業主婦(専業主夫)、収入が年金のみの方、高校生(定時制高校生および高等専門学校生も含む)などは申込不可

目次

- プロミスで使える返済方法は7つ!違いを把握して上手に活用しよう

- プロミスの返済方法①ネット返済

- プロミスの返済方法②口座振替(自動引き落とし)

- プロミスの返済方法③スマホATM

- プロミスの返済方法④ポイント返済

- プロミスの返済方法⑤コンビニ・提携ATM

- プロミスの返済方法⑥プロミスATM

- プロミスの返済方法⑦銀行振込(振込返済)

- プロミスの返済期日(毎月の約定返済日)は4つから選択可能

- プロミスの毎月の返済金額はいくら?約定返済額について

- プロミスは繰上返済も利用OK!併用して早期完済を目指すのがベスト

- プロミスの返済金額をシミュレーション

- プロミスの返済金額はあといくら?借入の確認方法と一括返済する方法

- プロミスの返済を延滞しそう・滞納してしまったときは?

- プロミス返済の口コミ・体験談

- 【まとめ】プロミスは返済方法が豊富で柔軟な対応が特長

- プロミスの返済方法でよくある質問

プロミスで使える返済方法は7つ!違いを把握して上手に活用しよう

プロミスでは「ネット返済」「口座振替」「スマホATM返済」「ポイント返済」「提携ATM」「プロミス専用ATM」「銀行振込」の7つの返済方法が利用できます。

返済方法が豊富な点は、プロミスの大きな特長と言えるでしょう。

返済方法には、それぞれメリット・デメリットがありますが「24時間対応か」「土日祝日も返済できるか」「手数料は無料か」などが異なります。

| 返済方法 | 24時間対応 | 土日祝日 | 手数料 |

|---|---|---|---|

| ①ネット返済 | 〇 | 〇 | 無料 |

| ②口座振替(自動引き落とし) | –※1 | –※1 | 無料 |

| ③スマホATM返済 | 〇 | 〇 | 有料 |

| ④ポイント返済 | 〇※2 | 〇 | – |

| ⑤提携ATM(コンビニ・銀行など) | 〇※3 | 〇※3 | 有料 |

| ⑥プロミス専用ATM | ×※3 | 〇 | 無料 |

| ⑦銀行振込(口座振込) | ×※2 | ×※2 | 有料 |

- 1…土日祝日に重なる場合は翌営業日に引き落とし

- 2…手続きそのものは可能(プロミスへの入金反映は翌営業日)

- 3…設置先の店舗や金融機関などにより異なる

また、返済方法を選ぶ際は、利便性だけでなく「延滞を防ぐ」「手数料がかからない」といった点も考慮するとよいでしょう。

プロミスの返済の基本情報(金利・返済方式・返済期間・返済回数など)

プロミスの返済の基本情報をまとめると次のとおりです。

| 契約極度額 | 1万円~500万円 |

|---|---|

| 金利(実質年率) | 4.5%~17.8% |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期間・返済回数 | 最終借入後、原則最長6年9カ月・1~80回 |

| 担保・連帯保証人 | 不要 |

| 遅延利率 | 20.0%(実質年率) |

金利(実質年率)は、契約極度額(利用限度額)によって異なります。

返済方式は、毎月の返済金額が最終借入後の借入残高に応じて変動する「残高スライド元利定額返済方式」です。このため、毎月の返済金額は借入残高によって変動します。

また返済が遅れた場合には、借入残高に対して年率20.0%の遅延損害金が発生するので注意が必要です。

【参考】

遅延損害金は、返済期日の翌日から利息に代わって生じるものです。

例えば借入残高30万円で20日間延滞した場合の遅延損害金は次のとおりです。

借入残高30万円×遅延利率(実質年率)20.0%÷365日×延滞日数20日=3,287円

延滞中は遅延損害金のみかかりますが、通常の利息よりも年率が高い点に注意が必要です。

プロミスでおすすめの返済方法は「口座振替」「ネット返済」

プロミスでおすすめの返済方法は「口座振替」「ネット返済」の2つです。どちらも手数料無料、24時間・土日祝日でも返済可能という特長があります。

「口座振替」は毎月自動で返済できるため、返済忘れが心配な人におすすめです。一方、約定返済額(毎月決まった返済額)以上の額を追加で返済したい人は「ネット返済」を選ぶとよいでしょう。

また、毎月の約定返済は「口座振替」で行い、追加返済時のみ「ネット返済」を利用するといった、返済方法を併用することも可能です。

プロミスの返済方法①ネット返済

プロミスの「ネット返済」とは、自分の銀行口座から直接プロミスへ返済する方式です。

「ネット返済」は端数を含め任意の金額で返済できるため、繰上返済や一括返済で便利な返済方法です。※「ネット返済」は200円以上の返済から利用可能

プロミスのネット返済なら最短10秒で返済完了できる

プロミスの「ネット返済」は、最短10秒で返済可能、24時間365日いつでも利用できるほか、手数料0円などの特長があります。

「ネット返済」は、全国約1,100の金融機関で利用可能です。プロミスに対応している金融機関は、プロミス公式サイトの「利用可能金融機関検索」から検索できます。

なお、「ネット返済」を利用するには、事前に利用している金融機関でネットバンキングの申込みや設定が必要です。詳細は各金融機関のWebサイトなどで確認してください。

プロミスのネット返済のやり方・流れ

プロミスのネット返済のやり方・流れは次のとおりです。

会員サイトやアプリから操作を行いますが、実際の返済手続きは各金融機関のネットバンキングで行う点に注意が必要です。

■プロミスのネット返済のやり方・流れ

-

STEP1

プロミスの会員ページにログイン「ネット返済のお手続」を選択

-

STEP2

返済金額を入力して金融機関を選択(ここで金融機関のネットバンキングサイトへ移動します)

-

STEP3

利用している金融機関にログイン

-

STEP4

ネット返済で支払いを実行して返済完了

まず、プロミスの会員ページにログイン「ネット返済のお手続」を選択し、返済金額を入力して利用している金融機関を選択します。

自動的に金融機関のネットバンキングサイトへ移動するので、ID(または会員番号)とパスワードを入力してログインしてください。

最後にネット返済で支払いを実行して返済が完了します。

プロミスのネット返済を利用するときの注意点

プロミスのネット返済を利用する際には、次のような点に注意が必要です。

プロミスでネット返済を利用するときの主な注意点

- 返済日の管理が必要

- 通帳に返済履歴が残る

- 毎週のメンテナンス時間帯は利用できない

など

プロミスのネット返済は、毎月自分で返済手続きを行うが必要があります。このため、毎月の返済日の管理も自分でしなくてはけません。

毎月の返済日を過ぎると遅延損害金が生じるので注意が必要です。返済日を忘れたりするのが不安であれば、返済期日を知らせてくれる「ご返済日お知らせメール」を利用するとよいでしょう。

ネット返済では、返済を行う際に通帳へ「PEトランスファーネット」または「PAY-EASY」の履歴が残ります。通帳を家族と共有している場合は履歴からプロミスの利用がバレる可能性もあるので注意が必要です。

また、プロミスでは以下のスケジュールでメンテナンスを行っており、メンテナンス中はネット返済が利用できませせん。

- 毎週日曜日23時~月曜日7時

- 毎月第3日曜日0時~6時 および 前日土曜日の23時~24時

加えて金融機関側のメンテナンス中も、ネット返済ができないので注意が必要です。

プロミスのネット返済ができない・反映されないときの原因&対応例

プロミスのネット返済ができない・反映されないときに考えられる原因は次のとおりです。

プロミスのネット返済ができない・反映されないときの原因の例

- プロミスや金融機関のメンテナンス時間中である

- 金融機関がパソコンのみ対応である(スマホで返済したい場合)

- プロミスや銀行のネットバンキングが混雑している

など

前述のとおり、プロミスや金融機関のメンテナンス時間中はネット返済できません。プロミスのメンテナンス時間は上記で記載したとおりですが、金融機関のメンテナンス時間は、それぞれ利用中の金融機関へ問い合わせるしかありません。

金融機関によってはネットバンキングがパソコンにしか対応していない場合もあります。この場合、スマートフォンでネット返済をできないため、パソコンからの返済を試してみましょう。

また、プロミスの返済日である「毎月5日・15日・25日・末日」は入金(返済)が集中するため、プロミス側の混雑によって、返済の反映が遅れる場合もあります。加えて、金融機関が混雑する五十日(5や10のつく日)もプロミス側への着金が遅れる可能性があります。

プロミスの返済方法②口座振替(自動引き落とし)

プロミスの返済方法のうち「口座振替」とは、銀行口座から自動引き落としで返済する方式です。

「毎月の返済期日を忘れたくない」「返済に手間をかけたくない」という方におすすめの返済方法です。

プロミスに金融機関口座を登録しておけば毎月自動で返済してくれる

口座振替(自動引き落とし)とは、プロミスに引落し金融機関口座を登録することで、毎月決まった日(金融機関の休業日の場合は翌営業日)に自動返済してくれるものです。

口座振替(自動引き落とし)は、一度登録すれば口座が残高不足にならない限り、毎月自動で返済が行われるため、返済忘れを防ぐことができます。

また、口座振替の登録は一部金融機関をのぞき会員ページから行えるため、忙しい人にもおすすめの返済方法です。

プロミスの口座振替で返済するやり方(設定方法)・流れ

プロミスの口座振替で返済するやり方(設定方法)・流れは次のとおりです。

■プロミスの口座振替(自動引き落とし)で返済するやり方・流れ

-

STEP1

会員ページにログインして「口座振替のお手続を選択」を選択~申し込む

-

STEP2

利用している金融機関にログイン

-

STEP3

口座振替の登録をして手続き完了

STEP2では、利用している金融機関のWebサイトでログインする必要があります。金融期間の店コード(3桁)と口座番号、キャッシュカードの暗証番号が必要なので用意しておきましょう(金融機関により異なる場合あり)。

なお、上記手順で行えるのは自動引き落としの設定のみです。設定後、実際に口座振替が開始されるまでの日数は金融機関により異なります。

また、会員ページから口座振替の手続きができない金融機関もあります。この場合は、郵送で口座振替依頼書の提出が必要になるため、プロミスコール(0120-24-0365)まで連絡してください。

プロミスに登録する金融機関によって引き落としの内容が異なる

プロミスの口座振替は、利用する金融期間によって引き落とし内容が異なります。

まず、引落日を「5日、15日、25日、末日」のいずれかから選択できるのは、次の金融機関に限られます。

■引落日が選択できる金融機関

三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行、阿波銀行、北九州銀行、熊本銀行、埼玉りそな銀行、滋賀銀行、十八親和銀行、中国銀行、西日本シティ銀行、百十四銀行、福岡銀行、北陸銀行、武蔵野銀行、山形銀行、りそな銀行、関西みらい銀行、京都銀行、群馬銀行、山陰合同銀行、七十七銀行、スルガ銀行、筑波銀行、百五銀行、広島銀行、北洋銀行、宮崎銀行、もみじ銀行、山口銀行、琉球銀行

また、引落日が選択できる金融機関とそれ以外の金融機関では、次のように「引落開始日」「引落反映日」が異なります。

| 引落日が選択できる金融機関※1 | 引落日が選択できない金融機関 | |

|---|---|---|

| 引落日(返済期日) | 5日、15日、25日、末日のいずれか | 5日 |

| 引落開始日 | 手続後、初回の返済期日より開始※2 | 登録した日にちによって、初回の引落開始日が変動※4 |

| 返済金額 | 毎月の支払金額※3 | 毎月の支払金額※3 |

| 引落反映日 | 当日 | 引落日の3営業日後に反映※5 |

| 手数料 | 0円 | 0円 |

- 1…2023年7月3日以降に新たに口座振替に申し込んだ際の内容。それ以前から口座振替を利用中で、引落反映日が当日となる口座振替への変更を希望する人は、別途手続きが必要になる場合あり。詳しくはプロミスコール問い合わせ

- 2…返済期日の当日に手続をした場合は次月の返済期日から開始となる

- 3…引落がおこなわれる時点の利息・不足金・および手数料の合計額が約定支払額を超える場合、引落額は、利息・不足金・手数料の合計額となる

- 4…初回の返済期日に間に合わない場合あり。間に合わない場合はATM・銀行振込などからの入金が必要

- 5…返済期日の前日以前に、ATM・銀行振込などの方法で返済をおこなった場合、返済期日は更新されないので注意

この中で気をつけたいのは「引落開始日」です。金融機関によっては口座振替開始が初回返済期日に間に合わない場合もあり、ATM・銀行振込などからの入金が必要となります。入金を忘れると延滞扱いになるため注意が必要です。

プロミスの口座振替で返済するときの注意点

プロミスの口座振替(自動引き落とし)で返済する場合には、次のとおり注意点があります。

プロミスの口座振替で返済するときの主な注意点

- 金融機関によっては返済日を選ぶことができない

- 通帳に返済履歴が残る

など

プロミスの口座振替は、金融機関によっては毎月の返済日を選ぶことができません(前項の表を参照)。

また、プロミスの口座振替での返済は「SMBC(SMBCコンシューマーファイナンス)」名義で行われます。通帳に履歴が残るため、家族にバレたくない人は注意が必要です。

プロミスの口座振替で返済ができないときの原因&対応例

プロミスの口座振替で返済ができない・反映されない場合には、次の原因が限られます。

プロミスの口座振替で返済ができないときの原因の例

- 口座の残高不足

- 口座振替の手続きが完了していない(一部の金融機関)

- 反映までに時間がかかっている(一部の金融機関)

など

プロミスの口座振替返済ができない原因で、まず考えられるのが引落口座の残高不足です。残高不足で引き落としできなかった場合、再引落しは行われないため、改めて他の方法で返済する必要があります。

また、一部の金融機関では口座振替の手続きまで時間がかかる場合があるほか、口座振替の結果反映まで3営業日かかります。詳しくは前項の「引落日が選択できる金融機関とそれ以外の金融機関の違い」を参考にしてください。

プロミスの返済方法③スマホATM

プロミスでは独自の返済方法として、スマートフォンとコンビニATMを使った「スマホATM」返済が利用できます。

ここでは、「スマホATM」返済について詳しく解説します。

スマホATMならプロミスカードは不要!スマホだけで返済できる

プロミスの「スマホATM」返済とは、スマホアプリを使いセブン銀行ATM・ローソン銀行ATMで返済・借入できるものです。

原則24時間365日、カードレスで利用できるため利便性に優れた返済方法といえるでしょう。カードを持ち歩く必要がないため、特に家族にバレたくない人におすすめです。

プロミスのスマホATM取引で返済するやり方・流れ

プロミスのスマホATM取引で返済するやり方・流れは次のとおりです。事前にプロミスアプリをインストールし、設定を済ませておきましょう。

■スマホATM返済のやり方・流れ(セブン銀行の場合)

-

STEP1

プロミスのアプリにログイン~スマホATM取引を選択

-

STEP2

セブン銀行ATMの取引画面で「引出し・預入れ クレジット取引など」を選択

-

STEP3

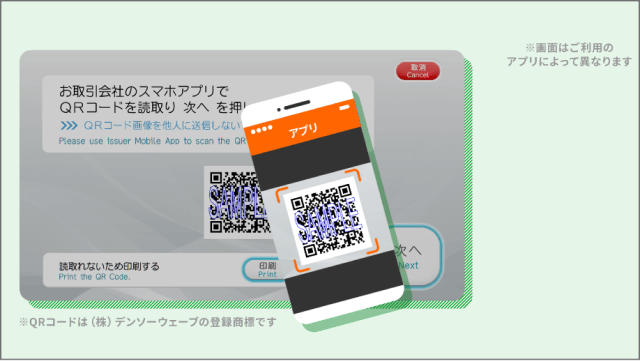

取引画面で「スマートフォン」を選択~取引画面にQRコードが表示される

-

STEP4

スマホアプリで「返済」を選択

-

STEP5

取引画面に表示されたQRコードをスマホアプリで読み取る

-

STEP6

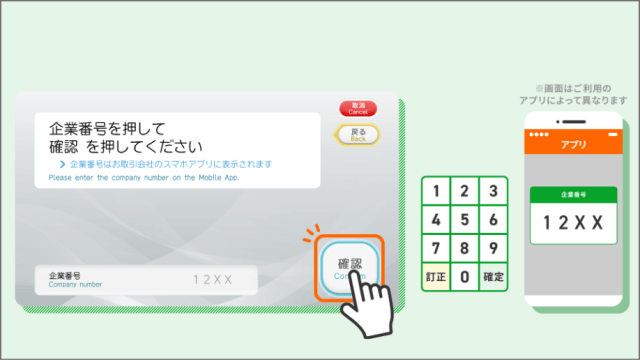

スマホアプリに「企業番号」「ワンタイム暗証番号」が表示される

-

STEP7

取引画面に「企業番号」「ワンタイム暗証番号」を入力

-

STEP8

取引金額を入力後、ATMの手順に沿って返済が完了

■スマホATM返済のやり方・流れ(ローソン銀行の場合)

-

STEP1

プロミスのアプリにログイン~スマホATM取引を選択

-

STEP2

ローソン銀行ATMの取引画面で「スマホ取引」を選択

-

STEP3

取引画面にQRコードが表示される

-

STEP4

スマホアプリで「返済」を選択

-

STEP5

取引画面に表示されたQRコードをスマホアプリで読み取る

-

STEP6

スマホアプリに「企業番号」「ワンタイム暗証番号」が表示される

-

STEP7

取引画面に「企業番号」「ワンタイム暗証番号」を入力

-

STEP8

取引金額を入力後、ATMの手順に沿って返済が完了

セブン銀行ATM、ローソン銀行ATMとも、利用方法に大きな差はありません。

スマホのカメラで、取引画面に表示されるQRコードを読み込んだ後は、スマホアプリに表示される「企業番号」「ワンタイム暗証番号」を画面に入力する必要があります。

例セブン銀行ATMの場合

プロミスアプリでATMに表示されるQRコードを読み込みます。

- 画像出典 : セブン銀行(以下同)

スマホアプリに表示されるプロミスの企業番号とワンタイムパスワードを入力します。

プロミスのスマホATM返済を利用するときの注意点

プロミスのスマホATM返済を利用する場合、次のとおり注意点があります。

プロミスのスマホATM返済を利用するときの主な注意点

- 原則24時間365日返済可能だが利用できない時間帯がある

- 利用時間に関わらず手数料がかかる

など

プロミスのスマホATM返済は、原則として24時間365日返済可能ですが、以下の時間帯は利用できないため注意は必要です。

- プロミスの定期メンテナンス時 : 毎週月曜日0時~7時 および 元旦

- セブン銀行ATM・ローソン銀行ATMの休止時間 および メンテナンス時間

- セブン銀行ATM・ローソン銀行ATMは店舗によって営業時間が異なる

また、スマホATM返済は利用時間に関わらず、提携ATM利用手数料(1万円以下 : 110円、1万円以上 : 220円)がかかります。頻繁に借入・返済する人は手数料負担が大きくなるため注意しましょう。

セブン銀行ATM・ローソン銀行ATMの設置場所を探す

セブン銀行ATM・ローソン銀行ATMの設置場所は、いずれも公式サイト「セブン銀行ATM検索」「ローソン銀行ATM検索」で、検索できます。

なお、セブン銀行ATM・ローソン銀行ATM、いずれの場合も、スマートフォンの位置情報をオンにしておけば、現在地から近いATMを順に表示できます。

プロミスの返済方法④ポイント返済

プロミスは、SMBCグループ共通のポイント「Vポイント」を最大1円として返済に充てられます。

「Vポイント」とは、以前の「Tポイント」を統合したサービスポイントです。プロミスアプリへのログインや毎月の返済などで貯まり、最大1ポイント=1円分で返済に充てたり、他社ポイントに交換できます。

貯まったVポイントをプロミスの返済に充てられる

プロミスでは、貯まったVポイントを1ポイント=最大1円で返済できます。

Vポイントは、SMBCグループの共通ポイントですが、プロミスでは次の場合にVポイントを貯めることができます。

- 毎月の返済 利息200円ごとに1ポイント

- アプリへのログインで 10ポイント(ポイント獲得は月回まで)

- Vポイント獲得メニューの実行 : アプリ内にあるVポイント獲得メニューを達成

- キャンペーンへ参加 : 実施中キャンペーンの参加で、Vポイント獲得のチャンスあり

プロミスのポイント返済のやり方・流れ

ポイント返済はプロミスアプリのみから可能です。他の返済方法ではポイント返済できません。

プロミスのポイント返済のやり方・流れは次のとおりです。

■プロミスのポイント返済のやり方・流れ

-

STEP1

プロミスアプリにログイン

-

STEP2

会員サービスの「ご返済」を選択

-

STEP3

「ご返済」メニューから「ポイントによるご返済」

-

STEP4

利用するポイント数を選び返済を完了させる

まず、プロミスアプリでログインし、会員サービスの「ご返済」を選択します。

「ご返済」メニューから「ポイントによるご返済」を選択して、利用するポイント数を入力して返済を完了させます。

プロミスのポイント返済を利用するときの注意点

プロミスのポイント返済には、次のとおり注意点があります。

プロミスのポイント返済を利用するときの主な注意点

- Vポイントが貯まるのは返済の利息分のみである

- Vポイントには有効期限がある

など

プロミスのVポイントは、毎月の返済で貯まりますが、対象となるのは利息部分のみです。返済金額の元本部分は対象となりません。

【参考】

返済金額15,000円で利息相当額が3,000円の場合

付加されるポイント3,000円×0.5%※= 15ポイント(15円相当)

- 利息200円ごとに1ポイント付与

また、プロミスのVポイントには有効期限があり、保有ポイント数の変動があった日から1年間で失効します。

例えば2024年10月1日にポイントを獲得した場合は、2025年10月1日が有効期限です。2024年10月1日以降にポイント獲得があった場合は、その日からさらに1年後まで有効期限が延長されます。

このため、残高がゼロの場合など返済が行われない(ポイントが増えない)場合は、1年でポイントが失効するので注意が必要です。

プロミスの返済方法⑤コンビニ・提携ATM

プロミスでは、コンビニATMや三井住友銀行ATMなど、多数の提携ATMで返済が可能です。

利便性を考えるのであれば、提携ATMでの返済を利用するのもよいでしょう。

三井住友銀行ATMならいつでも手数料無料で利用できる

プロミスは、同じSMBCグループの三井住友銀行ATMであれば、いつでも手数料無料で返済できます。

三井住友銀行ATMは都市部に多数設置されているため、大都市圏内に住んでいる方であればプロミスの借入や返済に便利です。

ただし、三井住友銀行ATMは設置場所や曜日によって、それぞれ営業時間が異なります。

利用する場合は、事前に「店舗・ATM検索」から営業時間を確認しておくとよいでしょう。

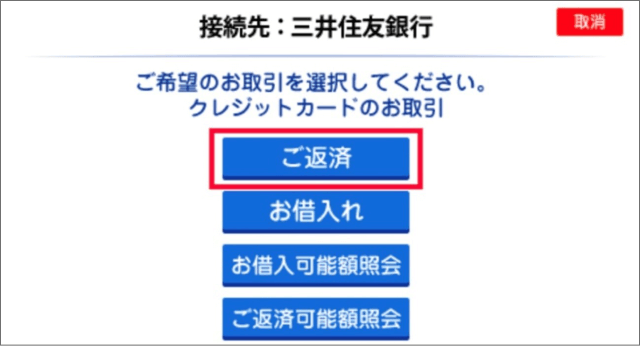

プロミスのコンビニ・提携ATM返済のやり方・流れ

プロミスのコンビニ・提携ATM返済のやり方・流れについて解説します。

三井住友銀行ATM返済のやり方・流れは次のとおりです。

■プロミス提携ATM返済のやり方・流れ(三井住友銀行ATMの例)

-

STEP1

プロミスカードを挿入し、ATM画面で「お預け入れ」を選択

-

STEP2

暗証番号を入力

-

STEP3

「キャッシングのご返済」を選択

-

STEP4

返済金額を入力して「確認」を選択~紙幣などを投入

-

STEP5

「確認」を選択~カード・利用明細書を受け取り完了

三井住友銀行ATMの場合、返済であってもATM画面で「お預け入れ」を選択する点、また暗証番号の入力が必要な点に注意が必要です。

コンビニATM(E-net)返済のやり方・流れは次のとおりです。

■コンビニATM返済のやり方・流れ(E-netの例)

-

STEP1

「取引開始」を選択後、プロミスカードを挿入

-

STEP2

「ご返済」を選択

-

STEP3

「カードローン」を選択して、紙幣などを投入

-

STEP4

「確認」を選択~カード・利用明細書を受け取り完了

コンビニATM(E-net)返済の場合、接続先の金融機関は、ATM設置場所および時間帯によって異なります。

【三井住友銀行へ接続の場合】

- 画像出典 : プロミス

上記のように、接続先金融機関が三井住友銀行であってもコンビニATM(E-net)では所定の手数料(1万円以下 : 110円、1万円超 : 220円)が発生する点に注意が必要です。

プロミスのコンビニ・提携ATM返済で利用できる主な提携先

プロミスのコンビニ・提携ATM返済で利用できる主な提携先は次のとおりです。

■返済に利用できる提携先ATM一覧

- 三井住友銀行(手数料無料)

- セブン銀行

- ローソン銀行

- E-net

- ゆうちょ銀行

(※別途Web明細登録が必要) - イオン銀行

- 熊本銀行

- 西日本シティ銀行

- 福岡銀行

- 三菱UFJ銀行

- 横浜銀行

など

提携先ATMのうち、手数料が無料で利用できるのは三井住友銀行ATMのみです。

他の提携先ATMでは利用時間帯に関わらず、以下の手数料(税込)がかかります。

| 取引額 | 借入 | 返済 |

|---|---|---|

| 1万円以下 | 110円 | 110円 |

| 1万円超 | 220円 | 220円 |

なお、取引手数料は返済の都度、返済金額から差し引きで支払われます。例えば、20,000円を返済した場合、19,780円(20,000円-220円)が返済に充当されます。

一方、借入時の手数料は次回返済時に返済金額と併せて精算する必要があります。

プロミスのコンビニ・提携ATM返済を利用するときの注意点

プロミスのコンビニ・提携ATM返済を利用するときの注意点は次のとおりです。

プロミスのコンビニ・提携ATM返済を利用するときの主な注意点

- 毎週月曜日の0時〜7時はメンテナンスのため利用できない

- 提携先金融機関ATMによっては返済できない(借入のみ可能)

- ゆうちょ銀行ATMを利用するには事前にWeb明細登録が必要

など

プロミスのコンビニ・提携ATMは、毎週月曜日の0時〜7時の間メンテナンスのため利用できません。また、金融機関によって別途利用できない時間帯があるので注意が必要です。

また、一部の提携先金融機関ATMは借入のみ対応しており、返済できません。前述の「返済に利用できる提携先ATM一覧」に掲載したATMはすべて借入・返済に対応していますが、以下の提携先ATMは借入のみ対応で返済できないため注意が必要です。

【借入のみ対応の提携先ATM】

- 広島銀行

- 十八親和銀行

- 八十二銀行

他にも、ゆうちょ銀行ATMを利用するには、事前にWeb明細登録が必要な点に注意が必要です。

プロミスのコンビニ・提携ATMで返済できないときの原因&対応例

プロミスのコンビニ・提携ATMで返済できない場合は、次の原因が考えられます。

プロミスのコンビニ・提携ATMで返済できないときの原因の例

- プロミスのメンテナンス時間中である

- カードの破損または利用停止状態である

など

前述のとおり、プロミスのコンビニ・提携ATMは、毎週月曜日の0時〜7時の間はメンテナンスで利用できません。この時間帯はネット返済なども利用できないため、他の時間帯に返済する必要があります。

また、カードが破損している場合や利用停止状態の場合もコンビニ・提携ATMで返済できません。

利用停止状態とは、紛失などでカードの利用停止届けを出た状態を指します。破損・利用停止状態、いずれの場合もカードを再発行するまでコンビニ・提携ATMで返済することはできません。なお、自動契約機であれば当日中にカードが再発行でき、その場で返済することも可能です。

合わせてこちらもチェック!

プロミスの返済方法⑥プロミスATM

プロミスは全国に約450台の自社ATM(プロミスATM)を保有しています。

近くにプロミスATMがあれば返済に利用するのもよいでしょう。

プロミスATMならいつでも手数料無料で利用できる

プロミスATMは、営業時間中であればいつでも手数料無料で利用できます。

また、プロミスATMは無人契約機に併設されている場合が多く、返済だけでなくカード再発行や、各種変更手続きも行うことができます。

プロミス専用ATM返済のやり方・流れ

プロミスATM返済のやり方・流れは次のとおりです。

■プロミスATM返済のやり方・流れ

-

STEP1

プロミスカードを挿入する(カードなしも可)

-

STEP2

ATM画面の「ご返済」を選択

-

STEP3

返済金額を入力し、紙幣を挿入する

-

STEP4

「確認」を選択~カード・利用明細書を受け取り完了

返済方法はATM画面に従って行えば難しいことはありません。

なお、プロミスATMでは、借入の際はカードが必要ですが、返済の場合はカード不要でスマホアプリから返済できます。このため、カードレス契約の場合や、カードを持ち歩かない場合でも返済に利用できるのも利点の1つです。

プロミスATMで返済するときの注意点

プロミスATMで返済するには、次のとおり注意点があります。

プロミスATMで返済するときの主な注意点

- 利用可能時間が限られる

- 設置台数がやや少ない

- 周りの人にバレる可能性がある

など

プロミスATMのほとんどは、利用可能時間が7時〜0時です。コンビニATMなどと異なり、利用可能時間が限られる点に注意が必要です。

また、プロミスATMは全国に約450台設置されていますが、提携ATMに比べると設置台数がやや少ない点にも注意が必要です。

加えてプロミスATMは無人契約機に併設されている場合が多く、返済時に周りの人にバレる可能性もあります。特に郊外の場合はロードサイドに設置されている場合が多く、周りの人にバレたくない人は利用時間など注意する必要があります。

近くに店舗はある?プロミスATMの設置場所を探す

プロミスATMの場所は、プロミス公式サイトの「店舗・ATM検索」で探すことができます。

検索の際、スマホやパソコンの位置情報をオンにしておけば、現在地から近い順にATMが表示されます。

- 画像出典 : プロミス

検索結果には、営業時間や取り扱い内容、地図、店舗までのルート検索が表示されます。

プロミスの返済方法⑦銀行振込(振込返済)

プロミスは、銀行振込(口座振込)でも返済することができます。

ここでは、プロミスの銀行振込(口座振込)による振込返済について詳しく解説します。

プロミス指定の銀行口座に振り込みで返済すればOK

銀行振込(口座振込)による返済とは、プロミス指定の返済用口座へ返済金額を振り込む返済方法です。

プロミス指定の返済用口座は、顧客ごとに設定されているため、会員ページかプロミスコール(0120-24-0365)で確認してください。

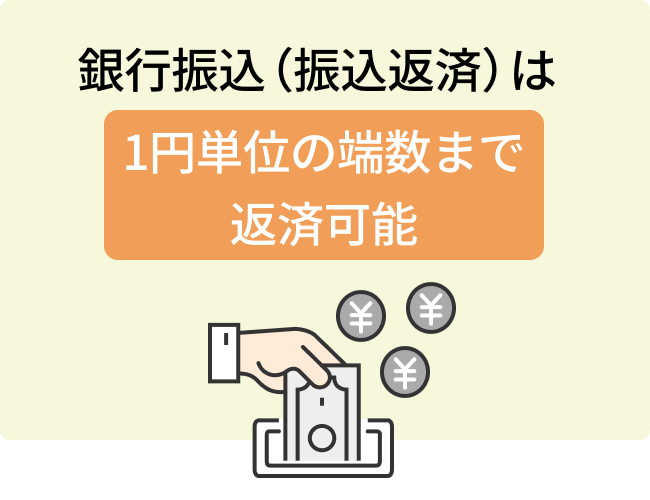

銀行振込(口座振込)による返済は、1円単位の端数まで返済できる点が特長です。このため、残額を一括返済する場合に向いた返済方法です。

ただし、振込の都度、銀行所定の振込手数料がかかるため、約定返済(毎月の返済)には向きません。

プロミスの銀行振込で返済するやり方・流れ

プロミスの銀行振込で返済するやり方・流れは次のとおりです。

■プロミスの銀行振込で返済するやり方・流れ

-

STEP1

会員ページかプロミスコール(0120-24-0365)で自分用の返済用口座を確認する

-

STEP2

銀行窓口・ATM・ネットバンキングで返済用口座へ返済金額を振り込む

-

STEP3

振込の領収証を受領する

プロミスの銀行振込で返済する場合、初回は会員ページかプロミスコール(0120-24-0365)で自分用の返済用口座を確認する必要があります。

振込返済は、銀行窓口・ATM・ネットバンキング、いずれの方法でもかまいません。ただし、手数料の安さや利便性を考えると、ネットバンキングがおすすめです。

振込が完了したら領収証を受領し、必ず保管しましょう。振込の領収証が返済の証明書類になるためです。※ネットバンキングの場合は領収証の発行はありません。

プロミスの銀行振込で返済するときの注意点

プロミスの銀行振込で返済するときの注意点は次のとおりです。

プロミスの銀行振込で返済するときの主な注意点

- 返済日を自分で管理する必要がある

- 銀行休業日に振込した場合は翌営業日の着金になる

など

銀行振込で返済する場合、毎月の返済日は自分で管理する必要があります。返済日を忘れないためには、「ご返済日お知らせメール」を利用するとよいでしょう。

また、銀行休業日に振込した場合は翌営業日の着金になる点にも注意が必要です。返済期日が土日・祝日など銀行休業日にあたる場合は、前もって返済しておくことが重要です。

プロミスの銀行振込で返済ができない・反映されないときの原因&対応例

プロミスの銀行振込で返済ができない・反映されない場合には、次のような原因が考えられます。

プロミスのコンビニ・提携ATMで返済できないときの原因の例

- プロミスの銀行振込で返済ができない・反映されないときの原因の例

- 振込先銀行口座を間違って記載・入力した

- 約定返済金額以下の金額を振り込んだ

- 平日15時以降または銀行休業日に振込した

など

まず考えられるのは、振込先の口座番号を間違って記載・入力したケースです。この場合、振込元銀行から連絡がくる(ネットバンキングの場合はメールで連絡)ため、間違えた項目を修正して再度振込する必要があります。

また、約定返済金額(毎月の返済金額)以下の金額を振り込んだ場合や、誤って振込手数料を差し引いて振り込みした場合は、返済が反映されません。この場合は、速やかにプロミスコール(0120-24-0365)へ連絡しましょう。

他にも、平日15時以降または銀行休業日に振込すると翌営業日の着金となるため、返済は反映されません。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

プロミスに限らず、カードローンの返済方法は口座振替(自動引き落とし)がおすすめです。口座振替の場合は返済期日を管理する必要がなく、手間や手数料もかかりません。ただし、口座振替の場合は金融機関によって「返済日を選べるか」「引落反映日」などが異なります。

中澤 哲文

中澤 哲文プロミスの返済期日(毎月の約定返済日)は4つから選択可能

プロミスの返済期日(毎月の約定返済日)は4つの中から選択できます。

約定返済日とは契約時に定めた毎月の返済日です。土日・祝日・年末年始が約定返済日にあたる場合は、翌営業日が約定返済日となります。

また、口座振替で返済している場合を除き、約定返済日前でも任意の日に返済することが可能です(口座振替は振替日が決まっているため)。

毎月の返済期日は「5日」「15日」「25日」「末日」から契約時に選ぶ

プロミスの返済期日は、返済方法に関わらず「5日」「15日」「25日」「末日」の中から契約時に選ぶことができます。

ただし、前述の「引落日が選択できる金融機関」以外の金融機関で口座振替を選択した場合は、毎月「5日」しか選択できないので注意が必要です。

初回の返済期日は初回借入日と選んだ返済期日によって異なる

プロミスの初回の返済期日は、次のとおり初回借入日と選んだ返済期日によって異なります。

| 返済期日 | 借入日 | 初回の返済期日 |

|---|---|---|

| 毎月5日 | 1~19日 | 借入日の翌月の返済期日 |

| 20日~末日 | 借入日の翌々月の返済期日 | |

| 毎月15日 | 1日~末日 | 借入日の翌月の返済期日 |

| 毎月25日 | 1~9日 | 借入日の同月の返済期日 |

| 10日~末日 | 借入日の翌月の返済期日 | |

| 毎月末日 | 1~14日 | 借入日の同月の返済期日 |

| 15日~末日 | 借入日の翌月の返済期日 |

【初回返済期日の例】

- 返済期日が「毎月5日」で10月19日に借入 : 初回の返済期日は11月5日

- 返済期日が「毎月5日」で10月20日に借入 : 初回の返済期日は12月5日

一方、2回目以降の返済期日は、前回返済期日の翌日から今回返済期日までに返済した場合、翌月の返済期日に更新されます。

例えば返済期日が「毎月5日」で10月10日に借入した場合、初回返済期日は11月5日ですが、2回目の返済期日は次のとおりとなります。

【2回目返済期日の例】

- 初回返済期日11月5日までに返済した場合 : 2回目返済期日は12月5日

- 初回返済期日の翌日11月6日〜2回目返済期日12月5日までに返済した場合 : 3回目の返済期日は1月5日

プロミスの返済期日を確認する方法・返済期日を変更する方法

プロミスの返済期日は次の方法で確認できます。

プロミスで返済期日を確認する方法

- 会員ページ(Web・アプリ)

- プロミスコール(電話)

一方、「返済期日の変更」については「毎月の返済期日を変更する」「今回の返済期日のみ変更する」の2つの場合があります。

まず、「毎月の返済期日を変更する方法」について解説します。

プロミスで毎月の返済期日を変更する方法

- 会員ページの「毎月のご返済期日変更のお申込」

- 自動契約機

- 郵送

- 利息精算が必要になる場合あり

- 取引内容によって変更できない場合あり

上記のとおり、3つの方法で変更できます。ただし、前回返済日との関係から「利息精算が必要になる場合」「変更できない場合」があります。

一方、「今回の返済期日のみ変更する場合(返済期日に遅れる場合)」は、アプリ・会員ページから希望日を入力して返済期日を変更します。

【今回の返済期日の変更方法(返済期日に遅れる場合)】

-

STEP1

アプリまたは会員ページのメニューを開く

-

STEP2

「お客さま情報の管理」から「ご返済期日を過ぎる場合のお手続」

-

STEP3

希望する返済期日を入力する

アプリや会員ページから変更できない方は、プロミスコール(0120-24-0365)から変更することもできます。

プロミスの毎月の返済金額はいくら?約定返済額について

プロミスを利用するにあたり、「毎月の返済金額はいくらになるのか」と気になる方も多いのではないでしょうか?

カードローンでは、毎月の返済金額を「約定返済額」と言います。

【約定返済額】

- 毎月支払う最低返済額のこと

- 約定返済額以上であれば都合に合わせて多く支払うことも可能

プロミスの約定返済額は、借入残高によって変動するため、一概に「〇〇円」とはいえません。

ここでは、返済金額の算出方法や返済金額の詳細について解説します。

プロミスの約定返済金額は「残高スライド元利定額返済方式」で決まる

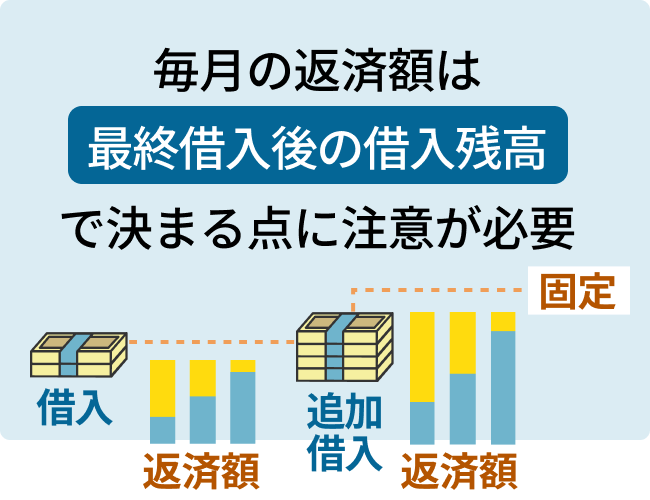

プロミスの約定返済金額(毎月の返済金額)は「残高スライド元利定額返済方式」で決まります。

しかし、一般的な返済方式とは異なり、毎月の返済額が「最終借入後の借入残高」で決まる点に注意が必要です。

一般的な「残高スライド元利定額返済方式」では、返済が進んで借入残高が減ると毎月の返済金額も自動的に減ります。

一方、プロミスの場合は毎月の返済金額が「最終借入後の借入残高」で決まるため、借入残高が減っても自動的に減額されない点に注意が必要です。

- 一般的な残高スライド元利定額返済方式 : 借入残高が減る→毎月の返済金額も減る

- プロミス方式の場合:借入残高が減る→毎月の返済金額は変わらない

プロミスの返済方式では「返済期間が短くなる」「利息負担額が減る」というメリットがありますが、返済が進んでも「毎月の返済が楽にならない」というデメリットがあります。

ただし、返済が進み借入残高が減った時点でプロミスコール(0120-24-0365)へ相談すると、毎月の返済額を減額することも可能です。

プロミスで返済金額を算出する方法

プロミスの返済金額は、「最終借入後残高×一定の割合(借入残高によって変動)」によって算出します。

| 最終借入後残高 | 返済金額※ | 返済回数 |

|---|---|---|

| 30万円以下 | 借入後残高 × 3.61% | ~36回 |

| 30万円超過~100万円以下 | 借入後残高 × 2.53% | ~60回 |

| 100万円超過 | 借入後残高 × 1.99% | ~80回 |

- 1,000円未満は切り上げ

返済金額は次の方法で計算できます。1,000円未満切り上げのため、返済金額は必ず1,000円単位になります。

【返済金額の計算例】

- 最終借入後残高 10万円 : 10万円×3.61% = 3,610円 → 4,000円(1,000円未満切り上げ)

- 最終借入後残高 40万円 : 40万円×2.53% = 10,120円 → 11,000円(1,000円未満切り上げ)

プロミスの返済額一覧表

プロミスの返済額一覧は、公式ページの「ご返済金額」で確認できます。

契約前に、借入希望額から「毎月の返済額がいくらになるか」を確認して、返済予定を立てておくとよいでしょう。

参考までに、借入後残高1万円~200万円までの返済金額は次のとおりです。

■プロミスの最終借入後残高と返済金額一覧(~200万円まで)

| 最終借入後残高 | 返済金額 | 対応する一定の割合 |

|---|---|---|

| 10,000円 | 1,000円 | 3.61% |

| 20,000円 | 1,000円 | |

| 30,000円 | 2,000円 | |

| 40,000円 | 2,000円 | |

| 50,000円 | 2,000円 | |

| 60,000円 | 3,000円 | |

| 70,000円 | 3,000円 | |

| 80,000円 | 3,000円 | |

| 90,000円 | 4,000円 | |

| 100,000円 | 4,000円 | |

| 150,000円 | 6,000円 | |

| 300,000円 | 11,000円 | |

| 400,000円 | 11,000円 | 2.53% |

| 500,000円 | 13,000円 | |

| 750,000円 | 19,000円 | |

| 1,000,000円 | 26,000円 | |

| 1,500,000円 | 30,000円 | 1.99% |

| 2,000,000円 | 40,000円 |

- 出所:プロミス

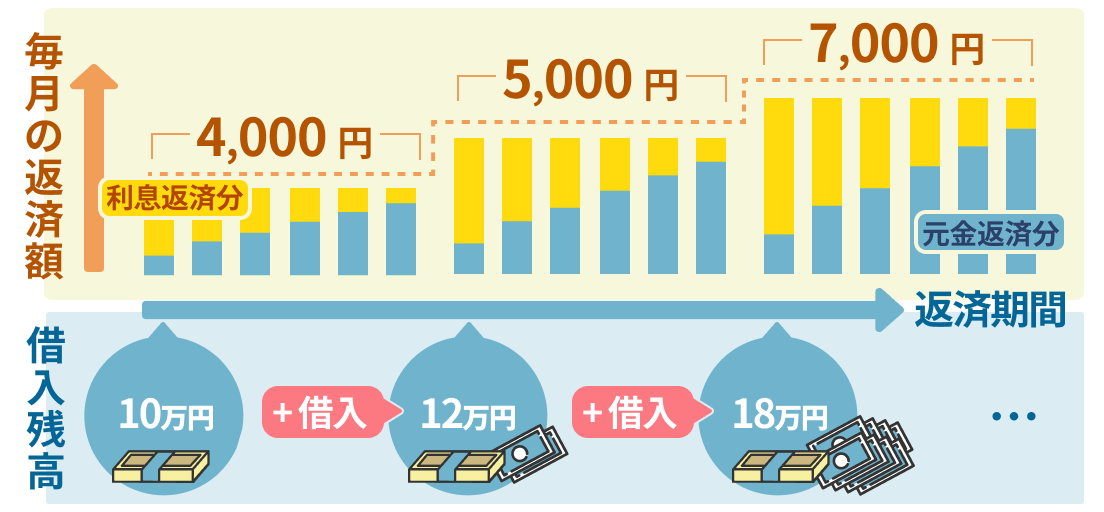

プロミスでは追加の借入をするごとに毎月の返済金額は変動する

プロミスの毎月の返済金額は、最終借入残高によって決まります。

このため、追加借入をするごと(借入残高が増えるごと)に、返済金額が変動します。

カードローンは利用限度額の範囲で自由に借入・返済できる利便性が特徴です。返済金額についても一般的には、借入残高に応じて変動(増減)するケースがほとんどです。

しかし、プロミスの返済方式では、「追加借入=返済負担の増加」となる点に注意が必要です。

追加の借入時は、最終借入残高の増加に応じて返済金額も増えますが、借入残高が減っても自動的に返済金額が減ることはありません。

返済の負担を増やさないためには、借入残高を一定以上減らすまでは借入を控えて、毎月の返済金額が増えないにように注意して利用するのが大切です。

プロミスで約定返済額の変更はできない

プロミスの約定返済額は、契約で設定されているため変更することはできません。

ただし、約定返済額はあくまでも「毎月の最低返済額」であるため、約定返済額以上の金額を返済することは可能です。

なお前述のとおり、プロミスの返済金額は「最終借入後の借入残高」で決まるため、借入残高が減っても自動的に減額されるわけではありません。プロミスコール(0120-24-0365)へ相談のうえ減額する必要がある点に注意が必要です。

また、毎月の返済が厳しい場合は、返済不能になる前にプロミスへ相談するか、「おまとめローン」「借換えローン」を利用して毎月の返済額を減らすことも考えた方がよいでしょう。

合わせてこちらもチェック!

プロミスは繰上返済も利用OK!併用して早期完済を目指すのがベスト

プロミスは、いつでも任意のタイミングで繰上返済(随時返済)が可能です。

繰上返済とは、約定返済(毎月の返済)とは別に行う追加返済のことです。

繰上返済を行う際は、プロミスへ連絡する必要はありません。余裕がある時には積極的に行うとよいでしょう。

ここでは、繰上返済の方法とメリット・デメリットを解説します。

いつもより多く返済したい!プロミスで繰上返済する方法

プロミスで繰上返済するには、前述「プロミスの返済方法①~⑦」で紹介したうち、口座振替を除く次の6つの返済方法が利用できます。

- ネット返済(手数料無料)

- スマホATM返済

- ポイント返済(手数料無料)

- 提携ATM

- プロミス専用ATM(手数料無料)

- 銀行振込

おすすめは、手数料が無料の「ネット返済」「ポイント返済」「プロミスATM返済」です。

繰上返済する場合は「毎月の返済額に上乗せして返済する」「毎月の返済とは別に返済する」のいずれの方法でも構いません。

ただし、あくまでも余裕資金の中で、計画的に返済していくことが重要です。

プロミスで繰上返済を利用するメリット・デメリット

プロミスで繰上返済を利用するメリット・デメリットは次のとおりです。

【メリット】

- 返済期間を短縮できる/利息負担額を減らすことができる

- 良いクレヒス(クレジットヒストリー)を積み上げられる

プロミスで繰上返済を利用するもっとも大きなメリットは、返済期間を短縮できる点です。返済期間が短くなることから、利息負担額を減らせる点もメリットです。

また、繰上返済を行うと「返済能力に余裕がある」とみなされるため、良いクレヒス(クレジットヒストリー)を積み上げることになります。

【デメリット】

- 無理な繰上返済は新たな借入につながり可能性がある

- 手数料のかかる方法では本末転倒となる

無理な繰上返済は、「生活資金が足りない」などの理由で新たな借入につながる可能性があります。プロミスは追加借入すると毎月の返済額が増えるため、注意が必要です。

また、繰上返済は返済期間を短縮するだけでなく、利息負担額を減らすことも目的です。手数料のかかる方法で繰上返済すると、かえってコストがかかり本末転倒となる可能性があります。

プロミスの返済金額をシミュレーション

プロミスの利用を考える際に「完済までの期間は?」「毎月の返済額を増やすと返済回数はどう変わる?」など気になる人も多いでしょう。

ここでは参考として毎月、約定返済額(最低返済額)で返済した場合と、繰上返済(追加返済)した場合の返済シミュレーションを紹介します。

プロミスを利用する際、最低返済額で返済を続けると、利息や支払回数が多くなるので、追加返済の参考にしてください。

プロミスで10万円借りたときの返済シミュレーション

プロミスで10万円を借りて、毎月約定返済額(最低返済額)または6,000円で返済した場合の返済シミュレーションです。(金利17.8%で算出)

| 毎月4,000円(最低返済額)で返済した場合 | 毎月6,000円で返済した場合 | |

|---|---|---|

| 返済回数 | 32回(2年8カ月) | 20回(1年8カ月) |

| 支払総額 | 12万5,864円 | 11万5,720円 |

| 利息総額 | 2万5,864円 | 1万5,720円 |

毎月4,000円(最低返済額)で返済した場合と6,000円で返済した場合、返済期間に1年の差があります。また、利息総額も10,000円ほど異なります。借入金額10万円と決して多くないものの、追加返済がいかに効果的か分かるでしょう。

プロミスで50万円借りたときの返済シミュレーション

プロミスで50万円を借りて、毎月約定返済額(最低返済額)または20,000円で返済した場合の返済シミュレーションです。(金利17.8%で算出)

| 毎月13,000円(最低返済額)で返済した場合 | 毎月20,000円で返済した場合 | |

|---|---|---|

| 返済回数 | 58回(4年10カ月) | 32回(2年8カ月) |

| 支払総額 | 74万6,160円 | 62万9,392円 |

| 利息総額 | 24万6,160円 | 12万9,392円 |

毎月13,000円(最低返済額)で返済した場合と20,000円で返済した場合、返済期間が大きく異なります。毎月13,000円(最低返済額)の場合は、返済完了まで5年近くかかるため、家計にとって大きな負担となるはずです。利息総額も2倍近くなることから、無理のない範囲で追加返済を行った方が良いでしょう。

プロミスで100万円借りたときの返済シミュレーション

プロミスで100万円を借りて、毎月約定返済額(最低返済額)または35,000円で返済した場合の返済シミュレーションです。(限度額100万円の適用金利15.0%で算出)

| 毎月24,000円(最低返済額)で返済した場合 | 毎月35,000円で返済した場合 | |

|---|---|---|

| 返済回数 | 60回(5年0カ月) | 36回(3年0カ月) |

| 支払総額 | 142万1,355円 | 124万4,878円 |

| 利息総額 | 42万1,355円 | 24万4,878円 |

毎月24,000円(最低返済額)で返済した場合と35,000円で返済した場合、返済期間は2年間も異なります。また、限度額100万円以上の場合は適用金利が15.0%と低くなりますが、それでも利息負担額は18万円近くも違ってきます。

100万円など借入金額が大きい場合は毎月の返済額を増やすだけでなく、ボーナス時にまとまった金額を追加返済に充てるなど、計画的な返済を検討するとよいでしょう。

プロミスの「返済シミュレーション」ツールを活用しよう

ここまで紹介した返済金額・返済期間は、プロミス公式サイトの「返済シミュレーション」で算出しました。

返済シミュレーションでは、金利に応じて「返済回数」または「月々の返済金額(最低返済額」が算出可能です。

追加返済した場合のシミュレーションもできるので、返済計画立てるのに活用するとよいでしょう。

「30日間無利息サービス」を利用した場合の返済シミュレーション

プロミスの「返済シミュレーション」ツールでは、「30日間無利息サービス」を利用した場合のシミュレーションを行うことも可能です。

【30日間無利息サービス】

初回借入日の翌日から30日間無利息で利用できるサービスです。

参考までに10万円を借り、約定返済額(4,000円)で返済した場合のシミュレーションをみてみましょう。

| 毎月約定返済額で返済した場合(無利息サービス利用) | 毎月約定返済額で返済した場合 |

|

|---|---|---|

| 返済回数 | 31回(2年7カ月) | 32回(2年8カ月) |

| 支払総額 | 12万3,884円 | 12万5,864円 |

| 利息総額 | 2万3,884円 | 2万5,864円 |

無利息サービスを利用した場合は返済回数が1回減り、利息総額も約2,000円少なくなっています。はじめてプロミスを利用する人は、ぜひ無利息サービスを利用すると良いでしょう。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

プロミスは多彩な返済方法や選べる返済日など、返済の自由度が特長の1つです。追加返済も自由にできることから、自分の返済しやすい方法で可能な限り早く完済できるよう返済計画を立てて利用するとよいでしょう。いずれにしても、迷うのであればプロミスコールへ相談して自分に合った方法を提案してもらうことが重要です。

中澤 哲文

中澤 哲文プロミスの返済金額はあといくら?借入の確認方法と一括返済する方法

プロミスは、会員ページやスマホアプリ「アプリローン」、プロミスコールで借入残高を確認できます。

また、ATMを利用した際は利用明細にも残高が記載されているため、借入・返済の際に確認しておくとよいでしょう。

ここでは、会員ページ・スマホアプリ「アプリローン」それぞれの借入残高確認方法を紹介します。

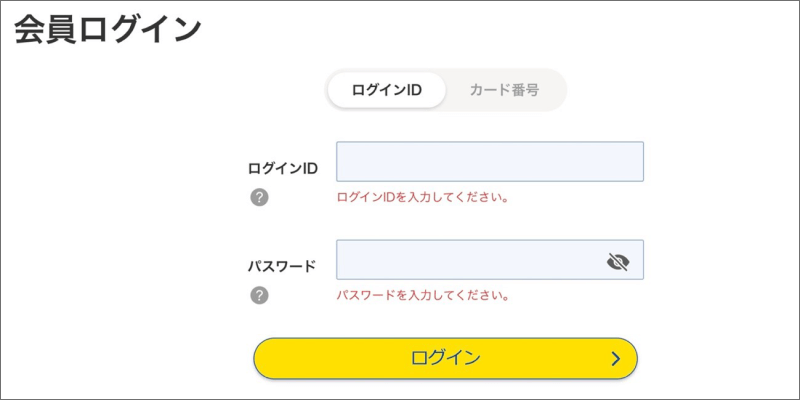

プロミスの返済金額はあといくら?借入残高の確認方法

プロミスの返済金額確認方法は次のとおりです。

プロミスで借入残高を確認する方法

- 会員ページ(Web・アプリ)

- プロミスコール(電話)

会員ページで借入残高を確認するには、まず「ログイン画面」からログインする必要があります。

「ログイン画面」では、「ログインID」または「カード番号」と「パスワード」の入力が必要です。

- 画像出典 : プロミス

スマホアプリ「アプリローン」の場合も同様に、ログインするとホーム画面に「借入残高」「借入可能額」が表示されます。

プロミスコール(0120-24-0365)の場合は本人確認のため生年月日など個人情報やカード番号を聞かれますので、手元にカードを用意しておくとよいでしょう。

プロミスで借入残高を一括返済する方法

プロミスで借入残高を一括返済するには、利息を含めて端数(1円単位まで)の返済する必要があります。端数を含めた一括返済に対応する返済方法は「ネット返済」「銀行振込」のみです。

- ネット返済(手数料無料)

- 銀行振込

ただし、一括返済の場合は返済日までの利息が加算されるため、正確な返済額はプロミスコール(0120-24-0365)で確認する必要があります。

会員ページやアプリに表示される金額を返済した場合は残高が残る可能性がるため注意しましょう。

借入残高を一括返済しても自動的に「解約」にはならない点に注意

プロミスに限らず、カードローンは借入残高を一括返済しても、設定された極度枠(借入可能額)が残り、自動的に解約したことにはなりません。

極度枠(借入可能額)が残った状態だと、今後のローン審査に影響を与える可能性があるため、プロミスを利用しないのであれば解約しておくとよいでしょう。

一括返済後、プロミスを解約するには、次の方法があります。

- プロミスコール(0120-24-0365)

- 自動契約機

なお、自動契約機で解約する場合は、カードと本人確認書類を持参する必要があります。

プロミスでは残高証明書・解約証明書などの書類も発行可能

プロミスでは、プロミスコール(電話)または自動契約機で残高証明書・解約証明書などの書類を発行することができます。

自動契約機で発行できる書類

- 残高証明書 : 特定の日付で借入残高を証明する書類

- 解約証明書 : プロミス解約済みであることを証明する書類

今後、ローン審査を受ける場合や事業資金を借りる(個人事業主など)予定のある方は、解約証明書類を取得しておくとよいでしょう。

解約証明書類は無料で発行できますが、プロミスコール(電話)で依頼した場合は発行まで一週間程度の日数が必要です。一方、自動契約機の場合は、その場で発行可能です。

2級ファイナンシャルプランニング技能士監修者:中澤 哲文さんからコメント

プロミスに限らずカードローンは、設定した限度額内で自由に借入・返済できる利便性が特長です。ただし、借入残高がなくても一定の限度額を設定しているため、他のローン審査に影響を与える可能性があります。特に消費者金融カードローンは総量規制の対象であるため、今後利用しないのであれば一括返済後に解約するか、限度額の引き下げを相談するとよいでしょう。

中澤 哲文

中澤 哲文合わせてこちらもチェック!

プロミスの返済を延滞しそう・滞納してしまったときは?

プロミスを利用していると「延滞しそうだ」「滞納してしまった」というケースが出てくるかもしれません。ここでは、プロミスを延滞しそうな場合や滞納してしまった場合の対処法を紹介します。

- 延滞しそうな場合 : 希望の返済期日を登録する(返済期日を変更する)

- 滞納してしまった場合 : 遅延利息を支払う必要あり。プロミスコール(0120-24-0365)へ連絡。

延滞しそうな場合や期日に遅れそうな場合は、会員ページやアプリから希望の返済期日を登録します(返済期日を変更する)。返済期日の変更は、プロミスコール(0120-24-0365)から行うことも可能です。

延滞してしまった場合は遅延損害金(年率20.0%)が発生します。すぐにプロミスコール(0120-24-0365)へ連絡しましょう。可能であれば返済期日前に相談することをおすすめします。

プロミス返済の口コミ・体験談

実際にプロミスを利用している方は、プロミスの返済についてどう感じているのでしょうか。

ここでは、口コミや体験談をまとめました。プロミスの利用を考えている方は、参考にしてください。

プロミスを利用する上で感じた様々な部分

…良い部分は、万が一返済が滞ってしまった時、わざわざスタッフに伝えなくても15日以内ならば電話を通じた手続きで簡単に終了させることができます。スタッフに繋がってしまうと怒られるもしくは色々と言われる心配があるのですがそのような心配はプロミスはありません。ただ15日以上過ぎてしまうと電話手続きだけでは不可能なので、注意しないといけないです。

引用(一部抜粋):みん評

プロミスは返済が遅れそうな場合、返済期日から14日以内であればプロミスコール(0120-24-0365)の自動音声で返済期日の延長が可能です。

とても便利な機能ですが、延滞が続くと信用情報に悪影響を与える可能性があります。あくまで、返済が遅れてしまった場合の対策として覚えておきましょう。

返済日に対して柔軟な対応です

キャッシングが初めてで、どういう会社を利用すればよいのか全然わからなかったのですが、こちらはテレビのCMでよく見ていたので、おそらく大手の企業で安心だろうと思ってこの会社に決めました。

一度だけ、返済日に遅れそうになったので、そのことを伝えるために返済日の前日に電話をしたことがあります。

そのとき私は厳しく注意を受けるだろうと思っていましたが、「大丈夫ですよ」と優しい感じで答えてくださったので、ありがたかったです。引用(一部抜粋):みん評

プロミスは他の口コミを含めて、返済に関してかなり柔軟な対応を行っているようです。

「返済が遅れそうだ」「今月は返済が厳しい」という場合は迷わずプロミスコール(0120-24-0365)へ相談しましょう。ただし、プロミスコールの対応時間は平日9時〜18時です。対応時間内に相談できない場合は、メールの「お問い合わせフォーム」から相談することも可能です。

まとめプロミスは返済方法が豊富で柔軟な対応が特長

プロミスの返済について解説してきました。

プロミスは返済方法が豊富で、返済について柔軟に対応してもらえる点が特長です。

不安な点や不明な点があれば、ぜひプロミスコールを有効に活用しましょう。

ただし、返済に柔軟に対応してもらえるものの、何度も延滞したり、一定日数以上の延滞を行った場合は利用が制限されたり、強制解約の可能性もあるので注意が必要です。

カードローンは何よりも余裕を持って、計画的に利用することが大切といえます。

プロミスの返済方法でよくある質問

-

プロミスでは1,000円未満の端数など1円単位で返済する方法はありますか?

あります

ネット返済や銀行振込であれば、1円単位で端数の返済が可能です。一括返済したい場合は、ネット返済や銀行振込を利用するとよいでしょう。

-

プロミスに一括返済をすると自動的に解約になりますか?

なりません

プロミスに限らず、カードローンは残高を一括返済しても解約になりません。一括返済しても極度枠(借入限度額)が設定された状態であるため、他のローンやクレカに申し込んだ場合、審査に影響を与える可能性があります。今後、プロミスを利用しないのであれば、解約しておいた方が良いでしょう。